Việc Fed xoay trục có ý nghĩa thế nào với các nhà đầu tư? Liệu Fed có là kẻ "đánh cắp" lợi nhuận?

Nguyễn Tuấn Đạt

Junior Analyst

Chủ tịch của Fed đã đưa ra cho các nhà đầu tư tín phiếu kho bạc và các tài sản 'giống tiền mặt' khác một lý do để cân nhắc việc xoay trục

Chủ tịch Cục Dự trữ Liên bang Jerome Powell trong tuần qua đã đưa ra một lý do khiến các nhà đầu tư trái phiếu kho bạc cần xem xét lại việc xoay trục chính sách.

Lợi suất trên các trái phiếu Chính phủ Mỹ kỳ hạn 3 tháng và 6 tháng đã vượt quá 5% kể từ tháng Ba khi sự sụp đổ của Ngân hàng Silicon Valley gây ra lo ngại về sự không ổn định trong ngành ngân hàng Mỹ do việc tăng lãi suất nhanh chóng của Fed.

Sáu tháng sau, Fed, trong cuộc họp cuối cùng trong năm, đã quyết định giữ nguyên lãi suất chính sách ở mức 5.25% đến 5.5%, mức cao nhất trong 22 năm, nhưng ông Powell cuối cùng cũng ra hiệu rằng có khả năng chính sách cắt giảm lãi suất có thể xảy ra vào năm tới.

Điều quan trọng là chủ tịch FED cũng cho biết ông không muốn mắc sai lầm khi giữ lãi suất quá cao trong thời gian dài. Nhận xét của ông đã giúp nâng chỉ số DJIA lên trên 37,000 lần đầu tiên vào thứ Tư, trong khi chỉ số blue-chip vào thứ Sáu đã đạt kỷ lục thứ ba liên tiếp.

Robert Tipp, chiến lược gia đầu tư chính bộ phận trái phiếu tại PGIM, cho biết: “Mọi người thực sự bị sốc trước những bình luận của Powell”. Ông nói, thay vì làm giảm bớt sự phấn khích về việc cắt giảm lãi suất trên thị trường, thay vào đó, Powell đã mở ra cơ hội cắt giảm lãi suất vào giữa năm nay.

Chủ tịch Fed New York John Williams hôm thứ Sáu đã cố gắng xoa dịu những đồn đoán về việc cắt giảm lãi suất, nhưng như Tipp lập luận, Williams cũng khẳng định “dot plot” mới của ngân hàng trung ương phản ánh con đường giảm lãi suất.

“Cuối cùng, bạn sẽ nhận được lãi suất quỹ liên bang thấp hơn,” Tipp nói trong một cuộc phỏng vấn. Rủi ro là những đợt cắt giảm đột ngột và có thể xóa đi 5% lợi suất của tín phiếu kho bạc, quỹ thị trường tiền tệ và các khoản đầu tư “giống tiền mặt” khác.

Tốc độ cắt giảm nhanh chóng của Fed

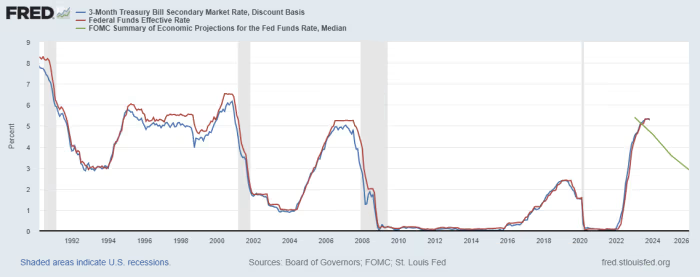

Trong 30 năm qua, Fed thường hạ lãi suất xuống nhanh chóng.

Chu kỳ cắt giảm lãi suất của Fed kể từ những năm 90 cho thấy sự sụt giảm mạnh ở lãi suất tín phiếu kỳ hạn 3 tháng, như minh họa bên dưới. Chúng giảm từ 6.5% xuống còn khoảng 1% sau vụ nổ dot-com đầu năm 2000. Chúng cũng giảm từ 5% xuống gần như bằng 0 trong cuộc khủng hoảng tài chính toàn cầu năm 2008 và quay trở lại mức đáy trong cuộc khủng hoảng COVID năm 2020.

Tim Horan, giám đốc đầu tư trái phiếu tại Chilton Trust, cho biết: “Tôi không nghĩ rằng chúng ta đang quay trở lại chu kỳ lãi suất bằng 0. Chúng ta sẽ vẫn ở trong một kỷ nguyên mà lãi suất thực rất quan trọng.”

Burt Horan cũng cho biết thị trường đã phản ứng với tín hiệu xoay trục của Powell bằng cách quay lại những cổ phiếu đã trở lại vùng đỉnh và lợi suất trái phiếu kho bạc kỳ hạn 10 năm đã giảm từ mức đỉnh 5% vào tháng 10 xuống còn 3.927% vào thứ Sáu, thấp nhất trong 5 tháng.

Horan, cựu nhân viên Fed, cho biết: “Họ sẽ tiếp tục cắt giảm lãi suất”. Cùng với đó, ông hy vọng Fed sẽ vẫn hết sức thận trọng trước khi kích hoạt đợt cắt giảm đầu tiên của chu kỳ.

Xoay trục chồng xoay trục

Dữ liệu gần đây nhất về các quỹ trên thị trường tiền tệ cho thấy sự chuyển dịch, ngay cả khi chỉ là tạm thời, ra khỏi các tài sản “giống tiền mặt”.

Theo Viện Công ty Đầu tư, làn sóng đổ xô vào các quỹ thị trường tiền tệ, tiếp tục thu hút mức tài sản kỷ lục trong năm nay sau sự sụp đổ của Ngân hàng Silicon Valley, đã giảm trong tuần qua khoảng 11.6 tỷ USD xuống còn khoảng 5.9 nghìn tỷ USD cho đến ngày 13 tháng 12.

Theo dữ liệu mới nhất của LSEG Lipper, các nhà đầu tư cũng đã rút khoảng 2.6 tỷ USD khỏi các quỹ giao dịch hoán đổi trái phiếu ngắn hạn và trung hạn trong tuần qua.

Molly McGown, chiến lược gia lãi suất Mỹ tại TD Securities, cho rằng dữ liệu kinh tế sẽ tiếp tục là động lực đưa ra tín hiệu cho việc cắt giảm lãi suất đầu tiên của Fed trong chu kỳ này.

Với bối cảnh đó, cô kỳ vọng số liệu PCE tháng 11 vào thứ Sáu tới sẽ là tâm điểm của các thị trường, đặc biệt là khi thanh khoản tại Phố Wall thấp trước kỳ nghỉ Giáng sinh.

PCE là thước đo lạm phát chính của Fed và đã giảm xuống mức 3% yoy trong tháng 10 từ mức 3.4% một tháng trước đó, nhưng vẫn cao hơn mục tiêu 2% hàng năm của Fed.

Sid Vaidya, Giám đốc chiến lược đầu tư tài sản Hoa Kỳ tại TD Wealth cho biết: “Quan điểm của chúng tôi là Fed sẽ giữ lãi suất ở mức này trong nửa đầu năm 2024, trước khi bắt đầu cắt giảm lãi suất vào nửa cuối năm và năm 2025”.

Dữ liệu nhà ở của Hoa Kỳ công bố vào Thứ Hai, Thứ Ba và Thứ Tư tuần tới cũng sẽ là tâm điểm của các nhà đầu tư, đặc biệt khi lãi suất thế chấp cố định kỳ hạn 30 năm lần đầu tiên giảm xuống dưới 7% kể từ tháng 8.

Các chỉ số chứng khoán chính của Mỹ ghi nhận tuần tăng thứ bảy liên tiếp. Chỉ số Dow Jones tăng 2.9% trong tuần, trong khi S&P 500 SPX tăng 2.5%, kết thúc ở 1.6% so với mức đóng cửa kỷ lục vào ngày 3 tháng 1 năm 2022, theo Dow Jones Market Data.

Chỉ số tổng hợp Nasdaq tăng 2.9% trong tuần và chỉ số Russell 2000 tăng 5.6% trong tuần.

Marketwatch

:max_bytes(150000):strip_icc():format(webp)/GettyImages-919003034-3044410508e842f499b39cf247863bc7.jpg)