Việc Fed cắt giảm lãi suất sẽ không giảm bớt áp lực cho người tiêu dùng ngay lập tức

Nguyễn Tuấn Đạt

Junior Analyst

Khi Fed chuẩn bị cắt giảm lãi suất lần đầu tiên kể từ năm 2020, câu hỏi quan trọng là liệu động thái này có thể làm giảm bớt áp lực tài chính đang đè nặng lên người tiêu dùng Mỹ hay không. Mặc dù lãi suất thấp hơn có thể giảm chi phí lãi vay, nhưng tác động thực sự đối với nền kinh tế và người tiêu dùng có thể không diễn ra ngay lập tức. Trong bối cảnh lạm phát vẫn có thể thay đổi và áp lực từ chi phí tín dụng vẫn hiện hữu, tương lai của nền kinh tế còn nhiều bất định.

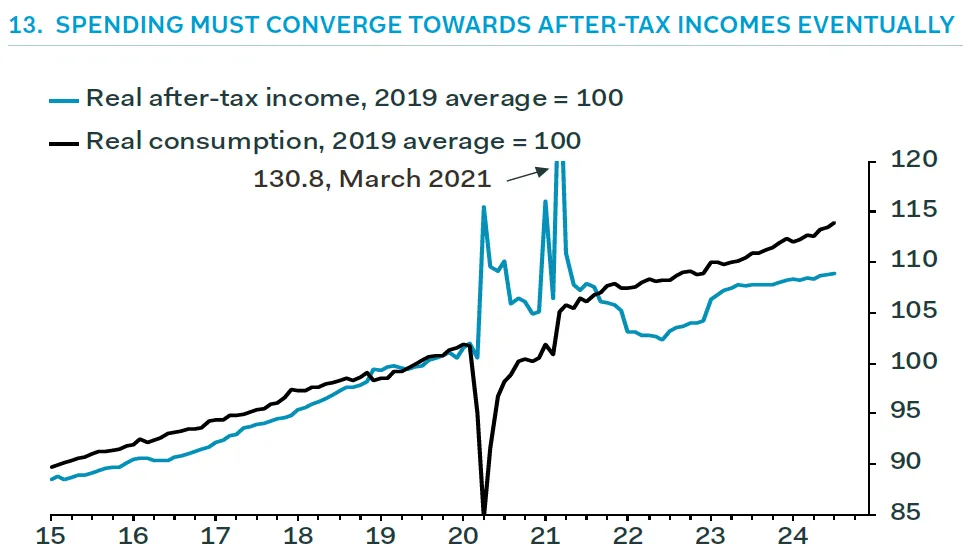

Là động lực thúc đẩy tăng trưởng kinh tế Hoa Kỳ, sức khỏe tài chính của người tiêu dùng rất quan trọng. Khi Fed bắt đầu chu kỳ tăng lãi suất, đã có nhiều nỗi lo rằng chi phí tín dụng cho người tiêu dùng sẽ tăng, dẫn đến khả năng suy thoái kinh tế. Đến nay, dù suy thoái vẫn chưa xảy ra, nhưng áp lực tài chính lên người tiêu dùng ngày càng rõ rệt. Ian Shepherdson từ Pantheon Macroeconomics đã chỉ ra rằng sự gia tăng chi tiêu nhanh hơn so với sự tăng trưởng thu nhập của người tiêu dùng không thể kéo dài lâu. Sự kích thích tài chính trong đại dịch và các khoản tăng lương đã giúp người tiêu dùng duy trì mức chi tiêu, nhưng khi tiết kiệm từ đại dịch dần cạn kiệt, sức ép tài chính đối với người tiêu dùng sẽ ngày càng gia tăng:

Một lần nữa, Pantheon minh họa, có vẻ như khoản tiết kiệm thêm tích lũy được trong đại dịch gần như đã cạn kiệt:

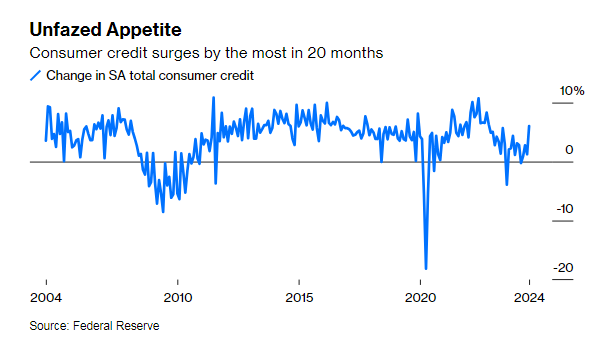

Khi Fed chuẩn bị thực hiện đợt cắt giảm lãi suất đầu tiên kể từ năm 2020, gánh nặng từ chi phí tín dụng cao đối với người tiêu dùng sẽ cần thời gian để giảm bớt. Hiện tại, các tín hiệu về tình hình tài chính của người tiêu dùng đang mâu thuẫn. Theo khảo sát của WalletHub, người tiêu dùng đã gia tăng nợ thẻ tín dụng thêm 36 tỷ đô la trong quý hai. Mặc dù số nợ này gia tăng, nhưng tốc độ tăng trưởng nợ cũng đã giảm khoảng 17% so với cùng kỳ năm trước. Trong khi đó, chỉ số của Fed về tổng tín dụng tiêu dùng đã tăng mạnh nhất trong 20 tháng, nhờ vào sự tăng trưởng vững chắc trong cả tín dụng quay vòng (như thẻ tín dụng) và tín dụng không quay vòng (như khoản vay mua nhà). Những thông tin này cho thấy sự khác biệt trong xu hướng tín dụng và nợ, phản ánh sự không đồng nhất trong tình trạng tài chính của người tiêu dùng và cách mà việc cắt giảm lãi suất sẽ ảnh hưởng đến họ.

Nhu cầu tín dụng có thể tăng mạnh hơn khi chính sách tiền tệ nới lỏng. Grace Zwemmer của Oxford Economics giải thích rằng dư địa tăng trưởng hơn nữa là có hạn. Cụ thể, vấn đề là những người vay thu nhập thấp thường đã đến hạn mức tín dụng của họ và gặp khó khăn trong việc vay mượn thêm:

Ngay cả khi các hộ gia đình thu nhập thấp phải thu hẹp chi tiêu, điều này cũng không ảnh hưởng nhiều đến dự báo về chi tiêu của người tiêu dùng, vì nhóm thu nhập thấp nhất chỉ chiếm khoảng 9% chi tiêu của người tiêu dùng.

Khi lãi suất giảm, chi phí lãi vay sẽ giảm theo, giúp người tiêu dùng tiết kiệm được tiền trả lãi. Dự đoán của Bloomberg cho thấy Fed có thể sẽ giảm lãi suất 25 bps trong cuộc họp sắp tới và tiếp tục giảm lãi suất trong các cuộc họp còn lại của năm. Theo WalletHub, mỗi lần Fed cắt giảm lãi suất như vậy có thể giúp người dùng thẻ tín dụng tiết kiệm khoảng 1.87 tỷ USD tiền lãi trong vòng 12 tháng.

Nhưng vẫn chưa có thông tin rõ ràng về tốc độ nới lỏng. Số liệu lạm phát tháng 8 sắp được công bố là thông tin quan trọng để các quan chức Fed đưa ra quyết định cuối cùng về việc cắt giảm lãi suất. Nếu số liệu lạm phát cho thấy giá cả tăng lên hơn dự kiến, điều này có thể ảnh hưởng đến quyết định cắt giảm lãi suất. Đây là dữ liệu mới quan trọng cuối cùng trước khi các thống đốc Fed im lặng trước cuộc họp vào tuần tới. Với triển vọng lạm phát hiện tại được coi là yếu, một số nhà bình luận cho rằng thậm chí còn có nguy cơ lạm phát thấp hơn mục tiêu.

Hầu hết thị trường đều kỳ vọng Fed cắt giảm 25 bps lãi suất, nhưng Anna Wong của Bloomberg Economics cho biết một số kịch bản có thể dẫn đến việc Fed cắt giảm lãi suất nhiều hơn:

- "Nếu Fed muốn cắt giảm lãi suất 50 bps tại cuộc họp FOMC ngày 17-18/9, thì chỉ số CPI lõi sẽ phải suy yếu. Mặc dù chúng tôi cho rằng Chủ tịch Fed Jerome Powell nghiêng về phía cắt giảm lãi suất 50 bps, nhưng phần lớn FOMC ủng hộ động việc cắt giảm 25 bps. Nếu Fed không hạ lãi suất một cách mạnh tay trong cuộc họp sắp tới, có nguy cơ họ sẽ không theo kịp với tình hình kinh tế, đặc biệt là nếu thị trường lao động tiếp tục suy yếu nhanh chóng."

Trong khi đó, các ngân hàng đang lo sợ rằng kỷ nguyên Goldilocks sắp kết thúc, cổ phiếu ngân hàng lao dốc vào thứ Ba. Sự sụt giảm cũng xảy ra đồng thời với sự thay đổi quan trọng trong yêu cầu vốn từ các nhà quản lý:

Suy thoái kinh tế có thể sẽ không xảy ra, nhưng sự chậm lại gần đây là không thể phủ nhận. Thị trường lao động có thể sẽ sắp "hạ cánh mềm". Bối cảnh việc làm thay đổi chắc chắn sẽ được phản ánh trong việc người tiêu dùng kiềm chế chi tiêu không thiết yếu. Nếu có sự suy thoái lớn hơn, áp lực buộc Fed phải mạnh tay sẽ tăng lên.

Sau một cuộc tranh luận gay gắt, trong đó Kamala Harris đã làm tốt hơn Donald Trump, ca sĩ Taylor Swift đã gây sự chú ý bằng cách công khai ủng hộ Kamala Harris.

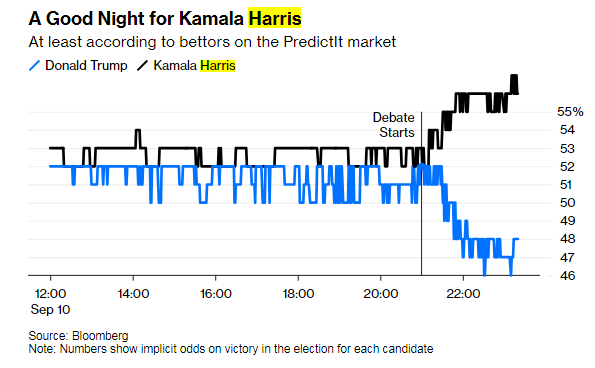

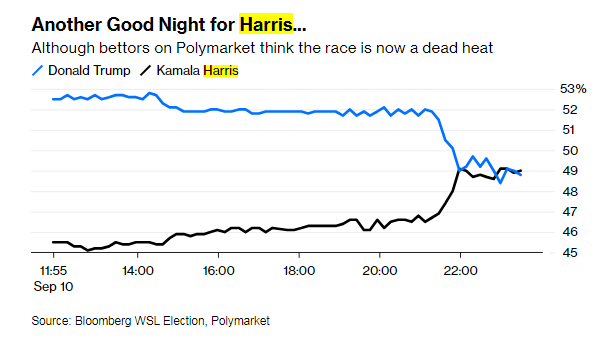

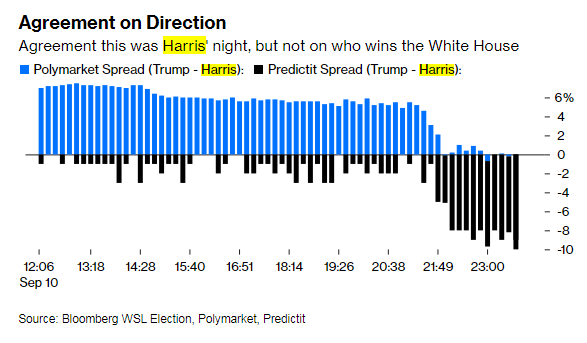

Thị trường dự đoán gây tranh cãi và không đồng tình với nhau, nhưng họ kết luận rằng cơ hội của Harris đã được cải thiện:

PredictIt đánh giá cơ hội của họ là ngang nhau trước cuộc tranh luận, và dự báo Harris có 56% cơ hội vào cuối cuộc tranh luận. Polymarket luôn coi Trump là người có lợi thế, tỷ lệ của Trump trước cuộc tranh luận là 53% so với Harris với 47%; họ kết thúc cuộc tranh luận với thứ hạng ngang nhau:

Nhìn vào những sự chênh lệch này, có sự đồng thuận rằng Harris đã cải thiện cơ hội thắng cử của mình và cuộc đua vẫn cực kỳ gay cấn. Có sự bất đồng về việc ai đang dẫn trước, nhưng không ai có thể tự tin đưa ra kết luận.

Mặc dù cuộc tranh luận không được coi là xuất sắc, Kamala Harris đã thể hiện những điểm quan trọng và cần thiết, trong khi Donald Trump không làm được điều đó. Về các vấn đề kinh tế, cả hai ứng cử viên đều không đưa ra đủ chi tiết trong cuộc tranh luận. USD/JPY giảm đáng kể trong khi cuộc tranh luận diễn ra. Các nhà giao dịch ngoại hối tin rằng chính sách thuế quan của Trump có thể làm USD mạnh lên, vì vậy sự giảm giá của đồng tiền này có thể cho thấy rằng cuộc tranh luận đã có lợi cho Harris, người được cho là phản đối chính sách thuế quan của Trump.

Dù có những phản ứng hoặc kết quả nhất định từ cuộc tranh luận, vẫn còn nhiều thời gian và sự kiện khác có thể ảnh hưởng đến kết quả cuối cùng của cuộc bầu cử. Cuộc bầu cử sẽ trở nên căng thẳng và gay gắt hơn trong thời gian tới. Mặc dù kết quả của cuộc tranh luận có thể không thuận lợi, Đảng Cộng hòa vẫn có cơ hội để giành chiến thắng lớn trong cuộc bầu cử.

Trong một cuộc tranh luận khác, ngày càng có nhiều bất đồng về việc rút vốn khỏi Israel. Các quỹ đầu tư của các trường đại học thường dẫn đầu trong việc quyết định có nên rút vốn khỏi những công ty liên quan đến các vấn đề chính trị nhạy cảm. Những quyết định của họ có thể ảnh hưởng đến các xu hướng đầu tư rộng hơn trong xã hội. Đại học Brown đang tổ chức các cuộc tranh luận công khai để xem xét yêu cầu của sinh viên về việc rút vốn khỏi 10 công ty mà họ cho rằng đang hỗ trợ cho nỗ lực chiến tranh của Israel. Quyết định này đã trở thành một vấn đề gây tranh cãi, đặc biệt là sau các cuộc biểu tình của sinh viên hồi đầu năm. Joseph Edelman, một thành viên của hội đồng quản trị của Đại học Brown, đã từ chức để phản đối việc xem xét rút vốn. Ông đã viết một bài báo trên Wall Street Journal, bày tỏ lo ngại về việc trường đại học xem xét yêu cầu này và cho rằng quyết định này thể hiện sự yếu đuối trước áp lực của sinh viên.

- “Tôi lo ngại về thái độ của Brown trong việc tổ chức một cuộc bỏ phiếu như vậy, điều này cho thấy thái độ của trường đại học đối với tình trạng bài Do Thái ngày càng gia tăng trong khuôn viên trường và phong trào chính trị ngày càng lớn nhằm phá hủy nhà nước Israel. Tôi thấy thật đáng lên án về mặt đạo đức rằng việc tổ chức một cuộc bỏ phiếu rút vốn thậm chí còn được cân nhắc."

- Quyết định của Đại học Brown về việc tổ chức cuộc bỏ phiếu để xem xét việc rút vốn đầu tư không phải là kết quả của việc theo đuổi các nguyên tắc hay giá trị cụ thể. Quyết định này không xuất phát từ lý do thực sự liên quan đến chính sách hoặc đạo đức. Đây chủ yếu là kết quả của việc họ không đủ kiên quyết đối mặt với áp lực từ các nhóm sinh viên.

Đại học Brown đã phản hồi về yêu cầu rút vốn đầu tư bằng cách đăng một bức thư trên Wall Street Journal, giải thích quan điểm của trường về vấn đề này. Họ cho biết yêu cầu của sinh viên về việc rút vốn đầu tư từ các công ty có liên quan đến Israel đang được xem xét theo quy trình đã được áp dụng trong quá khứ cho các trường hợp khác, như khi rút vốn khỏi cổ phiếu thuốc lá và khỏi Sudan. Cuộc họp công khai, nơi các sinh viên trình bày lý do của họ và trả lời các câu hỏi từ ủy ban quản lý nguồn lực của trường, đã được đăng tải trên nền tảng mạng xã hội X. Điều này cho phép công chúng theo dõi và xem xét quy trình thảo luận. Tuy nhiên, các sinh viên không đưa ra các lập luận đủ mạnh mẽ hoặc thuyết phục để ủng hộ yêu cầu rút vốn đầu tư. Tuy nhiên, đây sẽ là một cơ hội học hỏi quý giá cho các sinh viên và cho trường đại học. Các trường đại học nên cung cấp cơ hội cho sinh viên học hỏi và phát triển thông qua các quy trình tranh luận và quyết định, ngay cả khi kết quả không phải lúc nào cũng như mong đợi..

Sinh viên yêu cầu rút vốn đầu tư vì họ cho rằng các công ty trong danh sách có sản phẩm được sử dụng trong xung đột Israel-Palestine, và do đó, các công ty này cũng phải chịu trách nhiệm về những gì xảy ra. Danh sách yêu cầu rút vốn bao gồm tám nhà sản xuất vũ khí cùng với Volvo Group AB và Motorola Solutions Inc. Các sản phẩm của những công ty này, theo sinh viên, được sử dụng bởi lực lượng Israel trong xung đột. Việc rút vốn có thể có ý nghĩa nếu Đại học Brown quyết định chính thức theo đuổi chính sách hòa bình và từ chối đầu tư vào những công ty có liên quan đến xung đột. Tuy nhiên, việc này không chắc có ảnh hưởng lớn đến tình hình ở Trung Đông. Nếu bắt đầu rút vốn vì lý do này, thì việc quyết định sẽ trở nên phức tạp và có thể không thực tế.

Báo cáo của Ủy ban Kalven lập luận rằng các trường đại học nên tập trung vào mục đích giáo dục và nghiên cứu của mình, tránh việc tham gia vào các vấn đề chính trị hoặc các quyết định có động cơ chính trị, vì điều này có thể làm tổn hại đến môi trường học thuật và tự do tư tưởng của trường. Họ cũng không hoàn toàn đồng ý với lập luận của Edelman rằng việc xem xét rút vốn đầu tư là vô đạo đức. Thay vào đó, họ cho rằng việc đánh giá các khoản đầu tư và các quyết định chính trị liên quan cần được thực hiện cẩn thận và thông qua các quy trình chính thức để đảm bảo sự công bằng và đúng đắn trong hoàn cảnh cụ thể.

Bloomberg

:max_bytes(150000):strip_icc():format(webp)/GettyImages-919003034-3044410508e842f499b39cf247863bc7.jpg)