Thị trường cổ phiếu: Cơ hội 'bắt đáy' hay vẫn còn quá sớm?

Huyền Trần

Junior Analyst

Dù cổ phiếu đã giảm mạnh, định giá hiện tại vẫn chưa thực sự hấp dẫn nếu xét đến rủi ro lãi suất cao và chính sách bảo hộ thương mại. Các chỉ số như P/E, cape yield và tỷ lệ chiết khấu cho thấy thị trường có thể còn giảm sâu. Nhà đầu tư cần thận trọng và chuẩn bị chiến lược rõ ràng nếu muốn tận dụng cơ hội.

Chỉ số S&P 500 đã giảm 18% so với đỉnh hồi tháng 2. Nhìn chung, mức giảm này chưa phải quá nghiêm trọng.

Hãy nhớ lại thị trường gấu vào quý IV năm 2018 — nhiều người có thể đã quên. Đợt giảm khi đó thậm chí còn không được đặt tên, dù thị trường đã giảm đến 20%. Trong khi đó, các đợt suy giảm khác như năm 2022 (lạm phát tăng vọt), 2020 (Covid-19) và 2008 (khủng hoảng tài chính toàn cầu) lần lượt ghi nhận mức giảm 25%, 33% và 57%.

Tuy nhiên, tốc độ lao dốc lần này khiến nhiều người lo ngại và mức biến động cao trên các thị trường cho thấy cuộc khủng hoảng liên quan đến thuế quan có thể chưa kết thúc. Với những nhà đầu tư lý trí và may mắn đang nắm giữ tiền mặt hoặc trái phiếu chính phủ ngắn hạn — điển hình như Warren Buffett — thì viễn cảnh thị trường tiếp tục giảm có thể mở ra cơ hội mua vào, chứ không phải thời điểm bán ra. Chúng ta đang ở trong một mớ hỗn độn thực sự, nhưng thị trường luôn phản ứng thái quá trước những cú sốc kiểu này.

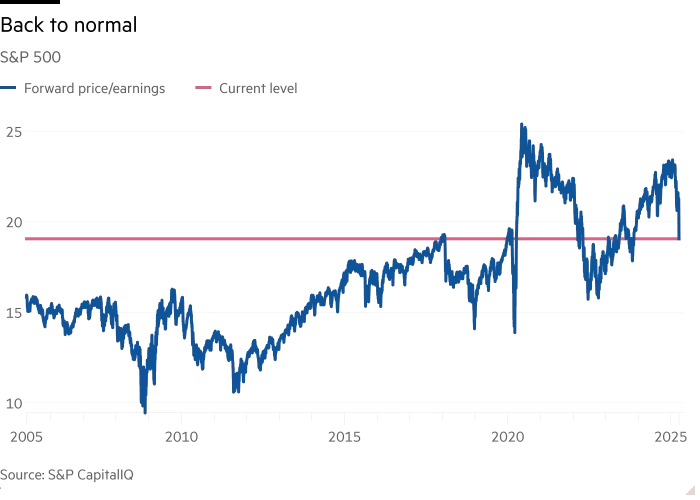

Biểu đồ P/E dự phóng của S&P 500 từ năm 2005 đến 2025

Vì vậy, đây là thời điểm thích hợp để cân nhắc liệu thị trường tài sản rủi ro hiện có đang được định giá ở mức có thể đem lại lợi suất dài hạn hấp dẫn hay không. Có nhiều cách để đánh giá, không cách nào là hoàn hảo, nhưng mỗi phương pháp đều mang đến góc nhìn riêng.

Định giá theo P/E: cổ phiếu chưa thật sự rẻ

Một trong những thước đo định giá cơ bản nhất là tỷ lệ giá trên lợi nhuận dự phóng (P/E). Hiện tại, chỉ số này đã quay về mức tương đương với thời điểm trước đại dịch, nhưng vẫn cao nếu so với mặt bằng chung của 20 năm qua.

Để hiểu vì sao P/E lại duy trì ở mức cao như vậy sau đại dịch (ngoại trừ giai đoạn lạm phát tăng mạnh năm 2022), cần một giả thuyết hợp lý. Chuyên mục Unhedged đưa ra lập luận rằng nguyên nhân chính là do chính sách tài khóa nới lỏng quá mức trong giai đoạn này, giúp đẩy giá tài sản tăng mạnh. Nếu sắp tới chính sách tài khóa được siết chặt trở lại (như một số thành viên Đảng Cộng hòa đề xuất), thì cổ phiếu hiện tại không còn được coi là rẻ, bởi mức định giá này tương ứng với lợi suất đầu tư dài hạn thấp hơn bình thường.

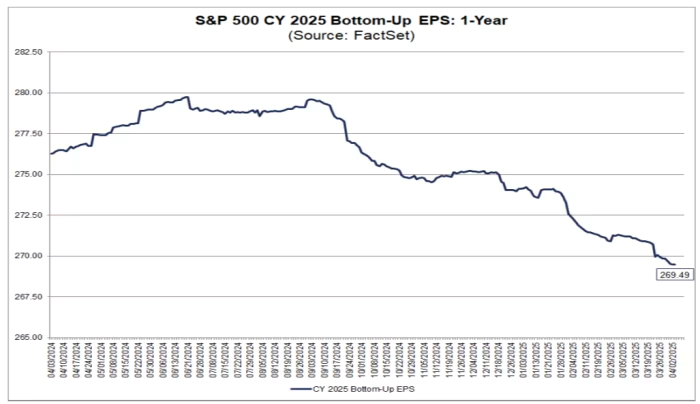

Khi xem xét P/E, điều quan trọng là phải nhìn kỹ vào phần “E” — tức lợi nhuận. Câu hỏi đặt ra là: Liệu ảnh hưởng tiêu cực của thuế quan tăng cao đã được phản ánh đầy đủ vào dự báo lợi nhuận doanh nghiệp chưa? Có vẻ như là chưa, đặc biệt nếu nhìn theo phương pháp “bottom-up” — tức tổng hợp ước tính lợi nhuận của từng công ty trong chỉ số S&P 500.

Theo dữ liệu từ FactSet (Earnings Insight), ước tính lợi nhuận năm 2025 mới chỉ giảm khoảng 7% kể từ tháng 9 và gần như không thay đổi kể từ khi các chính sách thương mại bắt đầu dịch chuyển. Nếu tin rằng mức thuế cao sẽ kéo dài, lợi nhuận doanh nghiệp có thể còn bị điều chỉnh giảm mạnh hơn trong tương lai — nghĩa là P/E hiện tại có thể đang bị thổi phồng và thị trường cổ phiếu vẫn đang bị định giá quá cao. Dự báo lợi nhuận cho năm 2026 còn giảm ít hơn nữa, củng cố thêm cho nhận định trên.

Biểu đồ EPS dự báo năm 2025 của S&P 500 (bottom-up, nguồn: FactSet)

Cape yield: Tăng nhẹ nhưng chưa đủ hấp dẫn

Cape yield là một chỉ số nâng cao hơn của P/E, được giáo sư Robert Shiller phát triển. Về cơ bản, chỉ số này là nghịch đảo của P/E (tức E/P), nhưng dùng lợi nhuận bình quân 10 năm thay vì lợi nhuận dự phóng, nhằm giảm thiểu ảnh hưởng của biến động ngắn hạn. Sau đó, người ta lấy Cape yield trừ đi lợi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm để tính lợi suất vượt trội của cổ phiếu so với trái phiếu.

Chỉ số này càng cao, cổ phiếu càng được xem là hấp dẫn hơn so với trái phiếu. Gần đây, Cape yield của S&P 500 đã tăng thêm gần 1 điểm phần trăm, cho thấy cổ phiếu đang có phần hấp dẫn hơn. Tuy nhiên, mức tăng này vẫn chưa đủ để coi là cơ hội đầu tư rõ rệt.

S&P 500 excess Cape yield (%): Mức hiện tại so với trung bình lịch sử

Tỷ lệ chiết khấu: vẫn thấp so với mức thông thường trong lịch sử

Một cách khác để định giá cổ phiếu là xem xét “tỷ lệ chiết khấu” — tức mức lợi suất mà nhà đầu tư yêu cầu để bù đắp rủi ro khi đầu tư vào cổ phiếu, so với các dòng tiền trong tương lai. Nếu kỳ vọng rủi ro hoặc lãi suất tăng lên, tỷ lệ chiết khấu cũng sẽ tăng, kéo theo việc giá cổ phiếu giảm.

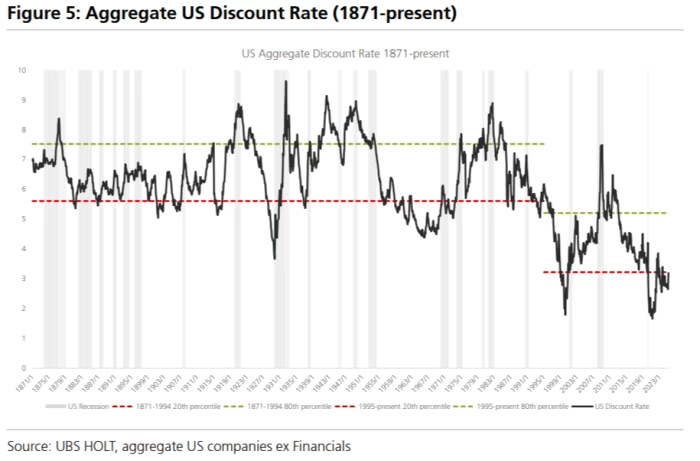

Theo Michel Lerner và nhóm phân tích HOLT của UBS, chính sách thuế quan cao có thể làm tăng tỷ lệ chiết khấu, tức khiến nhà đầu tư yêu cầu lợi suất cao hơn và điều này gây áp lực giảm giá cổ phiếu. Ông nhấn mạnh rằng kể từ khi WTO được thành lập năm 1995, toàn cầu hóa đã giúp giảm chi phí sản xuất, kiềm chế lạm phát và cho phép lãi suất đi xuống — tạo môi trường thuận lợi cho thị trường chứng khoán tăng trưởng.

Tuy nhiên, trong giai đoạn trước đó — đặc biệt là thời kỳ bảo hộ thương mại từ trước năm 1945 — mỗi khi Mỹ tăng mạnh thuế nhập khẩu (như các đạo luật thuế McKinley năm 1890, Fordney-McCumber năm 1922 hay Smoot-Hawley năm 1930), tỷ lệ chiết khấu đều tăng mạnh, kéo giá cổ phiếu giảm theo.

Lãi suất chiết khấu trung bình của các công ty Mỹ từ 1871 đến nay

Gần đây, tỷ lệ chiết khấu đã tăng từ 3.1% lên 3.6% kể từ đầu tháng 4. Dù vậy, theo Lerner, mức này vẫn còn thấp so với những kịch bản như suy thoái hoặc một “trạng thái bình thường mới” với chính sách bảo hộ và lạm phát cao. Với mỗi lần tỷ lệ chiết khấu tăng thêm 1 điểm phần trăm, giá cổ phiếu có thể biến động tới 20%. Nếu tỷ lệ chiết khấu quay về gần mức trước năm 1995, thị trường cổ phiếu có thể đối mặt với cú sốc lớn.

Nói cách khác, giá cổ phiếu hiện tại vẫn chưa phản ánh đầy đủ rủi ro của một môi trường có lãi suất dài hạn cao hơn.

Cổ phiếu công nghệ lớn: chưa thực sự giảm sâu

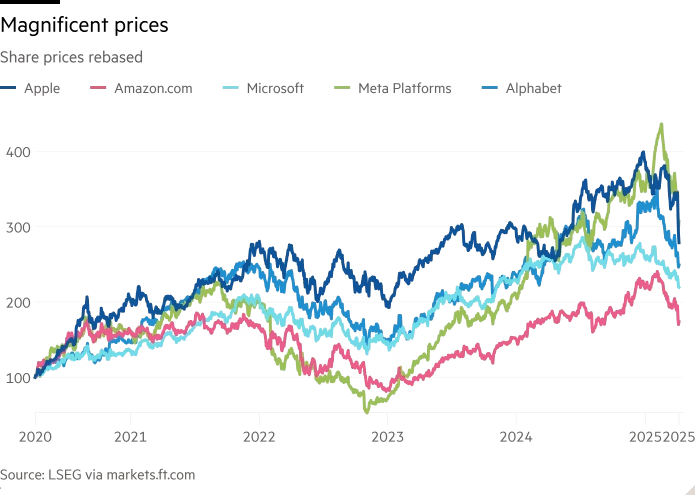

Nếu các phân tích định lượng trước đó còn khó hình dung, thì hãy nhìn vào nhóm cổ phiếu công nghệ lớn — lực kéo chính của chỉ số S&P 500. Biểu đồ dưới đây thể hiện diễn biến giá của năm công ty công nghệ hàng đầu (ngoại trừ

Nvidia và Tesla do biến động quá mạnh). Dễ thấy rằng, dù bị ảnh hưởng bởi làn sóng bán tháo gần đây do lo ngại về thuế quan, các cổ phiếu này mới chỉ mất đi phần tăng giá tích lũy trong khoảng một năm trở lại đây. Nói cách khác, mức tăng mạnh trong thời gian qua chỉ vừa mới bị xóa bỏ.

Điều này cho thấy: Thị trường vẫn chưa thật sự rẻ. Nếu thuế quan theo chính sách của ông Trump tiếp tục được triển khai và mở rộng, thì đây là lúc giới đầu tư nên bắt đầu cân nhắc đâu mới là mức giá đủ hấp dẫn để mua vào.

Biểu đồ so sánh diễn biến giá cổ phiếu Apple, Amazon, Microsoft, Meta và Alphabet (2020–2025, đã chuẩn hóa)

Trong một lá thư nổi tiếng gửi nhà đầu tư vào năm 2009 — ngay tại đáy khủng hoảng tài chính — Jeremy Grantham (GMO) đã viết:

“Khi khủng hoảng lên đến đỉnh điểm, ngay cả những người lý trí nhất cũng bắt đầu nghĩ đến kịch bản tận thế, dựa trên hàng loạt dữ liệu tiêu cực nhưng có thật… Cách duy nhất để vượt qua trạng thái tê liệt là phải có sẵn một kế hoạch tái đầu tư và kiên trì thực hiện. Hãy lên lịch mua thêm nếu thị trường tiếp tục giảm. Và nhớ: không ai bắt được đáy. Việc cố tìm thời điểm tối ưu chỉ khiến bạn bị tê liệt.”

Đó là lời khuyên đáng ghi nhớ — đặc biệt nếu thị trường tiếp tục đi xuống. Và có lẽ, những ngày sắp tới sẽ còn nhiều điều cần quan sát.

Bloomberg

:max_bytes(150000):strip_icc():format(webp)/GettyImages-919003034-3044410508e842f499b39cf247863bc7.jpg)