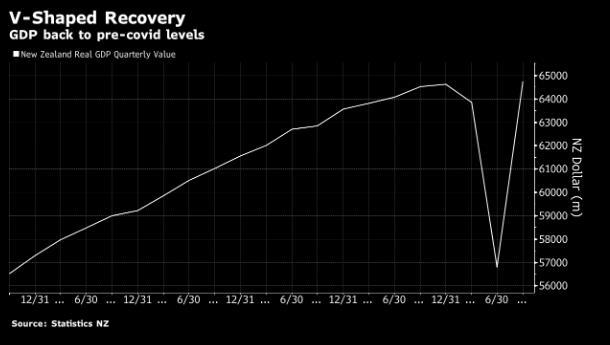

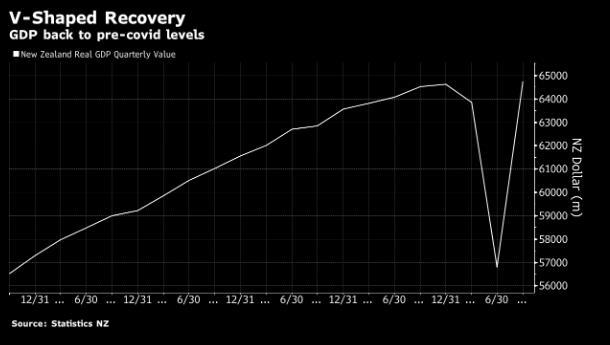

Mô hình hồi phục hình chữ V sẽ khiến RBNZ cắt giảm quy mô chính sách kích thích tiền tệ?

Ngô Văn Thịnh

Economic Analyst

Sự phục hồi kinh tế mạnh mẽ của New Zealand sau cuộc khủng hoảng Covid-19 đã chứng kiến sự chú ý chuyển từ khả năng áp dụng chính sách lãi suất âm sang thời điểm và bằng cách nào ngân hàng trung ương có thể bắt đầu cắt giảm quy mô nới lỏng kích thích tiền tệ.

Các nhà đầu tư không còn mong đợi Ngân hàng Dự trữ sẽ cắt giảm lãi suất điều hành một lần nữa, chưa nói đến việc đưa lãi suất này vào vùng âm, và đa số các nhà kinh tế hiện dự báo lãi suất sẽ ở mức 0.25% trong năm nay. Khi RBNZ tái áp dụng chương trình nới lỏng định lượng trong tuần này, họ đã giảm lượng mua hàng tuần xuống 650 triệu NZD (460 triệu USD) từ mức 800 triệu NZD vào tháng 12 năm ngoái.

"Với việc thị trường bắt đầu nghi ngờ về sự cần thiết để RBNZ cắt giảm lãi suất thêm nữa, câu hỏi quan trọng bây giờ là RBNZ sẽ sử dụng chính sách và cách tiếp cận nào để giảm bớt kích thích tiền tệ", Nick Smyth, chiến lược gia cấp cao tại Ngân hàng New Zealand Auckland cho biết. “Bước đầu tiên, chúng tôi cho rằng RBNZ có khả năng sẽ tiếp tục giảm dần tốc độ mua QE hàng tuần trong năm nay cho đến khi đạt mức tương đối thấp, nhưng không vội giảm xuống 0.”

Sự phục hồi hình chữ V của New Zealand sau cuộc suy thoái do Covid-19 gây ra đã đưa GDP trở lại mức trước đại dịch nhanh hơn nhiều so với dự kiến. Trong khi RBNZ dự kiến lạm phát sẽ duy trì ở mức ổn định cho đến năm 2021, một báo cáo về điều kiện kinh doanh được công bố ngày hôm qua cho thấy bằng chứng về chi phí gia tăng và tình trạng thiếu hụt lao động có thể tạo áp lực lên giá cả.

Jane Turner, nhà kinh tế cấp cao tại Ngân hàng ASB Auckland, cho biết: “Hạn chế về nguồn cung sẽ tiếp tục đẩy chi phí cao hơn và nếu chi phí này được chuyển sang người tiêu dùng, áp lực lạm phát sẽ nhanh chóng phục hồi trong năm tới”. “RBNZ không cần cung cấp thêm kích thích tiền tệ ở giai đoạn này”.

Tuần trước, Ngân hàng ANZ New Zealand cho biết họ không còn kỳ vọng RBNZ sẽ sử dụng chính sách lãi suất âm, mặc dù họ vẫn dự báo một lần cắt giảm nữa xuống 0.1% vào tháng Năm. Nhà kinh tế trưởng Sharon Zollner cho biết rủi ro suy giảm đối với nền kinh tế và cách tiếp cận "ít hối tiếc nhất" của ngân hàng trung ương cho thấy việc nới lỏng hơn nữa có ý nghĩa chiến lược. Tuy nhiên, “nếu thị trường nhà ở và nền kinh tế trong nước duy trì đà phát triển tốt vào mùa thu, RBNZ sẽ không cắt giảm lãi suất nữa,” bà nói.

Thị trường bất động sản đang phát triển mạnh tại New Zealand đã cho thấy rủi ro tiềm ẩn của chi phí đi vay cực thấp và có thể trở thành lý do cho việc giảm bớt kích thích tiền tệ sau này. Lạm phát giá nhà ở mức 11.1% trong năm ngoái - mức tăng mạnh nhất kể từ giữa năm 2017 - và dự kiến sẽ tiếp tục tăng trong bối cảnh nhu cầu bất động sản đầu tư tăng mạnh. Chính phủ đã yêu cầu RBNZ xem xét việc bổ sung giá nhà vào chính sách tiền tệ của mình - điều mà Thống đốc Adrian Orr đã bác bỏ.

Ngân hàng trung ương vẫn giữ xu hướng nới lỏng trong tuyên bố chính sách cuối cùng của mình vào tháng 11, nêu bật những rủi ro toàn cầu và trong nước và sự không chắc chắn xung quanh việc triển khai vắc-xin. Buổi họp đánh giá về lãi suất tiếp theo sẽ diễn ra vào ngày 24 tháng 2.

"Cực kỳ thận trọng"

Smyth cho biết: “RBNZ có thể sẽ cực kỳ thận trọng trong việc tháo gỡ các biện pháp kích thích tiền tệ của mình trong bối cảnh rủi ro suy yếu vẫn còn tồn tại. Họ cũng có thể sẽ cân nhắc phản ứng tiềm tàng của đồng đô la New Zealand với các hành động trong chính sách tiền tệ của mình."

Đồng nội tệ của New Zealand đã tăng 7.7% trong ba tháng qua, phản ánh hoạt động kinh tế của quốc gia và gợi ý về việc cắt giảm kích thích tiền tệ có thể thúc đẩy đồng NZD tăng cao hơn nữa. Đồng Kiwi mạnh hơn sẽ hạn chế lạm phát, vốn đã gần chạm đáy của biên độ 1-3% mà RBNZ nhắm tới.

Tỷ lệ lạm phát hàng năm có thể giảm xuống 1.1% trong quý IV, theo các nhà kinh tế được khảo sát trước báo cáo ngày 22/1.

Tuy nhiên, “với thị trường nhà ở quá nóng và các cuộc khảo sát cho thấy áp lực giá cả tăng lên, chúng tôi nghĩ RBNZ có thể trở thành ngân hàng trung ương của nền kinh tế tiên tiến đầu tiên tăng lãi suất”, Marcel Thieliant, nhà kinh tế cấp cao của Australia và New Zealand tại Capital Economics ở Singapore, cho biết. Ông hy vọng RBNZ sẽ bắt đầu tăng lãi suất vào cuối năm 2022.

:max_bytes(150000):strip_icc():format(webp)/GettyImages-919003034-3044410508e842f499b39cf247863bc7.jpg)