Liệu kinh tế Mỹ có đạt được "hạ cánh mềm"?

Huyền Trần

Junior Analyst

Trong bối cảnh tăng trưởng kinh tế mạnh mẽ nhưng lạm phát cao, các chuyên gia đang đặt câu hỏi: Liệu có "hạ cánh mềm" khả thi? Các thị trường dự đoán bầu cử đang nghiêng về Trump, tạo ra sự bất ngờ so với thăm dò ý kiến. Liệu thị trường có chính xác hay chỉ là trò chơi may rủi? Khi các yếu tố cấu trúc và quy định trở thành mảnh ghép quan trọng, bức tranh tương lai trở nên mờ mịt hơn bao giờ hết.

Cổ phiếu năng lượng hạt nhân vừa đạt mức cao kỷ lục, nhờ sự bùng nổ nhu cầu năng lượng xanh từ các tập đoàn công nghệ lớn. Nhưng liệu đây có phải là khởi đầu cho một giai đoạn mới của ngành năng lượng hạt nhân? Hay các rào cản về quy định, lo ngại về tai nạn và ý kiến trái chiều từ công chúng sẽ kìm hãm sự phát triển? Như J. Robert Oppenheimer đã trích Bhagavad Gita: "Ta trở thành sự bất định, kẻ thống trị thị trường."

Hạ cánh mềm hay không hạ cánh: Tương lai kinh tế sẽ ra sao?

Các chuyên gia kinh tế đang tranh luận về hai kịch bản: “hạ cánh mềm” hay “không hạ cánh”:

- Hạ cánh mềm: Tăng trưởng kinh tế chậm lại nhưng không rơi vào suy thoái, lạm phát giảm về mức ổn định.

- Không hạ cánh: Tăng trưởng kinh tế vẫn mạnh, nhưng lạm phát không ổn định hoặc vẫn ở mức cao.

Tại sao điều này quan trọng? Trong kịch bản “không hạ cánh”, Fed buộc phải duy trì lãi suất cao, gây áp lực lên những ngành nhạy cảm với lãi suất và người tiêu dùng có khả năng mắc nhiều nợ. Những người sở hữu trái phiếu chính phủ kỳ hạn dài sẽ gặp khó khăn, trong khi các ngành có khả năng chống lại lạm phát như vật liệu sẽ hưởng lợi.

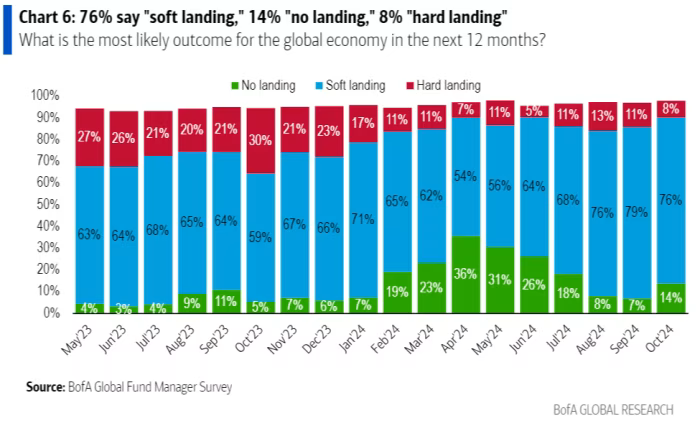

Chúng tôi từng rất chắc chắn rằng kinh tế đang “hạ cánh mềm” và lạm phát gần như đã được kiểm soát. Nhưng hiện tại, niềm tin đó đang lung lay. Theo khảo sát của Bank of America, rủi ro “không hạ cánh” đang ngày càng tăng, cao gấp đôi so với tháng trước.

Tóm tắt dữ liệu tăng trưởng gần đây buộc chúng phải thay đổi suy nghĩ:

Kịch bản nào sẽ xảy ra trong 12 tháng tới

- Báo cáo việc làm tháng 9 tốt hơn mong đợi.

- Báo cáo bán lẻ tháng 9 cho thấy tăng trưởng 5% y/y và củng cố xu hướng tăng: Tốc độ trung bình trong 3 tháng cao hơn mức trung bình 6 tháng, và mức trung bình 6 tháng cao hơn 12 tháng.

- Những gì chúng tôi nghe được từ báo cáo thu nhập của các ngân hàng lớn: CFO của JPMorgan: “Mô hình chi tiêu ổn định và phù hợp với câu chuyện rằng người tiêu dùng đang có nền tảng vững chắc và phù hợp với thị trường lao động mạnh mẽ cùng với kịch bản trung tâm hiện tại về một kiểu kịch bản “không hạ cánh” kinh tế”, CEO của Bank of America: “Thanh toán của người tiêu dùng tăng 4 đến 5% so với năm ngoái. Tốc độ luân chuyển tiền theo năm đã ổn định kể từ cuối mùa hè... hoạt động này phù hợp với cách khách hàng chi tiêu tiền trong khoảng thời gian từ 2016 đến 2019 khi nền kinh tế đang tăng trưởng và lạm phát được kiểm soát."

- Tiền lương đang tăng với tốc độ 4% và chưa chậm lại kể từ tháng 4.

- Sự lạc quan của thị trường ngày càng gia tăng, vừa phản ánh tăng trưởng kinh tế vừa góp phần phát triển kinh tế.

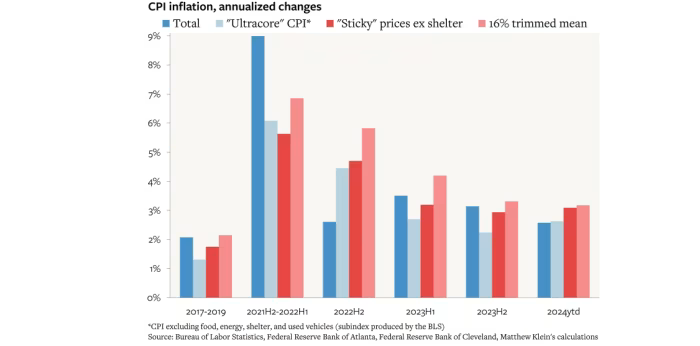

Về mặt lạm phát, có nhiều cách để phân tích dữ liệu, nhưng rõ ràng tiến độ giảm lạm phát đã chậm lại đáng kể, chúng ta đã ở mức 2.5 đến 3% trong vài tháng nay. Bên phía The Overshoot, Matt Klein tập hợp các chỉ số của lạm phát CPI với các yếu tố biến động được loại bỏ, và cho thấy năm 2024 trông rất giống với năm 2023:

Chỉ số lạm phát CPI qua các năm

Chỉ số PCE, chỉ số mà Fed quan tâm nhất, có vẻ khả quan hơn, nhưng cũng đang ổn định ở mức cao hơn mục tiêu. Mô hình của Fed New York về xu hướng chỉ số PCE đang ở mức 2.6%.

Xu hướng lạm phát của chỉ số PCE

Unhedged vẫn giữ quan điểm rằng nền kinh tế đang trong quá trình “hạ cánh mềm” và lạm phát đã qua đỉnh. Họ chỉ ra nhiều yếu tố ủng hộ quan điểm này như sự hồi phục trong sản xuất, thị trường nhà ở và niềm tin của doanh nghiệp nhỏ, cũng như việc lạm phát thị trường nhà ở cuối cùng đã hạ nhiệt. Nhìn chung, việc nền kinh tế chậm lại và lạm phát giảm dần sau 5 năm đại dịch là điều hợp lý, nhất là trong bối cảnh nền kinh tế toàn cầu vẫn đang gặp nhiều khó khăn. Tuy nhiên, không thể phủ nhận rằng các số liệu gần đây đang gây lo ngại và không hoàn toàn phù hợp với "bức tranh" này.

Thị trường dự đoán bầu cử

Theo sàn dự đoán dựa trên tiền điện tử Polymarket, tỷ lệ thắng của Trump trong cuộc bầu cử sắp tới là 60%, trong khi Harris chỉ khoảng 40%. Con số này tạo ra cách biệt lớn hơn so với các cuộc thăm dò ý kiến, vốn cho thấy cuộc đua sít sao hơn tại các bang dao động. Những sàn dự đoán khác như PredictIt và Kalshi cũng nghiêng Trump dẫn trước, nhưng cách biệt nhỏ hơn.

Trump đang dẫn trước trên thị trường dự đoán bầu cử

Vậy các thị trường dự đoán bầu cử có đáng tin không? Trong quá khứ, các thị trường này ở Mỹ từng khá chính xác, theo nghiên cứu của Paul Rhode từ Đại học Michigan, khi dự đoán đúng người thắng trong 11/15 cuộc bầu cử tổng thống cuối thế kỷ 19 và đầu thế kỷ

Tuy nhiên, các thị trường này đã bị cấm ở Mỹ từ những năm 1940. Cuộc bầu cử này sẽ là lần đầu tiên trong nhiều thập kỷ, các sàn giao dịch dự đoán này được ngầm chấp nhận.

Một câu hỏi đặt ra là: Các thị trường dự đoán liệu có chính xác hơn các mô hình thăm dò ý kiến như của 538 hay The Economist? Mặc dù nhiều người muốn tin rằng thị trường hiểu rõ hơn, nhưng bằng chứng lại không nhất quán. Trong một nghiên cứu gần đây, chuyên gia Rajiv Sethi từ Barnard College đã tạo ra các nhà giao dịch ảo mô phỏng theo các mô hình thăm dò, và kết quả cho thấy họ khá thành công. Điều này cho thấy các cuộc thăm dò ý kiến ít nhất cũng chính xác ngang bằng với dự đoán của các thị trường bầu cử.

Tuy nhiên, như Sethi đã chỉ ra với Unhedged, "độ chính xác trong dự đoán chỉ là yếu tố phụ trong mô hình kinh doanh" của các sàn giao dịch này. Giá trị cổ phiếu lẽ ra phải phản ánh giá trị thực và dòng tiền trong tương lai, nhưng thực tế thường bị ảnh hưởng bởi các chu kỳ thổi phồng, câu chuyện thị trường và những nhà giao dịch ngắn hạn. Thị trường dự đoán bầu cử cũng không ngoại lệ, và thậm chí còn phải đối mặt với nhiều vấn đề cấu trúc nghiêm trọng hơn. Các thị trường này không có tính thanh khoản cao, theo thông tin từ các đồng nghiệp của chúng tôi, 30 triệu USD giao dịch từ bốn tài khoản đã làm biến động thị trường bầu cử Mỹ của Polymarket lên tới 10 điểm trong tháng này. Hơn nữa, những người tham gia thị trường này không hoàn toàn đại diện cho cử tri. Theo Justin Wolfers từ Đại học Michigan, những người đặt cược trên các sàn này thường là nam giới, da trắng và ủng hộ Đảng Cộng hòa, và họ không chỉ giới hạn trong số cử tri Mỹ.

Điều đó không có nghĩa là các thị trường này vô dụng. Chúng phản ánh thông tin mới một cách nhanh chóng. Bằng cách hỏi "ai sẽ thắng" thay vì câu hỏi "bạn sẽ bầu cho ai", các thị trường này có thể đánh giá tâm trạng của cử tri tốt hơn. Đối với các nhà giao dịch, chúng cung cấp một cách phòng ngừa rủi ro đơn giản cho cuộc bầu cử Mỹ đầy bất ổn và quan trọng trong năm nay.

Tuy nhiên, do những vấn đề về cấu trúc và vì chúng vẫn còn mới mẻ, chúng tôi sẽ không quá tin tưởng vào mức độ chính xác của các thị trường trong kỳ bầu cử này. Dù vậy, những biến động trong các thị trường này có thể cung cấp thông tin hữu ích và là chỉ báo tốt cho xu hướng, miễn là không bị chi phối bởi một vài vụ cược lớn.

Financial Times