Liệu Fed có xoay trục trong năm nay?

Đoàn Phương Thảo

Junior Analyst

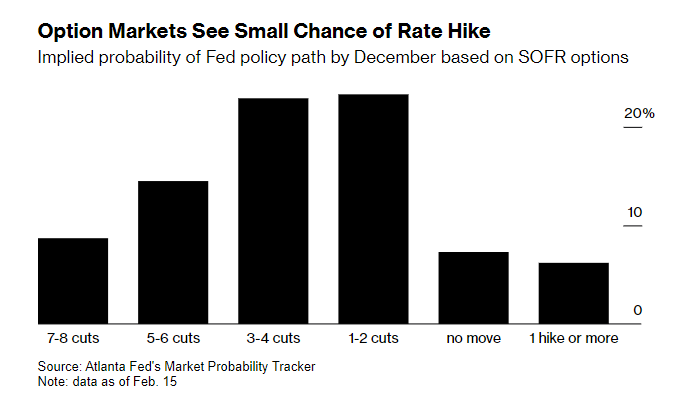

Không giống như kỳ vọng ban đầu, thị trường đang nghi ngờ động thái tiếp theo của Fed có thể là thắt chặt.

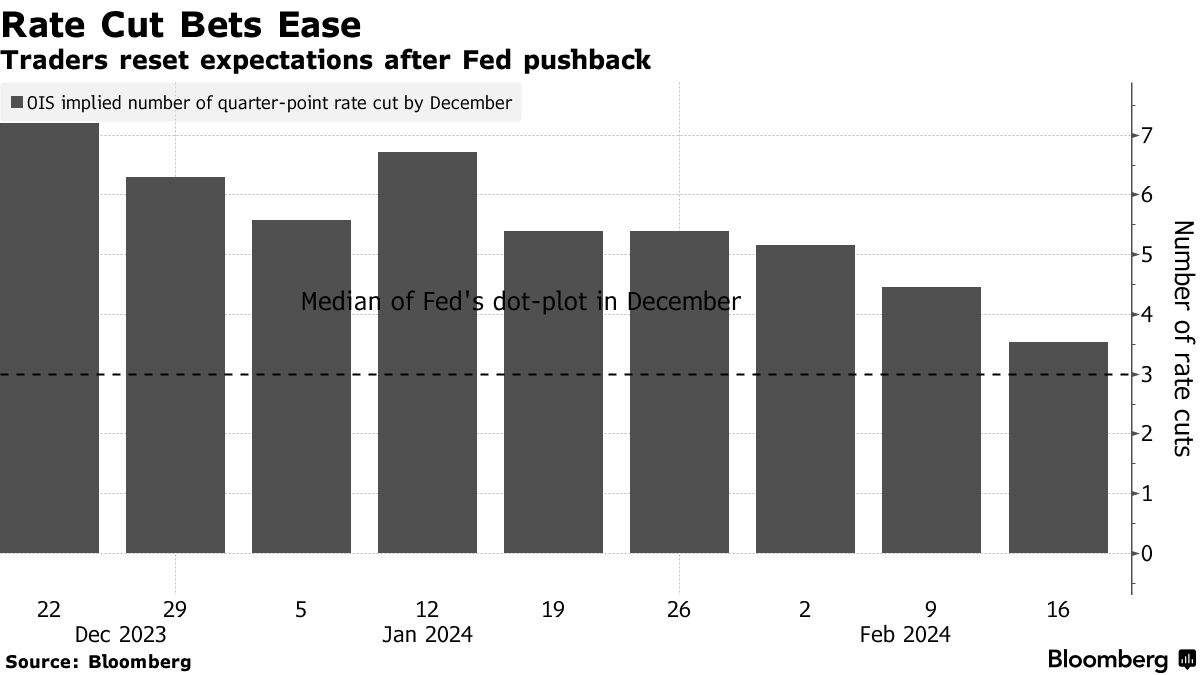

Cách đây vài tuần, kỳ vọng Fed sẽ sớm xoay trục đã tăng cao đến mức Chủ tịch Fed Jerome Powell đã phải cảnh báo rằng họ sẽ chưa cắt giảm lãi suất kể từ tháng 3. Chưa đầy 3 tuần sau, các nhà giao dịch đã không còn thiết tha với triển vọng hạ lãi suất vào tháng 3. Hơn thế nữa, kỳ vọng Fed sẽ nới lỏng vào tháng 5 hoặc tháng 6 cũng đang suy yếu dần.

Điều mà thị trường đang quan tâm nhất lúc này là liệu Fed có tăng lãi suất?

Ngay cả khi thị trường khó có thể chấp nhận một đợt tăng lãi suất khác, nhiều người cho rằng kinh tế Mỹ đang lặp lại lịch sử của những năm cuối thập niên 1990: chỉ một đợt giảm lãi suất ngắn ngủi sẽ tạo tiền đề cho những đợt tăng lãi suất sau đó.

Earl Davis, trưởng bộ phận thị trường tiền tệ và trái phiếu tại BMO, cho biết: “Có rất nhiều trường hợp có thể xảy ra”.

Gần đây, không có nhà hoạch định chính sách nào của Fed phát biểu rằng việc tăng lãi suất thêm nữa sẽ được cân nhắc. Vào ngày 31 tháng 1, Chủ tịch Powell cho biết “chúng tôi tin rằng lãi suất chính sách có thể đạt mức cao nhất trong chu kỳ thắt chặt này”. Vào thứ Sáu, Chủ tịch Fed San Francisco Mary Daly, được coi là người theo phe bồ câu, cho biết mức cắt giảm 75 điểm cơ bản vào năm 2024 là “kỳ vọng hợp lý”.

Đồng thời, dữ liệu kinh tế không ổn định trong tháng này đã khiến TPCP Mỹ hoạt động kém hiệu quả.

Lợi suất TPCP đã tăng vọt vào tuần trước sau khi dữ liệu chỉ số giá tiêu dùng và sản xuất nóng hơn dự kiến. Giá dịch vụ CPI tăng mạnh nhất trong gần hai năm. Mức tăng việc làm trong tháng 1 cũng vượt dự báo. Tuy nhiên, doanh số bán lẻ sụt giảm trong tháng lại là bằng chứng cho thấy tiềm năng nền kinh tế sẽ không thể tăng trưởng nhanh hơn.

Lợi suất TPCP Mỹ kỳ hạn 2 năm và 3 năm năm đều đạt mức cao nhất kể từ đầu tháng 12 vào tuần trước.

Lindsay Rosner, trưởng bộ phận đầu tư trái phiếu đa ngành tại Goldman Sachs, cho biết: “Những bước đi cuối cùng của cuộc chiến chống lạm phát này sẽ rất khó khăn. Tôi cảm giác hơi giống một trận đấu bóng bàn với từng điểm dữ liệu.”

Bà đồng ý với đánh giá của Cựu Bộ trưởng Tài chính Mỹ Lawrence Summers về một số rủi ro của việc tăng lãi suất, mặc dù kết luận rằng “sẽ hợp lý hơn nếu duy trì mức lãi suất hiện tại lâu hơn”.

Summers cho rằng khoảng 15% xác suất Fed sẽ tăng lãi suất. Mark Nash, người quản lý các quỹ vĩ mô tại Jupiter Asset Management, lại đưa ra xác suất là 20%.

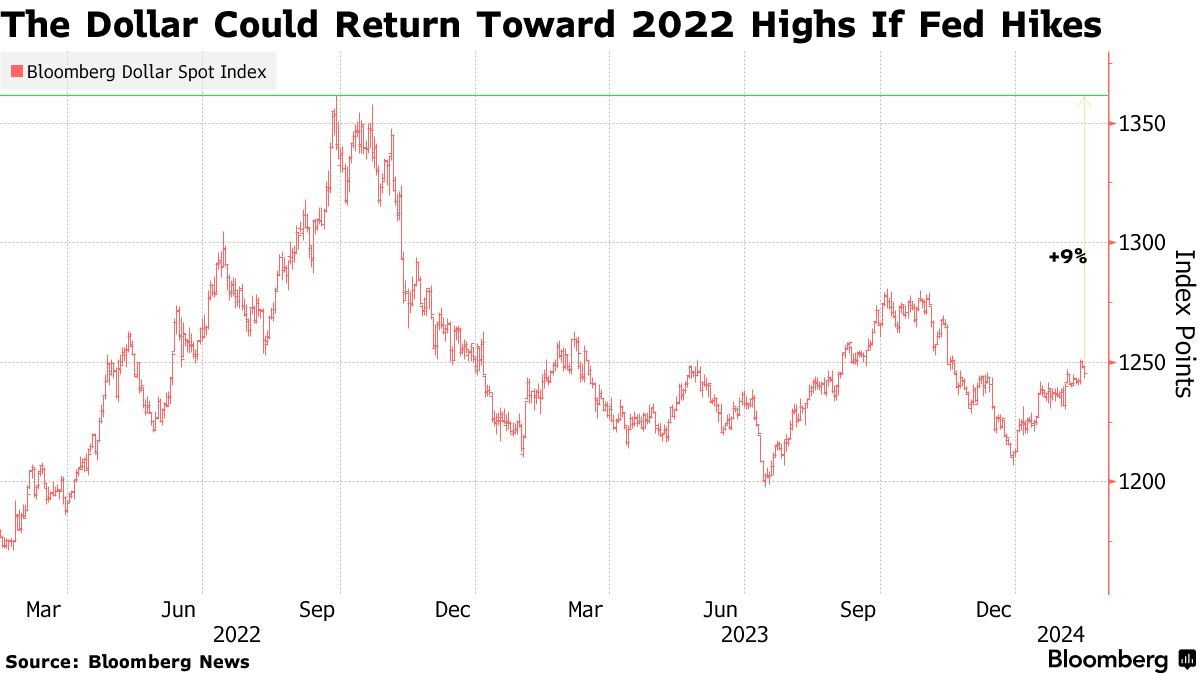

Tại Societe Generale SA, Giám đốc chiến lược ngoại hối Kit Juckes cho rằng nếu “nền kinh tế Mỹ tăng trưởng trở lại, Fed cuối cùng sẽ lại phải thắt chặt và đồng đô la sẽ tăng giá”, USD có thể quay trở lại mức cao nhất mọi thời đại của năm 2022.

Phân tích về hợp đồng quyền chọn lãi suất ngắn hạn của Bloomberg Intelligence cho thấy các nhà giao dịch bắt đầu đánh giá khả năng Fed tăng lãi suất trong năm tới sau khi công bố CPI vào thứ Ba tuần trước.

David Robin, chiến lược gia tại TJM Institutional kỳ vọng Fed sẽ cắt giảm lãi suất hai hoặc ba lần trong năm nay.

Các nhà chiến lược tại Citigroup cho rằng sẽ cần có nhiều biện pháp phòng ngừa rủi ro hơn khi Fed chỉ thực hiện một chu kỳ nới lỏng rất ngắn, sau đó là tăng lãi suất ngay. Citigroup đã kỳ vọng đợt cắt giảm lãi suất đầu tiên của Fed vào tháng 6. Tuy nhiên, nhiều nhà kinh tế dự báo kinh tế Hoa Kỳ trong vài năm tới sẽ lặp lại lịch sử đtừ cuối những năm 1990.

Năm 1998, các quan chức đã cắt giảm lãi suất ba lần liên tiếp nhằm ngăn chặn cuộc khủng hoảng tài chính do Nga vỡ nợ và quỹ phòng hộ Long Term Capital Management gần như sụp đổ. Fed sau đó bắt đầu chu kỳ tăng lãi suất vào tháng 6 năm 1999 để kiềm chế áp lực lạm phát.

Chuyên gia kinh tế Tiffany Wilding của Pacific Investment Management cho biết bên cạnh dữ liệu kinh tế trong nước không ổn định, còn có những căng thẳng bên ngoài thế giới. Trong số đó: xung đột ở Biển Đỏ và tình trạng hạn hán ở Kênh đào Panama, cùng với sự gián đoạn trong hoạt động vận chuyển khiến chi phí vận chuyển hàng hóa tăng cao.

Bloomberg

:max_bytes(150000):strip_icc():format(webp)/GettyImages-919003034-3044410508e842f499b39cf247863bc7.jpg)