Kịch bản nào cho nền kinh tế Mỹ nếu Fed cắt giảm lãi suất?

Trần Phương Thảo

Junior Analyst

Các tờ báo tài chính tung hô rằng lạm phát hạ nhiệt sau dữ liệu CPI tháng 6, củng cố kịch bản Fed sớm hạ lãi suất. Nếu điều đó thành sự thật, nền kinh tế Mỹ sẽ đi về đâu?

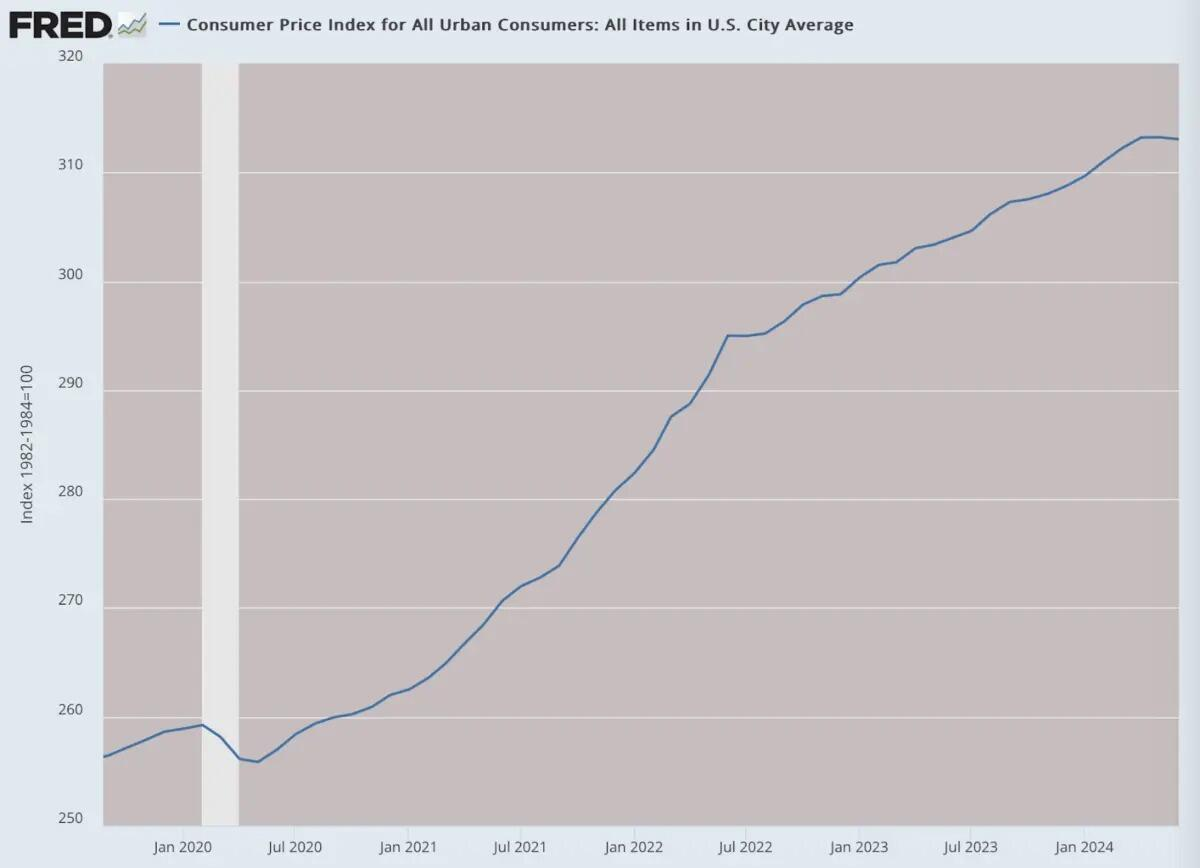

CPI tháng 6 vẫn ở mức 3% so với cùng kỳ năm trước, hiện được coi là ít nhiều đạt mục tiêu. Năm năm trước, con số đó có thể được coi là cao đến mức không thể chấp nhận được. Mức giảm 0.1% so với tháng trước, mức giảm tốt nhất trong một năm, là do xăng và ô tô đã qua sử dụng giảm 10% so với cùng kỳ năm ngoái (nhưng vẫn tăng 30% trong vòng 4 năm).

Vì vậy, trong khi các tờ báo tài chính tung hô rằng lạm phát hạ nhiệt, cần xem xét bối cảnh và những điều chỉnh không thể nhìn thấy cũng như dễ dàng đảo ngược.

Lạm phát ở các thành phố của Mỹ vẫn ở mức cao

Một số người suy đoán rằng 3% là mục tiêu mới và tiêu chuẩn 2% cũ không còn được dùng nữa. Điều đó rất có thể đúng. Tuy nhiên, đó là tin rất xấu đối với người tiêu dùng và doanh nghiệp nhỏ. Điều đó có nghĩa là thu nhập sẽ tiếp tục gặp khó khăn trong việc theo kịp lạm phát.

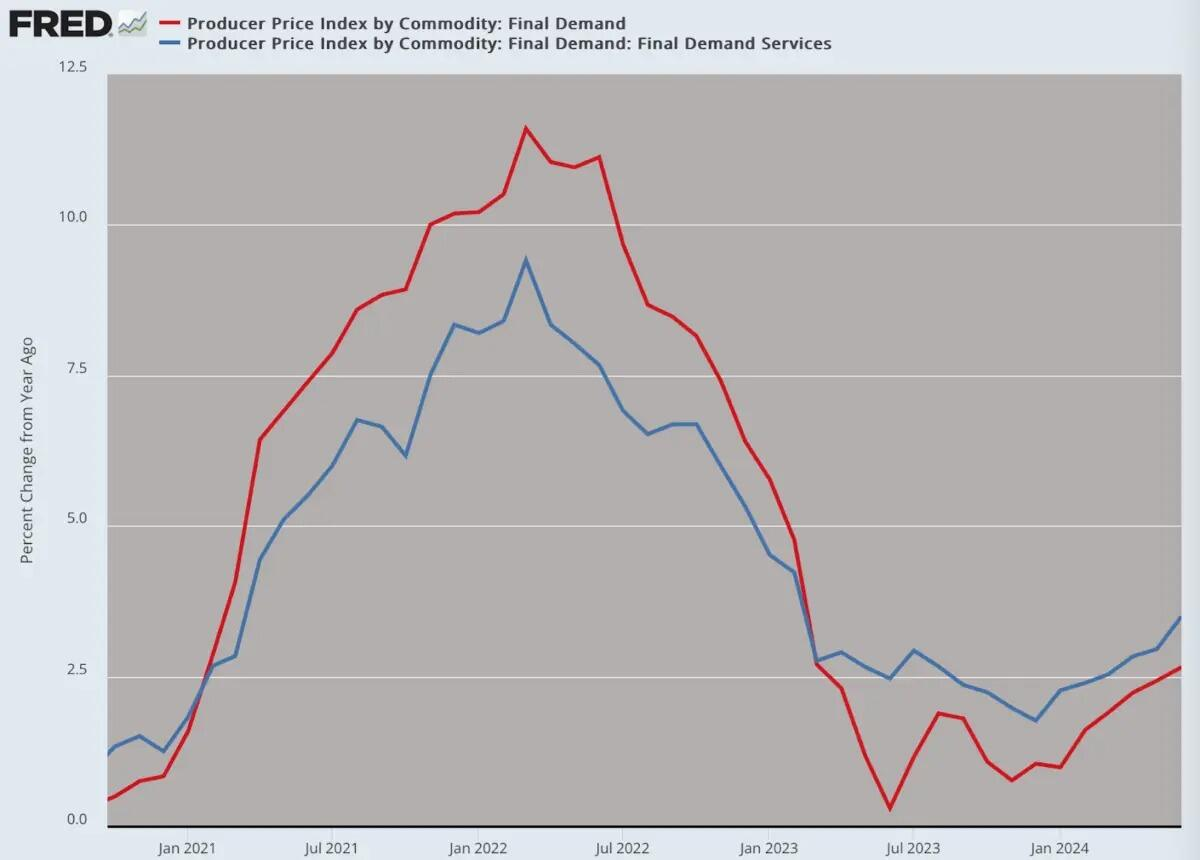

Nhận thức này được củng cố bởi việc PPI có dấu hiệu tăng tốc trở lại.

PPI có dấu hiệu bật tăng trở lại

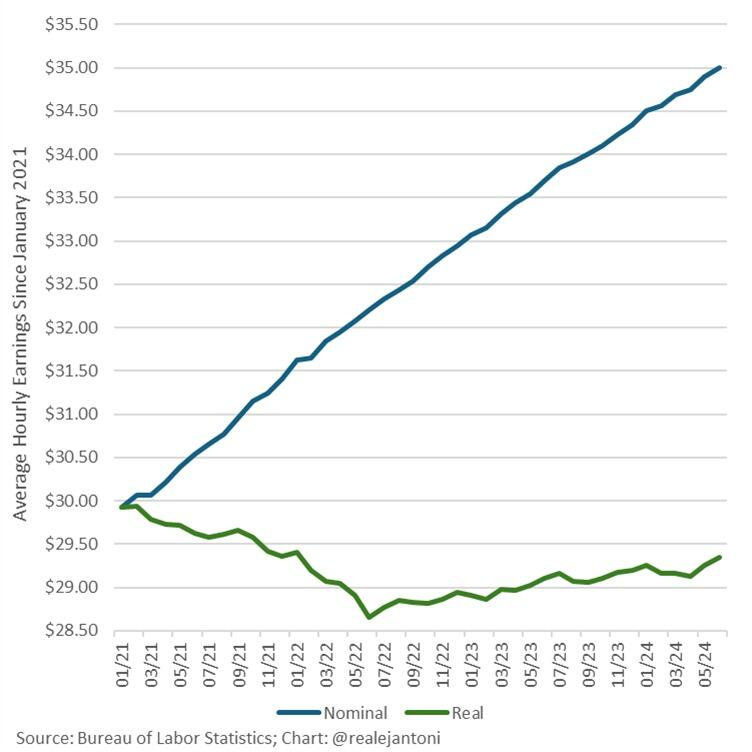

Thu nhập đã bị tổn hại nghiêm trọng trong những năm gần đây.

Thu nhập thực tế chịu ảnh hưởng nặng nề trong những năm gần đây

Fed được kỳ vọng cắt giảm lãi suất vào mùa thu. Điều này có vẻ rất có thể xảy ra. Kỳ vọng về việc cắt giảm lãi suất đã là động lực thúc đẩy thị trường tài chính và sẽ tiếp tục trong thời gian tới. Phố Wall đang bùng nổ theo những cách mà các nguyên tắc cơ bản không thể giải thích, và mọi người đều biết điều đó. Tuy nhiên, điều kỳ diệu có thể được duy trì trong một thời gian rất dài.

Nhiều người đang hy vọng mua nhà với khoản thế chấp 30 năm có thể hoan nghênh việc cắt giảm lãi suất. Nhưng chúng ta cần phải rõ ràng về những gì Fed có thể và không thể làm. Fed có thể kiểm soát lãi suất cho vay qua đêm đối với các ngân hàng thành viên nhưng không thể xác định điều đó sẽ ảnh hưởng như thế nào đến hình dạng của đường cong lợi suất.

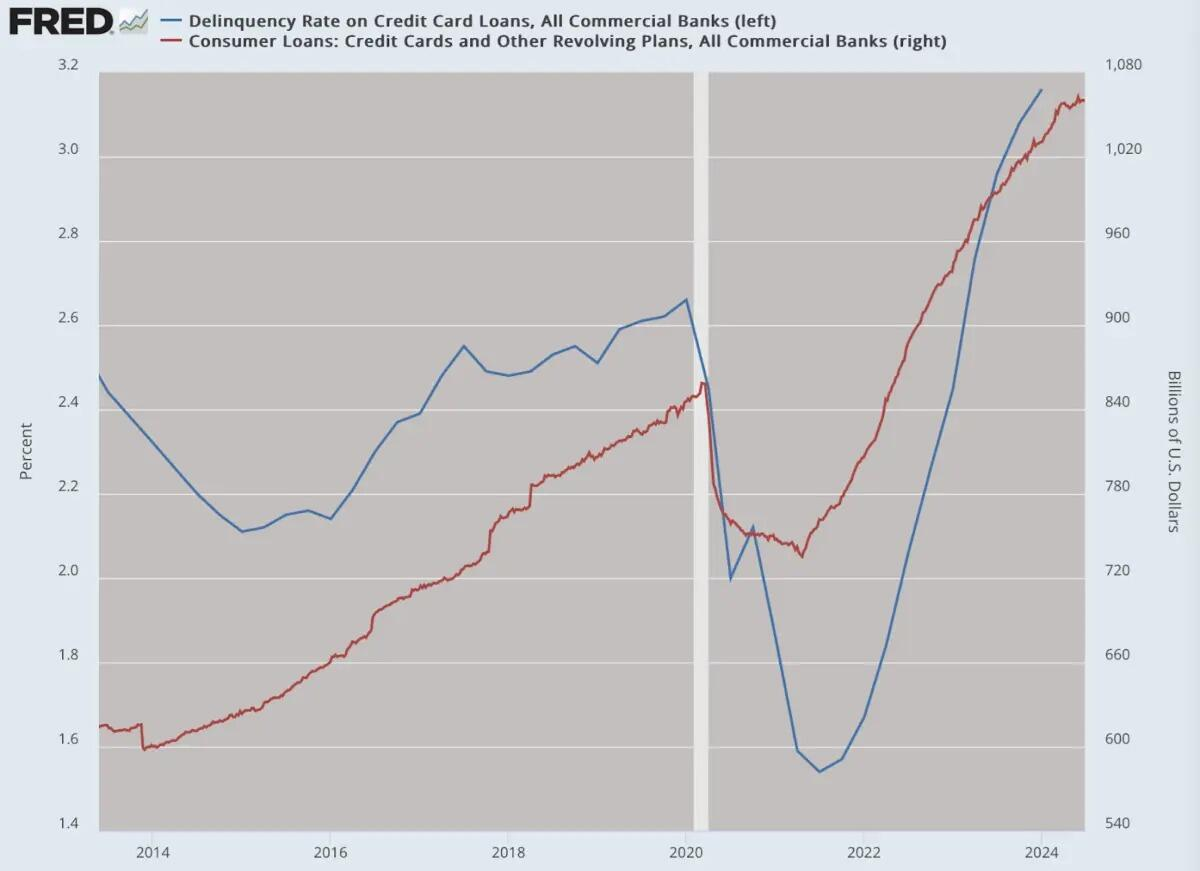

Hoàn toàn có khả năng là với việc cắt giảm lãi suất, đường cong lợi suất sẽ trở nên dốc hơn, với lợi suất trái phiếu chính phủ kỳ hạn 5 và 10 năm, lãi suất thế chấp kỳ hạn 30 năm không đổi hoặc thậm chí tăng. Việc cắt giảm lãi suất của Fed cũng không ảnh hưởng trực tiếp đến lãi suất của khoản nợ thẻ tín dụng, hiện đang dao động trong khoảng từ 20 đến 23%.

Về mặt lý thuyết, lãi suất cao hơn sẽ không khuyến khích việc vay mượn và khuyến khích tiết kiệm. Tuy nhiên, trong chu kỳ này, điều đó hoàn toàn không xảy ra. Khi thu nhập hộ gia đình bị siết chặt, nợ thẻ tín dụng tăng lên đáng kể trong khi các khoản thanh toán quá hạn cũng bắt đầu tăng.

Nợ thẻ tín dụng tăng bất chấp việc lãi suất ở mức cao

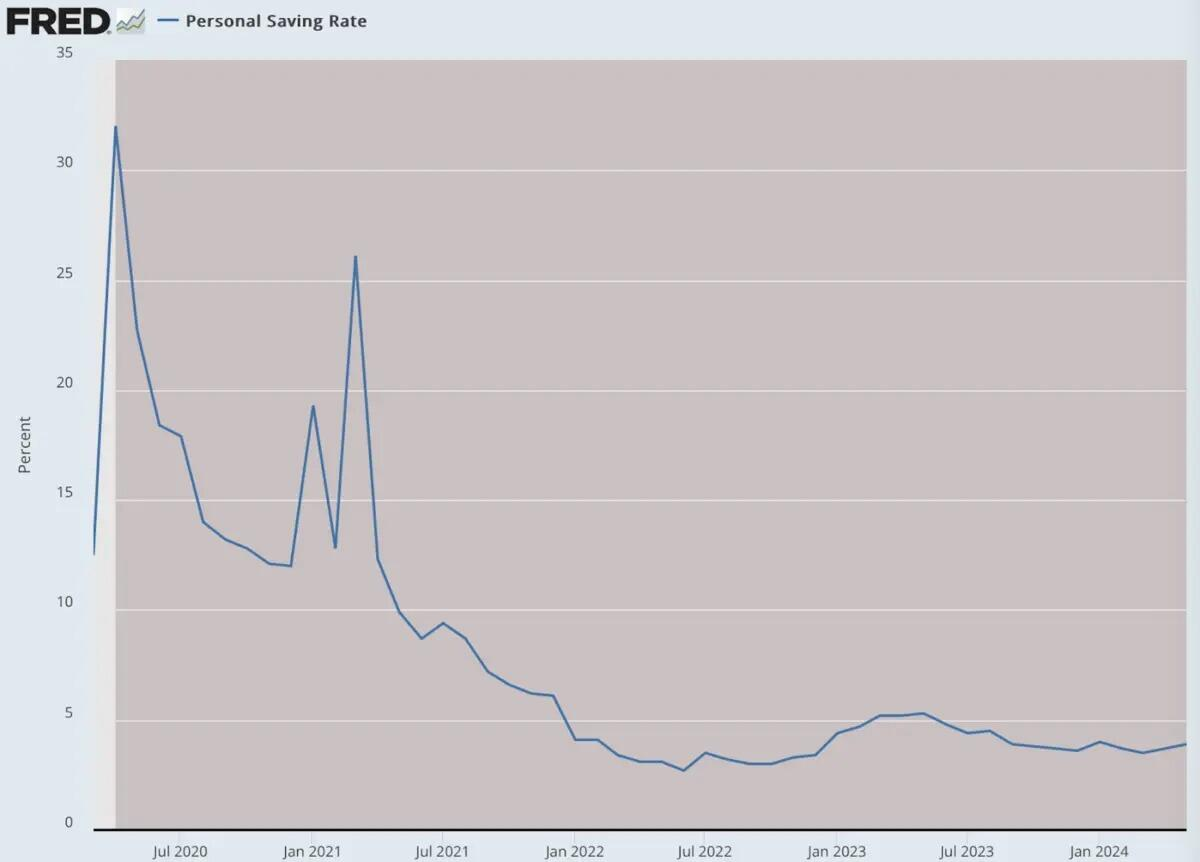

Trong khi đó, tỷ lệ tiết kiệm cá nhân lại giảm thay vì tăng.

Tiết kiểm giảm dù lãi suất ở mức cao

Làm thế nào chúng ta có thể giải thích hiện tượng này? Mọi thứ thực chất khá đơn giản: việc phản ứng với lãi suất cao theo lý thuyết đòi hỏi thu nhập tùy ý, thứ mà mọi người đơn giản là không có do mức chi tiêu cao trong thời gian đóng cửa do Covid 19 và sự tàn phá của lạm phát.

Đo lường chính xác mức độ ảnh hưởng lên người tiêu dùng là điều không dễ dàng. Những con số lạm phát chính thức có thể không phản ánh hoàn toàn thực tế những gì mọi người đang trải qua. Trong 5 năm, CPI cho thấy giá hàng hóa và dịch vụ của Hoa Kỳ tăng 23%.

Một số sản phẩm phản ánh điều đó, hầu hết là những sản phẩm liên quan đến đồ điện tử tiêu dùng và một số mặt hàng quần áo. Nhưng nhìn chung? Thật khó để tin rằng con số này đại diện cho bất kỳ giỏ hàng hóa nào trong thế giới thực.

Hãy lấy thức ăn nhanh làm ví dụ. Năm 2019, một chiếc bánh mì kẹp phô mai của McDonald có giá 1 USD. Bây giờ giá tăng lên 3.15 USD. Một chiếc Big Mac đã từng có giá 4 USD, hiện tăng lên 7.50 USD. Nhìn chung, giá tại chuỗi cửa hàng thức ăn nhanh phổ biến nhất nước mỹ tăng 141.4%, cao hơn nhiều so với con số 23% kể trên. Chick-fil-A cũng vậy, chiếc bánh sandwich đặc trưng có giá 3.65 USD hiện tăng lên 6.55 USD. Nhìn chung, giá tại brand này tăng 80%. Tại Burger King, giá tăng 85.7%. Với Taco Bell và In-N-Out Burger, con số lần lượt là 57.4% và 55%.

Những con số này được cung cấp bởi các đơn vị tư nhân, theo báo cáo của Bloomberg.

Còn giá nhà ở thì sao? Lạm phát nhà ở đã tăng 41–49% so với cùng kỳ năm trước. Điều này không được bao gồm trong CPI. Tuy nhiên, Fed vẫn theo dõi sát sao.

Lạm phát nhà ở tăng vọt

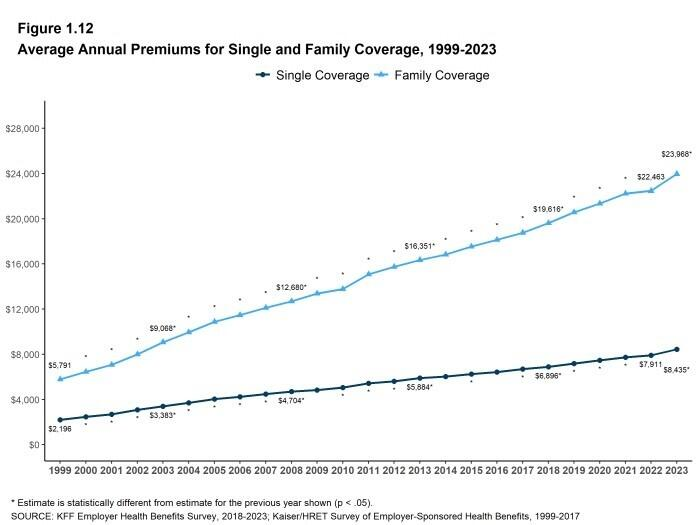

Cùng tiếp tục xem xét bảo hiểm y tế. BLS báo cáo phí bảo hiểm giảm 19% kể từ năm 2021 nhưng con số đó xuất phát từ việc trừ phí bảo hiểm cho các dịch vụ tiêu dùng. Theo KFF, trong thế giới thực, phí bảo hiểm y tế hoàn toàn khác khi ghi nhận mức tăng 20%.

Chi phí bảo hiểm y tế thực tăng

Khi đi sâu vào dữ liệu của bất kỳ ngành nào, ta đều thấy những con số rất khác với những gì Cục Thống kê Lao động (BLS) đang báo cáo.

Thế thì thật trớ trêu. Cả chính phủ và ngành công nghiệp đều có động cơ mạnh mẽ để hạ thấp hoặc chôn vùi sự thật về những gì đang xảy ra với giá cả.

Nói tóm lại, không có nền tảng thực sự vững chắc cho việc cắt giảm lãi suất trong tương lai gần.

Có một vấn đề dài hạn khác cần được xem xét. Nếu Fed thực sự bắt tay vào cắt giảm lãi suất để ngăn chặn suy thoái thì rủi ro là gì? Kịch bản tương tự dường như đã được ghi nhận vào những năm 1970. Fed đã hai lần kết luận rằng đã đẩy lùi được lạm phát bằng việc tăng lãi suất nhưng rồi việc cắt giảm lãi suất trong cả hai lần đó lại gây ra một đợt lạm phát khác. Khi đó Fed đã nhầm lẫn xu hướng ngắn hạn với chiến thắng dài hạn và cuối cùng dẫn đến tình trạng siêu lạm phát mà cơ quan này không thể kiểm soát.

Điều gì sẽ xảy ra với thị trường tài chính? Điều có vẻ khó tin là mặc dù thị trường việc làm yếu và sản lượng nói chung đang hấp hối, nhưng có lẽ không có mối đe dọa sắp xảy ra đối với thị trường tài chính. Đà leo dốc do trí tuệ nhân tạo đã mang đến cho các nhà giao dịch một cơ hội bằng vàng để đầu cơ. Trong môi trường kinh tế ngập tràn nợ tín dụng, thị trường tài chính nhiều khả năng sẽ vẫn hoạt động tốt và là lĩnh vực cuối cùng gặp khủng hoảng.

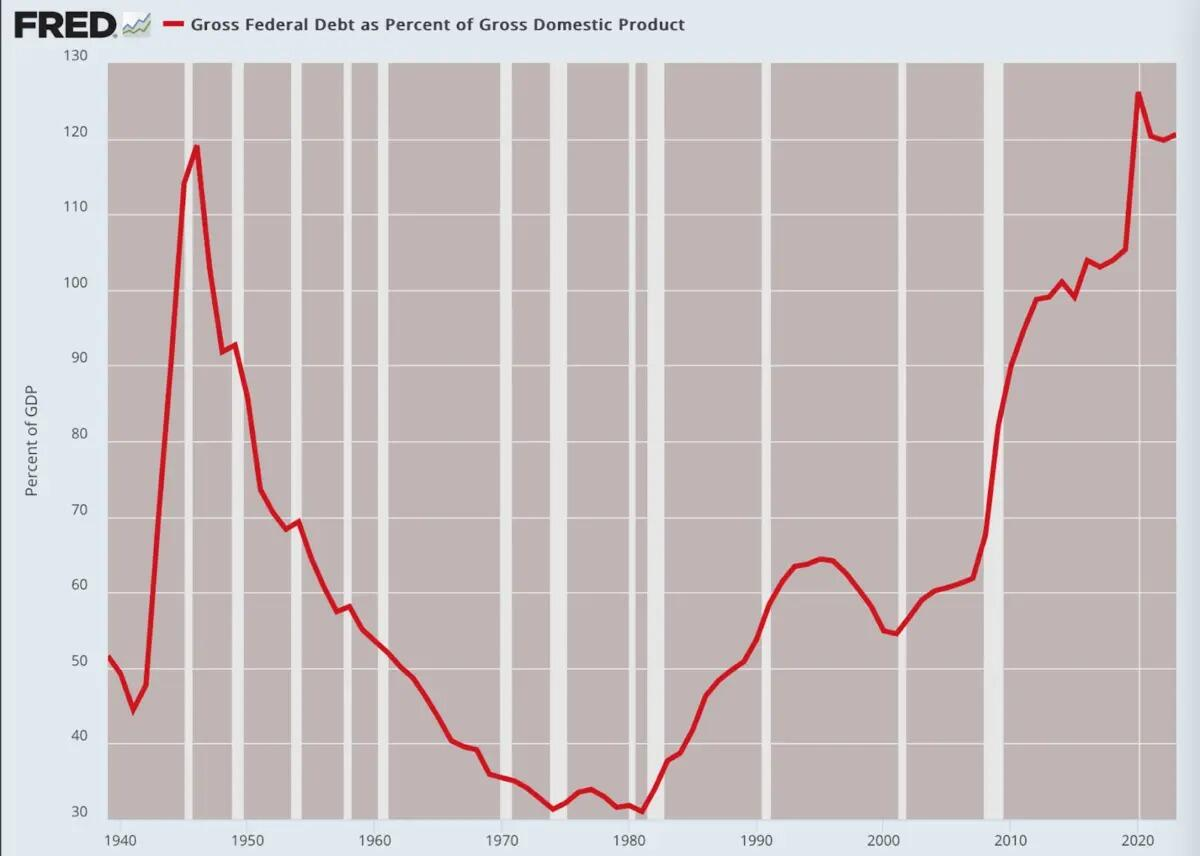

Không ai có thể ước tính được sự tàn phá do chi tiêu bùng nổ của chính phủ gây ra kể từ khi đại dịch bắt đầu? Tính theo tỷ trọng trong GDP, nợ công của Mỹ hiện đã vượt quá giai đoạn Thế chiến thứ 2. Vấn đề nợ công cần phải tìm được cách giải quyết. Đó là lúc Fed xuất hiện nhưng cái giá phải tra sẽ là rất đắt.

Nợ công tăng vọt do đại dịch Covid 19

Nhiều người ngày nay đang lo lắng về việc một cuộc khủng hoảng kinh tế lớn có thể sắp xảy ra. Nhưng có thể đó là sự lo lắng nhầm chỗ. Vấn đề thực sự mà Mỹ phải đối mặt hiện nay là tình trạng trì trệ kéo dài cùng với việc lạm phát có thể được đẩy trở lại mức cao sau đợt cắt giảm lãi suất.

Zerohedge

:max_bytes(150000):strip_icc():format(webp)/GettyImages-919003034-3044410508e842f499b39cf247863bc7.jpg)