Cuộc chơi thay đổi: Quyền lực không còn nằm trong tay nhà cung cấp, người tiêu dùng "lên ngôi"

Đặng Thùy Linh

Junior Analyst

Chỉ số PPI của Hoa Kỳ đã giảm nhẹ vào tháng 7. Cả lạm phát toàn phần (0.1% m/m và 2.2% y/y) và lạm phát cơ bản (0.0% m/m và 2.4% y/y) đều thấp hơn kỳ vọng. Giá hàng hóa tăng 0.6% m/m, trong khi giá dịch vụ giảm 0.2% m/m. Điều này cho thấy các công ty bán lẻ đang mất đi khả năng định giá và đang giảm giá mạnh hơn, điều này đã được phản ánh trong báo cáo kết quả kinh doanh của nhiều công ty.

Các thành phần của chỉ số PPI có tác động đến chỉ số PCE, dự kiến sẽ công bố vào cuối tháng này, cũng tương đối khả quan, củng cố thêm triển vọng cắt giảm lãi suất của Fed từ tháng 9 trở đi. Sau báo cáo này, chứng khoán Mỹ đã ghi nhận đà tăng vững chắc, với S&P 500 và Nasdaq 100 đạt đỉnh trong 1.5 tuần và tiếp tục phục hồi từ đợt bán tháo vào đầu tháng. Lợi suất TPCP Mỹ kỳ hạn 10 năm đạt 3.84%, giảm 5bps so với trước báo cáo. Tại châu Âu, lợi suất TPCP kỳ hạn 10 năm của Đức cũng giảm xuống còn 2.18%. Đồng USD suy yếu, với chỉ số DXY đạt mức 102.69 và tỷ giá EUR/USD duy trì dưới mức 1.10.

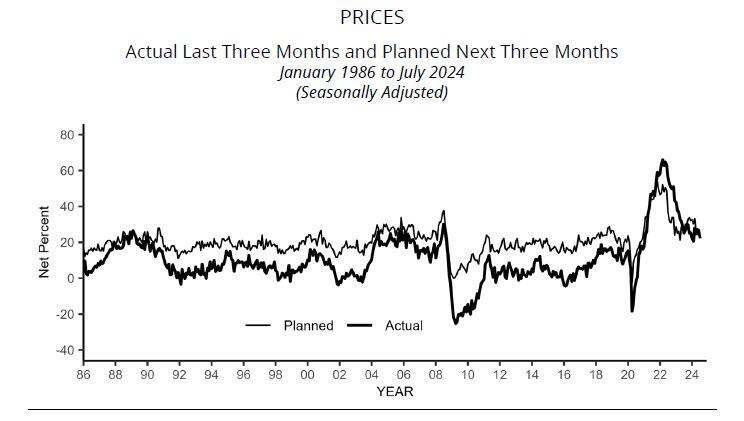

Trước đó, chỉ số lạc quan của doanh nghiệp nhỏ NFIB đã tăng vọt lên mức đỉnh trong hai năm vào tháng 7, do kỳ vọng nền kinh tế sẽ cải thiện. Sự lạc quan này có thể được thúc đẩy bởi niềm tin vào chiến thắng của ông Trump sau những màn tranh luận kém thuyết phục của Tổng thống Biden và sự không chắc chắn về ứng cử viên tổng thống của Đảng Dân chủ trong suốt tháng 7. Tuy nhiên, sự lạc quan này có thể đã sụt giảm khi tiến hành cuộc khảo sát tháng 8. Cuộc khảo sát cho thấy tỷ lệ doanh nghiệp có kế hoạch tăng giá đã giảm xuống còn 24%, mức đáy kể từ tháng 4/2023, nhưng vẫn ở mức cao so với lịch sử. Các doanh nghiệp ngày càng lo lắng về nhu cầu giảm sút do áp lực giá đầu vào dai dẳng, và ít quan ngại hơn về tình trạng thiếu hụt lao động. Mối lo ngại đã chuyển dịch từ phía nhà cung cấp sang phía người tiêu dùng từ sau COVID. Cuộc khảo sát cũng cho thấy các doanh nghiệp đang đối phó với áp lực lợi nhuận bằng cách giảm tốc độ tăng lương thay vì sa thải nhân viên.

Vương quốc Anh cũng đang chuyển đổi chi phí từ người bán sang người mua. CPI toàn phần tăng nhẹ từ 2% lên 2.2%, nhưng con số này vẫn thấp hơn dự kiến. Đà tăng này chủ yếu là do giá năng lượng, vốn đã giảm ít hơn so với một năm trước. Điều này phần nào được bù đắp bởi giá khách sạn, ghi nhận sự sụt giảm 6.4% m/m từ mức tăng 8.2% trong cùng kỳ năm trước. Dữ liệu này đã giúp hạ nhiệt lạm phát dịch vụ. Lạm phát cơ bản và lạm phát dịch vụ, vốn phản ánh rõ hơn về khả năng định giá, đều giảm mạnh hơn dự kiến, xuống còn 3.3% và 5.2% so với cùng kỳ năm ngoái.

Số liệu về thị trường lao động Anh cho thấy mức tăng trưởng lương chậm lại còn 5.4% so với cùng kỳ năm trước, phù hợp với kỳ vọng. Tổng mức tăng trưởng thu nhập, bao gồm cả tiền thưởng, đã giảm đáng kể từ 5.7% xuống còn 4.5%, do khoản tiền thưởng NHS một lần của năm ngoái ảnh hưởng đến mức chênh lệch theo năm. Trong khi đó, số lượng việc làm tiếp tục giảm và hiện ở mức 884,000, chỉ cao hơn một chút so với con số trước COVID. Tất cả điều này cho thấy một thị trường lao động đang dần chuyển sang trạng thái có lợi hơn cho người tuyển dụng. Dựa trên mối quan hệ giữa việc làm trống và tình trạng thất nghiệp, chúng tôi kỳ vọng mức tăng trưởng lương sẽ tiếp tục giảm xuống mức 4-4.5% trong những tháng tới.

Những dữ liệu này là tín hiệu tích cực với MPC vì chúng xác nhận quyết định cắt giảm lãi suất 25bp của họ trước đó là đúng đắn. Tuy nhiên, khả năng cắt giảm thêm 25bps tại cuộc họp sắp tới khá thấp, vì sự chia rẽ về quan điểm 5-4 trong tháng này và định hướng hiện tại cho thấy rõ ràng rằng MPC muốn áp dụng cách tiếp cận dần dần. Tuy nhiên, điều này đặt nền tảng cho một đợt cắt giảm lãi suất khác của BoE vào tháng 11.

Liên quan đến động thái hạ lãi suất, Ngân hàng Dự trữ New Zealand (RBNZ) cũng đã hạ lãi suất chính thức (OCR) xuống 25bps, còn 5.25%. RBNZ hiện dự báo một cuộc suy thoái sẽ diễn ra vào nửa cuối năm nay, với triển vọng về lãi suất OCR cho thấy sẽ có hơn hai đợt cắt giảm lãi suất trước Giáng sinh và mức lãi suất cuối cùng sẽ là 2.98% vào quý 3 năm 2027.

Zerohedge

:max_bytes(150000):strip_icc():format(webp)/GettyImages-919003034-3044410508e842f499b39cf247863bc7.jpg)