Chiến lược "Sell in May and go away": Liệu có hiệu quả?

Đặng Thùy Linh

Junior Analyst

Thị trường chứng khoán đang trải qua một thời kỳ bất ổn, khẩu vị rủi ro có dấu hiệu suy yếu.

Nhà đầu tư đang vật lộn với nhiều tín hiệu tốt xấu đan xen, bằng chứng là việc thiếu định hướng rõ ràng về tỷ lệ giữa cổ phiếu high-beta và cổ phiếu ít biến động trên sàn NYSE.

Tỷ lệ giữa cổ phiếu high-beta và cổ phiếu ít biến động trên sàn NYSE

Trước đây, nhà kinh tế học nổi tiếng người Mỹ Robert Shiller đã giải quyết câu hỏi liệu giá cổ phiếu có thực sự phản ánh các nguyên tắc cơ bản hay không. Nghiên cứu của ông cho thấy một sự khác biệt đáng kể, trong đó giá cổ phiếu có mức độ biến động lớn hơn và không phải lúc nào cũng phản ánh chính xác với các nguyên tắc cơ bản.

Điều này làm nổi bật tiềm năng của thị trường chứng khoán đối với hành vi phi lý của nhà đầu tư, bao gồm sự hưng phấn và bi quan phi lý dẫn đến biến động giá cả.

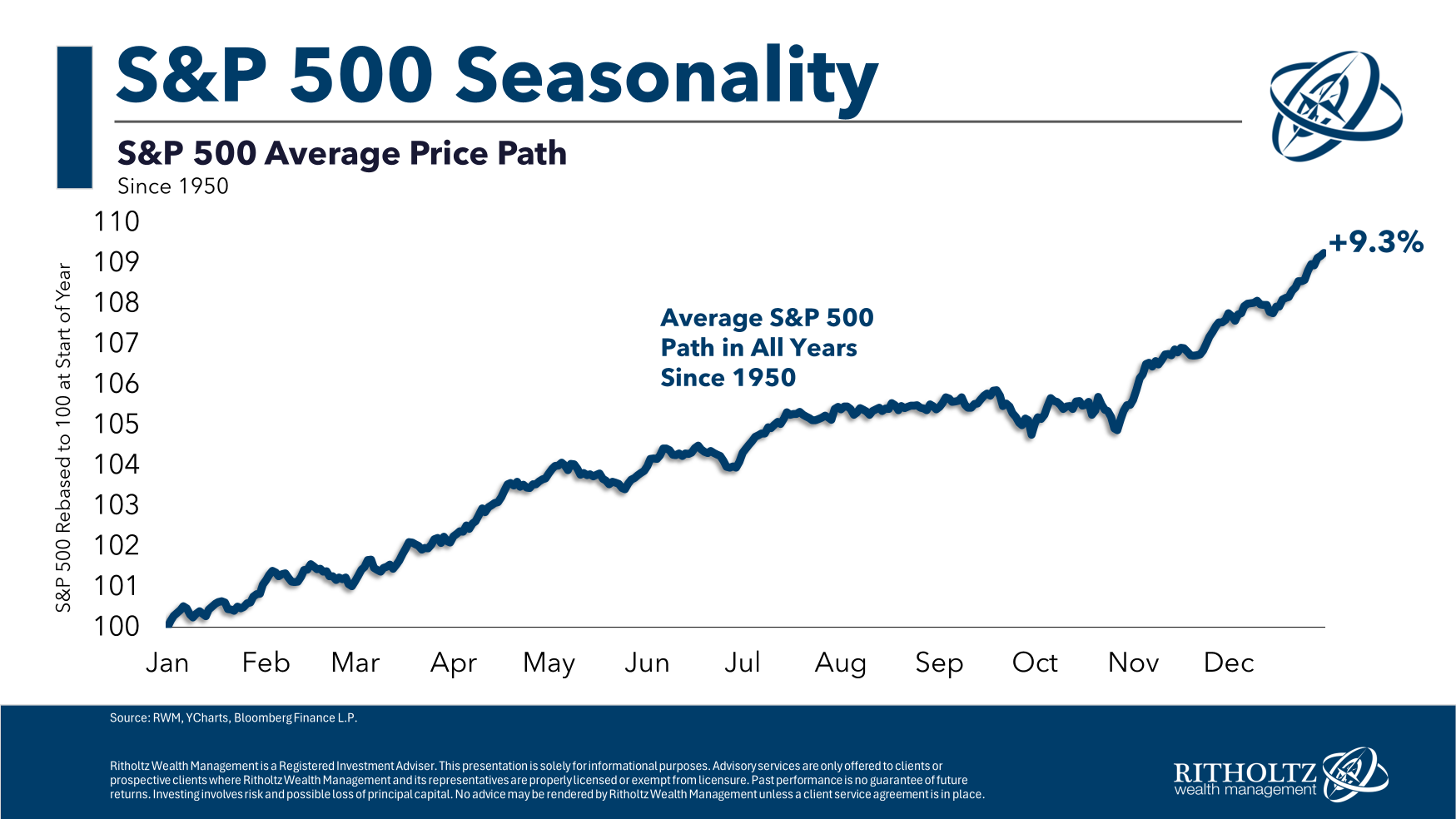

Vì vậy, nhà đầu tư thường cảm thấy an tâm trước diễn biến lịch sử của chỉ số S&P 500. Bằng cách tính lợi nhuận trung bình hàng năm kể từ năm 1950, chúng ta có thể hình dung dữ liệu này trong biểu đồ sau:

Hiệu suất trung bình tính đến hết năm của S&P 500 kể từ năm 1950

Mặc dù những biến động là không thể tránh khỏi nhưng xu hướng chung của chỉ số này thường là tăng. Tuy nhiên, như đã đề cập trước đó, hiệu suất mỗi năm là một kết quả riêng biệt. Phân tích từng năm trong mức trung bình này cho thấy các xu hướng đa dạng, dẫn đến lợi nhuận khác nhau.

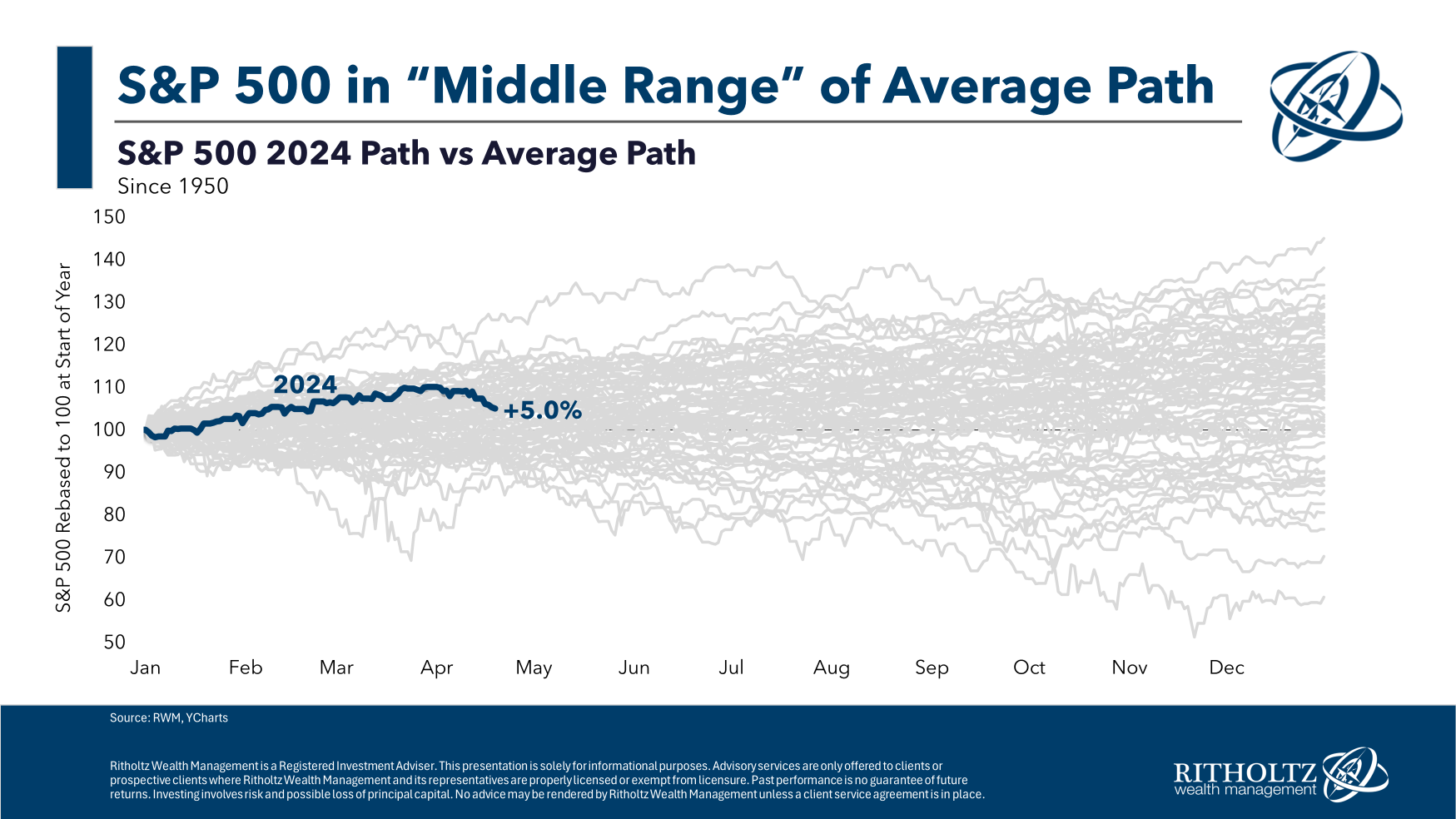

Hiệu suất trung bình của S&P 500 năm 2024

Không có dữ liệu trung bình 1 năm trên thị trường chứng khoán.

Thị trường thiếu ổn định, nhưng thị trường "bò" có thể tiếp tục?

Thị trường chứng khoán tính tới hiện tại đang chịu áp lực trước bối cảnh căng thẳng địa chính trị, thu nhập thiếu ổn định, lạm phát tăng và các yếu tố mùa vụ.

Tỷ lệ giữa S&P 500 và Nasdaq

Mặc dù tỷ lệ giữa S&P 500 và Nasdaq đạt mức cao kỷ lục sau khi thị trường đạt đỉnh vào tháng 3, nhưng dường như nó đang đảo chiều kể từ tuần trước. Tuy nhiên, sự thoái lui này không hẳn báo hiệu xu hướng tăng từ năm 2020 đã kết thúc.

Nguyên nhân phần lớn dẫn đến sự đi ngang của thị trường chứng khoán hiện tại có thể bắt nguồn từ tâm lý bán tháo. Sau đợt phục hồi tốt kéo dài 6 tháng với các chỉ số chính liên tục đạt mức đỉnh mới, 1 đợt điều chỉnh diễn ra là điều tự nhiên. Sự biến động trong giai đoạn này đơn giản là cần thiết.

Sell in May, and Go Away?

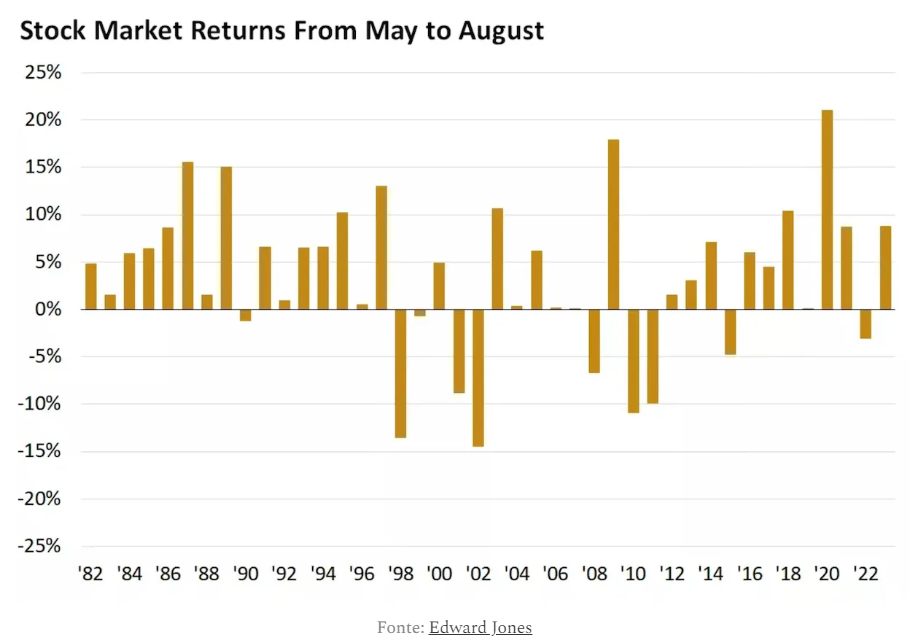

Thời điểm cuối tháng Tư đầu tháng Năm thường là lúc câu nói "Sell in May and Go Away" trở lại. Tuy nhiên, dữ liệu lịch sử lại gợi ý một câu chuyện khác. Mặc dù các tháng mùa hè có thể khiến giá giảm, nhưng theo thống kê, 3 tháng tiếp theo (từ tháng 6 - tháng 8) thường mang lại lợi nhuận dương.

Hiệu suất thị trường chứng khoán từ tháng 5 đến tháng 8

Hiệu suất tháng 5 sẽ tạo ấn tượng cho năm 2024

Lợi nhuận tích cực trong tháng 5 có thể là một chỉ báo mạnh mẽ trong năm. Kể từ năm 1982, những năm có hiệu suất tích cực trong tháng 5 (với mức tăng từ 6.5% - 9.5%) đã chứng kiến xu hướng tích cực tiếp diễn trong thời gian còn lại của năm trong khoảng 90% thời gian, với mức tăng trung bình là 13%. Duy có các năm 1987, 2011 và 2015 đã đi ngược mô hình này, khi các năm này kết thúc với mức giảm mặc dù lợi nhuận dương trong 4 tháng đầu năm.

Dự đoán tương lai vẫn là một nhiệm vụ bất khả thi. Đây có phải là một sự điều chỉnh tự nhiên hay là khởi đầu cho 1 thị trường giá xuống. Chỉ có thời gian mới biết được liệu đợt giảm giá hiện tại có báo hiệu một sự thay đổi hay chỉ đơn giản là một sự gián đoạn "lành mạnh" trong đợt tăng giá đang diễn ra.

Investing

:max_bytes(150000):strip_icc():format(webp)/GettyImages-919003034-3044410508e842f499b39cf247863bc7.jpg)