Các nhà giao dịch lo lắng khi cơn sốt ngân hàng trung ương kéo dài 32 giờ bao trùm thị trường

Trần Phương Thảo

Junior Analyst

Các nhà đầu tư bắt đầu tuần mới trong tâm trạng mong muốn tìm được câu trả lời cho những câu hỏi về lộ trình ngắn hạn của chính sách tiền tệ toàn cầu sau khi những tín hiệu trái chiều từ các nền kinh tế chủ chốt làm đảo lộn thị trường

Các ngân hàng trung ương lớn sẽ họp tại Tokyo và Washington vào thứ Tư và London vào thứ Năm, trong khi các nhà giao dịch đang phải vật lộn để xem liệu BoJ có tăng lãi suất hay không và khi nào Fed và BoE sẽ cắt giảm lãi suất và cắt giảm bao nhiêu.

Những vấn đề quan trọng hiện tại là đà tăng gần đây của đồng Yên và bảng Anh, cũng như sự suy giảm của lợi suất trái phiếu chính phủ Mỹ kỳ hạn ngắn. Thị trường đã kết thúc tuần trước với vẻ lo lắng do triển vọng không chắc chắn về chính sách và tăng trưởng kinh tế.

"Tuần này sẽ thú vị hơn", Wong Kok Hoong, người đứng đầu bộ phận giao dịch cổ phiếu tổ chức tại Maybank Securities ở Singapore cho biết. "Và có thể mệt mỏi hơn".

Ngân hàng Trung ương Nhật Bản

Có sự không chắc chắn trên thị trường về những gì BoJ sẽ làm sau nhiều năm hiếm khi động đến lãi suất.

Thống đốc Kazuo Ueda đang lập kỷ lục cá nhân về việc không có bình luận công khai trước cuộc họp chính sách và dữ liệu kinh tế mới nhất cho thấy lạm phát đang tăng tốc nhưng chi tiêu của người tiêu dùng lại gây thất vọng.

Giả định rằng BoJ có thể thắt chặt chính sách hơn nữa đã hỗ trợ cho đà leo dốc của JPY vào tuần trước. USDJPY đã giảm khoảng 5% kể từ ngày 11 tháng 7, một phần là nhờ nghi ngờ có sự can thiệp tiền tệ khi các nhà chức trách mệt mỏi vì đồng tiền yếu.

USDJPY tiếp cận đường MA 200 ngày

Các nhà giao dịch quyền chọn đặt cược vào việc tăng lãi suất đã tăng vọt từ dưới 40% lên gần 90% vào tuần trước trước khi ổn định ở đâu đó ở mức khoảng 65%. Các nhà kinh tế cũng không chắc chắn khi chỉ có 30% dự báo lãi suất sẽ tăng, nhưng hơn 90% coi đó là rủi ro, theo khảo sát mới nhất của Bloomberg.

Sự kết nối giữa đồng Yên với một loạt các khoản đầu tư carry trade, trong đó đồng tiền Nhật Bản được vay và sử dụng để mua các tài sản có lợi suất cao hơn, đã tạo ra những biến động mạnh có thể nhanh chóng lan rộng trên thị trường toàn cầu. Đà tăng gần đây của đồng tiền này đã phá hủy các chiến lược carry trade phổ biến.

Sự không hành động từ thống đốc Ueda và các cộng sự sẽ khiến các đầu cơ đồng Yên dễ bị tổn thương, đặc biệt là nếu các nhà hoạch định chính sách cũng làm thị trường thất vọng về việc cắt giảm lượng mua trái phiếu chính phủ. Nhưng những người đầu cơ giá xuống đang bị đe dọa nếu Fed hành động bất cứ điều gì vào cuối thứ Tư để thúc đẩy hy vọng cắt giảm lãi suất của Hoa Kỳ trong những tháng tới.

“Tôi vẫn ở phe ủng hộ đồng Yên giảm, mặc dù có những rủi ro lớn theo cả hai hướng khi bước vào tuần quan trọng này”, Charu Chanana, giám đốc chiến lược FX tại Saxo Capital Markets cho biết. “Việc kỳ vọng BoJ sẽ tăng lãi suất và điều chỉnh cả việc mua trái phiếu trong một cuộc họp dường như là quá sức đối với một ngân hàng trung ương vốn có bản chất ôn hòa”.

Cục Dự trữ Liên bang Mỹ

Các nhà đầu tư sẽ xem xét kỹ lưỡng thông cáo chính sách của Fed và phát biểu của Chủ tịch Jerome Powell vào thứ Tư để tìm bất kỳ thông tin nào hỗ trợ kỳ vọng về đợt cắt giảm lãi suất đầu tiên vào tháng 9.

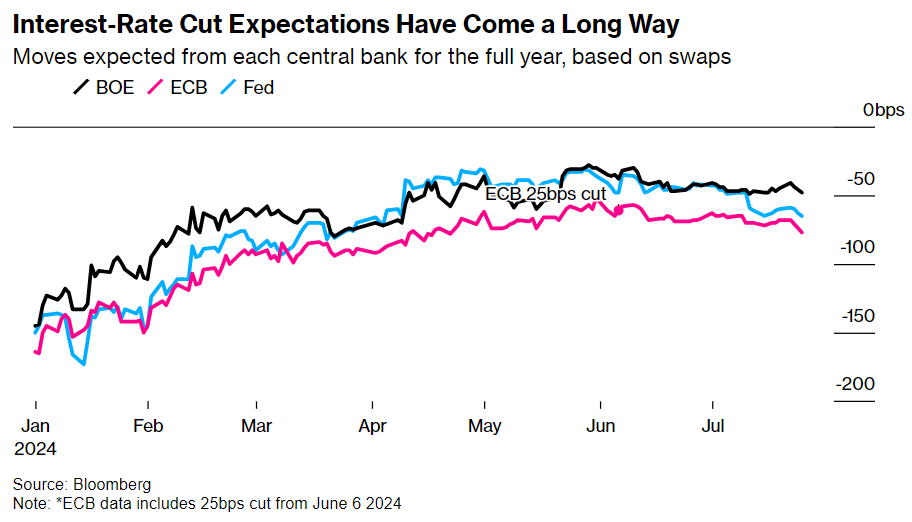

Một động thái như vậy sẽ phù hợp với quan điểm của các nhà kinh tế và các nhà đầu tư. Thị trường swaps đang định giá đầy đủ ít nhất hai lần cắt giảm 25 bps trong năm nay. Lãi suất chính sách của Fed hiện nằm trong khoảng từ 5.25% đến 5.5%, mức đỉnh đạt được một năm trước,

Các nhà hoạch định chính sách đã chỉ ra thị trường lao động cân bằng và lạm phát đang giảm trong vài tuần, một dấu hiệu cho thấy ngày càng có nhiều lý do để giảm lãi suất trong nền kinh tế hàng đầu thế giới.

James Knightley, nhà kinh tế quốc tế trưởng tại ING cho biết: "FOMC sẽ đặt nền tảng cho đợt cắt giảm lãi suất vào tháng 9 khi Fed đưa ra lý do để chuyển chính sách từ thắt chặt sang lập trường trung lập hơn".

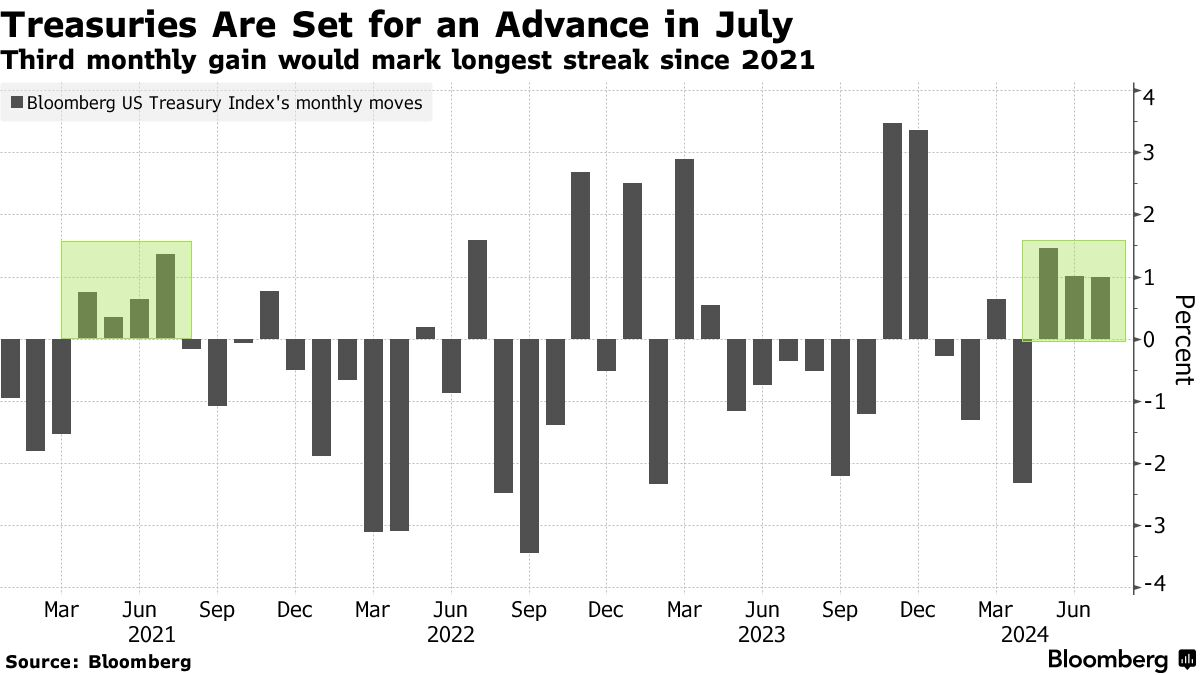

Thị trường trái phiếu sẵn sàng chờ đợi tín hiệu cắt giảm lãi suất từ Fed

Một số người theo dõi thị trường — từ cựu chủ tịch Fed New York William Dudley đến Mohamed El-Erian — thậm chí còn đưa ra lập luận về việc nới lỏng mạnh mẽ hơn so với kỳ vọng hiện tại. Trong các chuyên mục Ý kiến riêng của Bloomberg, Dudley cho biết Fed nên cân nhắc giảm lãi suất trong tuần này và El-Erian cảnh báo về "sai lầm chính sách" nếu ngân hàng trung ương giữ lãi suất quá cao trong thời gian quá dài.

Trái phiếu chính phủ Mỹ đang trên đà kết thúc tháng 7 với chuỗi ba tháng tăng liên tiếp kể từ giữa năm 2021. Niềm tin ngày càng tăng xung quanh việc cắt giảm lãi suất đã giúp chỉ số trái phiếu chính phủ Hoa Kỳ của Bloomberg đạt mức cao nhất trong hai năm vào tháng này. Lợi suất trái phiếu kỳ hạn 2 năm đã giảm do kỳ vọng chính sách tiền tệ nới lỏng sắp tới, dẫn đến việc thu hẹp khoảng cách với trái phiếu kỳ hạn 10 năm.

Tuy nhiên, cổ phiếu Hoa Kỳ bước vào tuần này với một nền tảng không chắc chắn, một phần là do một số báo cáo thu nhập của công ty đã làm dấy lên nghi ngờ về sức mạnh của người tiêu dùng.

Cách thị trường biến động cho thấy tuần này quan trọng như thế nào khi không chỉ xuất hiện quyết định chính sách của Fed mà còn có báo cáo việc làm của Hoa Kỳ và kết quả kinh doanh của một loạt các công ty công nghệ vốn hóa lớn từ Meta Platforms, Microsoft và Apple

Ngân hàng Trung ương Anh

Thị trường đang chia rẽ về việc liệu BoE có thực hiện đợt cắt giảm lãi suất đầu tiên kể từ đại dịch vào thứ Năm hay không. Mức lãi suất hiện tại là 5.25%.

Trong khi lạm phát đã giảm từ hai chữ số một năm trước xuống mục tiêu 2% của ngân hàng trung ương và tỷ lệ thất nghiệp tăng thì tăng trưởng giá trong lĩnh vực dịch vụ vẫn ở mức cao và nền kinh tế đã phục hồi sau một cuộc suy thoái nhỏ. Mức tăng 10% của mức lương tối thiểu vào tháng 4 và kế hoạch tăng lương của chính phủ Lao động mới cũng như mức tăng lương cao hơn lạm phát của 5 triệu công chức, gây ra rủi ro lạm phát

Kể từ cuộc bầu cử vào tháng 7, ba trong số những người theo chủ nghĩa "hawkish" của Ủy ban Chính sách Tiền tệ đã nêu ra lập luận chống lại việc nới lỏng. Chỉ có một trong hai người theo chủ nghĩa "dovish" đưa ra lập luận ngược lại.

Bất kể kết quả ra sao, quyết định này có khả năng sẽ tác động đến trái phiếu và đồng bảng Anh. Vào thứ Sáu, thị trường swaps định giá khoảng 50% khả năng BoE cắt giảm lãi suất 25 bps trong tuần này và hai động thái như vậy trong năm 2024 được coi là gần như chắc chắn.

Các nhà kinh tế cho rằng BoE sẽ hành động bao gồm Bank of America, Deutsche Bank AG và Nomura Holdings thấy sẽ có 5/9 nhà hoạch định chính sách ủng hộ việc cắt giảm trong tháng này. ING Groep NV dự kiến 6 quan chức sẽ ủng hộ động thái này. Bloomberg Economics cũng dự đoán BoE sẽ cắt giảm lãi suất.

Thị trường kỳ vọng Fed, BoE và ECB cắt giảm lãi suất

“Trong một tuần quan trọng xét về các điểm dữ liệu quan trọng, cuộc họp của BoE vào ngày 1 tháng 8 đang được chú ý và đi kèm với các dự báo được cập nhật”, Orla Garvey, giám đốc danh mục đầu tư cấp cao về thu nhập cố định tại Federated Hermes Limited cho biết.

Việc cắt giảm lãi suất sẽ thúc đẩy trái phiếu chính phủ Anh, vốn đã được hỗ trợ bởi triển vọng nới lỏng tiền tệ và hy vọng về sự ổn định chính trị sau chiến thắng vang dội của Đảng Lao động trong cuộc bầu cử. Lợi suất trái phiếu chính phủ Anh kỳ hạn 2 năm đang ở mức đáy trong hơn một năm.

Đối với đồng bảng Anh, việc cắt giảm lãi suất không có lợi vì nó sẽ làm giảm sức hấp dẫn của đồng tiền này. Đồng bảng Anh là đồng tiền hoạt động tốt nhất trong nhóm G10 năm nay và các ngân hàng và nhà đầu tư lớn bao gồm JPMorgan Chase & Co. và Amundi dự báo GBP sẽ tăng gần 5% so với mức hiện tại. Các khoản cược tăng giá đang ở mức cao nhất trong lịch sử.

Bloomberg