BoJ "án binh bất động" trước đà tăng của lợi suất trái phiếu Nhật Bản

Trà Giang

Junior Editor

Thị trường tài chính Nhật Bản đang bước vào giai đoạn chuyển biến quan trọng, khi Ngân hàng Trung ương Nhật Bản (BOJ) tỏ ra điềm tĩnh trước đà tăng của lợi suất trái phiếu chính phủ, thay vì vội vàng can thiệp như trước đây.

Mặc dù lợi suất trái phiếu chính phủ Nhật Bản đang trên đà tăng vững chắc, BoJ vẫn duy trì lập trường kiên định trong việc để thị trường tự điều tiết, thay vì áp dụng các biện pháp can thiệp mạnh mẽ như trước đây.

Thống đốc BoJ Kazuo Ueda, trong một phát biểu vào thứ Sáu, đã đưa ra tín hiệu rằng ngân hàng trung ương có thể tăng cường mua trái phiếu trong trường hợp thị trường xảy ra những biến động "bất thường", dẫn đến việc lợi suất tăng đột biến và mất kiểm soát. Tuy nhiên, lời cảnh báo này không đánh dấu sự thay đổi trong chính sách mà chỉ là sự tái khẳng định cam kết của BoJ kể từ khi bắt đầu lộ trình giảm dần quy mô mua trái phiếu vào tháng 7 năm ngoái. Ông Ueda nhấn mạnh rằng BoJ vẫn kiên trì quan điểm để thị trường quyết định mức lãi suất dài hạn, thay vì can thiệp cứng rắn như trong giai đoạn trước.

Việc BoJ chính thức từ bỏ chính sách kiểm soát lợi suất xung quanh mức 0% vào năm ngoái đã mở ra một bối cảnh mới, nơi ngân hàng trung ương chỉ duy trì các biện pháp can thiệp ở mức tối thiểu và chỉ sử dụng các công cụ điều tiết thị trường trong những trường hợp thực sự khẩn cấp. Theo các nguồn tin am hiểu về lập trường chính sách của BoJ, hiện ngân hàng này đặt ra một tiêu chuẩn rất cao đối với việc tiến hành mua trái phiếu khẩn cấp. Chỉ khi xuất hiện một đợt tăng lợi suất đột ngột, kéo dài và gây xáo trộn thị trường, BoJ mới xem xét thực hiện hành động quyết liệt.

Một nguồn tin thân cận với BoJ nhận định rằng việc lợi suất trái phiếu tiếp tục xu hướng tăng là điều tất yếu khi thị trường điều chỉnh kỳ vọng về mức lãi suất cuối cùng (terminal rate) của BoJ, có thể cao hơn so với những ước tính ban đầu. Một nguồn tin khác cũng nhấn mạnh rằng BoJ không tỏ ra quá lo ngại trước diễn biến này, bởi tốc độ tăng của lợi suất là từ từ và có kiểm soát, chứ không phải là một đợt tăng đột biến mang tính bất ổn. Điều này cho thấy ngân hàng trung ương đang theo dõi sát sao thị trường nhưng vẫn duy trì sự kiên nhẫn và thận trọng trong các quyết định chính sách, thay vì quay lại chính sách can thiệp quy mô lớn như trước đây.

Lợi suất trái phiếu chính phủ Nhật Bản đã duy trì xu hướng tăng ổn định kể từ tháng 10 năm ngoái, ban đầu chủ yếu do sự gia tăng lợi suất trái phiếu Kho bạc Mỹ. Tuy nhiên, quyết định nâng lãi suất ngắn hạn lên 0.5% của BOJ vào tháng 1 năm nay, kết hợp với dữ liệu GDP và lạm phát nội địa mạnh hơn dự kiến, đã khiến lợi suất JGB tăng nhanh hơn.

Trong tuần qua, lợi suất trái phiếu kỳ hạn 10 năm đã chạm mức 1.44%, mức cao nhất trong vòng 15 năm qua, do thị trường đặt cược rằng BoJ có thể nâng lãi suất nhiều hơn dự kiến ban đầu. Dù phát biểu của Thống đốc Ueda vào thứ Sáu đã khiến lợi suất giảm nhẹ xuống 1.42%, nhiều nhà đầu tư vẫn kỳ vọng con số này sẽ tiếp tục tăng lên 1.5% trong vài tuần tới.

Naoya Hasegawa, chiến lược gia trưởng về trái phiếu tại Okasan Securities, nhận định: "Không có dấu hiệu nào cho thấy lợi suất đã đạt đỉnh chỉ vì nó chạm mức 1.4%. Tôi tin rằng có khả năng cao lợi suất 10 năm sẽ đạt 1.5% vào cuối tháng 3."

Theo khảo sát của Reuters, các nhà kinh tế hiện kỳ vọng BOJ sẽ nâng lãi suất thêm một lần nữa trong năm nay. Tuy nhiên, dữ liệu từ thị trường swaps cho thấy một số nhà đầu tư đang đặt cược với xác suất 69% rằng BOJ sẽ tăng lãi suất hai lần.

Một yếu tố bất ngờ có thể tác động đáng kể đến diễn biến lợi suất trên thị trường trái phiếu chính phủ Nhật Bản (JGB) chính là chính sách thương mại của Mỹ, đặc biệt trong bối cảnh rủi ro từ các biện pháp thuế quan có thể làm chậm đà tăng trưởng kinh tế của Nhật Bản. Trong cuộc họp hôm thứ Năm với Thủ tướng Shigeru Ishiba, Thống đốc Ngân hàng Trung ương Nhật Bản (BOJ) Kazuo Ueda cho biết vấn đề lợi suất trái phiếu gia tăng không nằm trong nội dung thảo luận. Điều này ngay lập tức được thị trường giải mã rằng chính phủ Nhật Bản không có ý định can thiệp vào thị trường trái phiếu trong thời điểm hiện tại, bất chấp đà tăng của lợi suất.

Trước đó, vào thứ Tư, thành viên hội đồng BOJ Hajime Takata – một cựu chiến lược gia trái phiếu dày dạn kinh nghiệm – cũng đưa ra quan điểm rằng mức tăng của lợi suất JGB chỉ đơn thuần phản ánh sự cải thiện của nền kinh tế Nhật Bản. Cách tiếp cận này đánh dấu sự thay đổi lớn so với thời kỳ của cựu Thống đốc Haruhiko Kuroda, khi BOJ liên tục đưa ra các cảnh báo mạnh mẽ và triển khai các đợt mua trái phiếu quy mô lớn nhằm kiểm soát lợi suất trong khuôn khổ chính sách tiền tệ siêu nới lỏng.

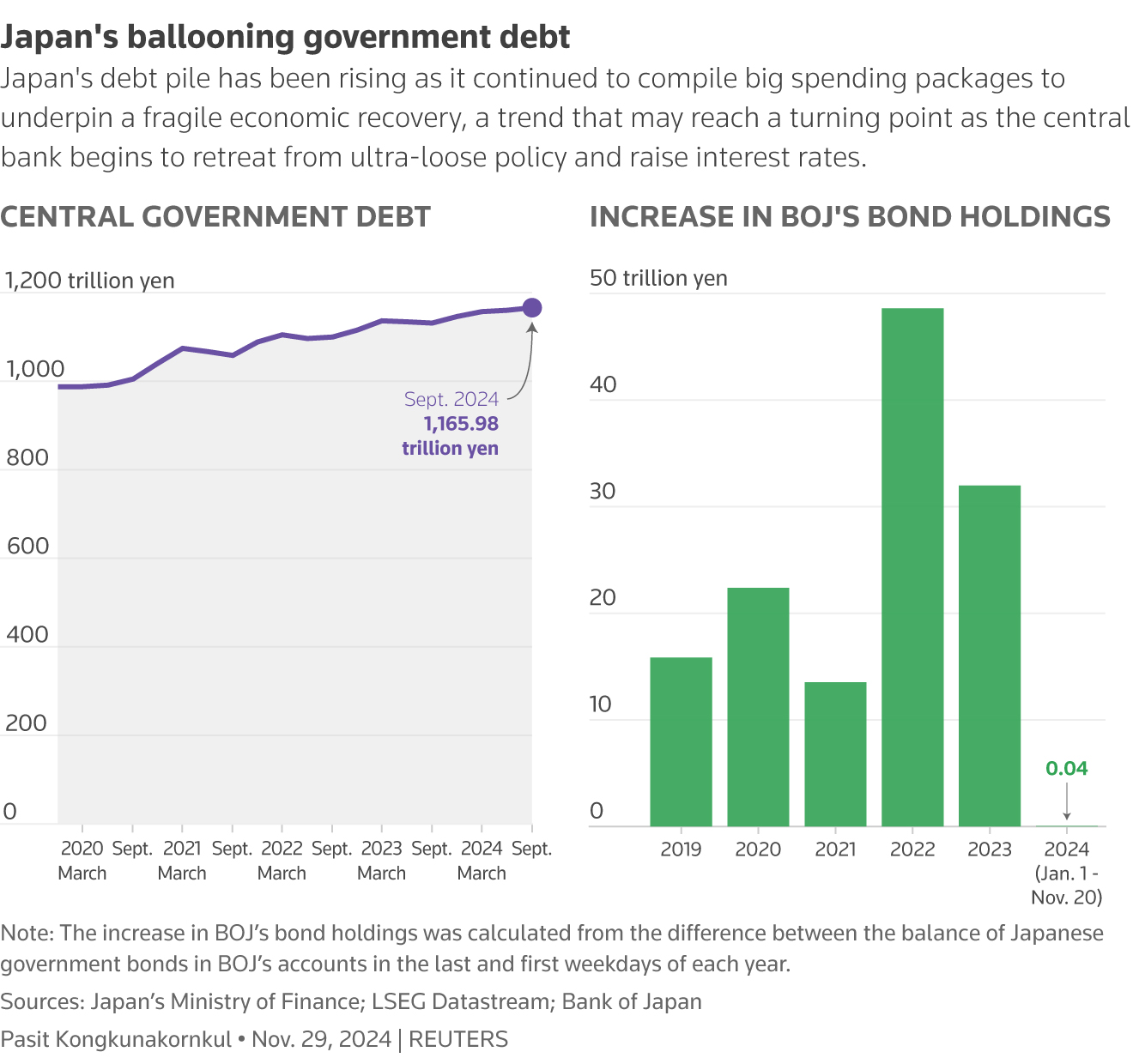

Sự dịch chuyển trong lập trường chính sách của BOJ không chỉ thể hiện mong muốn đưa nền kinh tế trở lại trạng thái bình thường hóa, mà còn là bước đi chiến lược nhằm giảm dần sự phụ thuộc vào các biện pháp kích thích tiền tệ khổng lồ trong quá khứ. Một trong những ưu tiên hàng đầu của BOJ hiện nay là thu hẹp lượng trái phiếu chính phủ nắm giữ trên bảng cân đối kế toán – một nhiệm vụ đầy thách thức trong bối cảnh lợi suất tiếp tục đi lên.

Tuy nhiên, việc quay trở lại các đợt mua trái phiếu khẩn cấp sẽ đi ngược lại với mục tiêu giảm dần quy mô kích thích mà BOJ đã đề ra. Theo kế hoạch, ngân hàng trung ương dự kiến sẽ cắt giảm lượng mua trái phiếu hàng tháng xuống còn 3 nghìn tỷ yên (tương đương 20 tỷ USD) vào tháng 3 năm 2026. Hiện tại, BOJ vẫn đang duy trì tốc độ mua 4.5 nghìn tỷ yên mỗi tháng. Nếu tiếp tục theo lộ trình này, giới phân tích dự báo sẽ mất ít nhất 7 năm để giảm một nửa lượng trái phiếu BOJ đang nắm giữ – hiện lên tới 585 nghìn tỷ yên, gần bằng tổng sản phẩm quốc nội (GDP) của Nhật Bản.

Nợ công Nhật Bản tăng cao: Áp lực lên BoJ trong bối cảnh thắt chặt chính sách

Trong bối cảnh đó, các động thái chính sách của Mỹ, đặc biệt là nguy cơ áp thuế lên ngành công nghiệp ô tô Nhật Bản, có thể ảnh hưởng đến triển vọng tăng trưởng kinh tế và làm thay đổi kỳ vọng về lộ trình thắt chặt tiền tệ của BOJ. Nếu lo ngại về triển vọng kinh tế gia tăng và khiến thị trường chứng khoán Nhật Bản chịu áp lực, trái phiếu chính phủ Nhật Bản có thể trở thành tài sản trú ẩn an toàn, tạo động lực cho dòng tiền quay trở lại và góp phần hạ nhiệt lợi suất. Điều này cho thấy, dù BOJ đang theo đuổi chiến lược bình thường hóa chính sách tiền tệ, nhưng các yếu tố bên ngoài – đặc biệt là từ Mỹ – vẫn có thể tác động đến đường đi của thị trường JGB và đặt ra thách thức cho các nhà hoạch định chính sách Nhật Bản trong thời gian tới.

Trong bối cảnh lợi suất trái phiếu chính phủ Nhật Bản (JGB) tiếp tục xu hướng tăng, Ngân hàng Trung ương Nhật Bản (BOJ) vẫn kiên định với chiến lược giảm dần quy mô bảng cân đối kế toán, thay vì can thiệp mạnh mẽ để kiểm soát thị trường như trước đây.

Cựu thành viên hội đồng BoJ Sayuri Shirai, hiện là giáo sư tại Đại học Keio, nhận định rằng ngân hàng trung ương nhiều khả năng sẽ không thực hiện các biện pháp mua trái phiếu khẩn cấp, ngay cả khi lợi suất tiếp tục tăng. Theo bà Shirai, ưu tiên hàng đầu của BOJ vẫn là thu hẹp lượng trái phiếu nắm giữ – một nhiệm vụ đầy thách thức khi lượng nắm giữ hiện tại lên đến 585 nghìn tỷ yên, gần bằng tổng sản phẩm quốc nội (GDP) của Nhật Bản. Bà nhấn mạnh: “Tốc độ giảm mua trái phiếu hiện nay vốn đã rất thận trọng. Chính phủ có thể vẫn chấp nhận được kịch bản lợi suất trái phiếu kỳ hạn 10 năm tăng lên, miễn là chưa vượt quá mức 2%.”

Một bài kiểm tra quan trọng đối với chiến lược thu hẹp chính sách tiền tệ của BoJ sẽ diễn ra vào tháng 6 năm nay, khi ngân hàng trung ương tiến hành đánh giá tiến độ của chương trình tapering (cắt giảm mua trái phiếu) hiện tại và đưa ra kế hoạch cho giai đoạn sau tháng 4 năm 2026. Nếu lợi suất trái phiếu dài hạn tiếp tục tăng trong những tháng tới, BoJ có thể phải điều chỉnh tốc độ cắt giảm để đảm bảo sự ổn định của thị trường tài chính.

Giới phân tích nhận định rằng quyết định vào tháng 6 của BoJ sẽ có ảnh hưởng lớn đến triển vọng thị trường trái phiếu Nhật Bản trong trung hạn. Nếu tốc độ giảm mua trái phiếu diễn ra quá nhanh, lợi suất có thể tăng mạnh hơn nữa, ảnh hưởng đến chi phí vay vốn của doanh nghiệp và chính phủ. Ngược lại, nếu BoJ tỏ ra quá thận trọng, thị trường có thể hoài nghi về cam kết thực sự của ngân hàng trong việc bình thường hóa chính sách tiền tệ sau hơn một thập kỷ áp dụng các biện pháp kích thích quy mô lớn.

Dù BoJ đang chủ động kiểm soát lộ trình điều chỉnh chính sách, một yếu tố bất định bên ngoài có thể làm thay đổi cục diện: chính sách thương mại của Mỹ, đặc biệt là những động thái từ cựu Tổng thống Donald Trump.

Takahide Kiuchi, cựu thành viên hội đồng BoJ và hiện là nhà kinh tế tại Viện Nghiên cứu Nomura, cảnh báo rằng nếu Trump tái đắc cử và quyết định áp đặt thuế quan lên ngành ô tô Nhật Bản, điều này có thể gây lo ngại lớn về triển vọng tăng trưởng kinh tế. Khi đó, thị trường chứng khoán Nhật Bản có thể chịu áp lực bán tháo, buộc nhà đầu tư tìm kiếm các tài sản trú ẩn an toàn, bao gồm cả trái phiếu chính phủ Nhật Bản.

Kịch bản này có thể dẫn đến một sự đảo ngược bất ngờ trong xu hướng lợi suất JGB: thay vì tiếp tục tăng, lợi suất có thể giảm do nhu cầu nắm giữ trái phiếu tăng cao trong môi trường rủi ro gia tăng. Điều này sẽ làm giảm áp lực đối với BOJ trong việc kiểm soát đà tăng của lợi suất, đồng thời có thể tác động đến các cuộc thảo luận nội bộ về thời điểm và quy mô của các đợt tăng lãi suất tiếp theo.

Như vậy, mặc dù BoJ đang kiên định với lộ trình giảm mua trái phiếu và để thị trường tự điều tiết lợi suất, những yếu tố bên ngoài như chính sách của Mỹ vẫn có thể tác động đến chiến lược tiền tệ của Nhật Bản trong thời gian tới. Bài kiểm tra vào tháng 6 sẽ là cột mốc quan trọng, không chỉ phản ánh quyết tâm của BoJ trong việc bình thường hóa chính sách, mà còn là phép thử đối với khả năng thị trường trái phiếu Nhật Bản vận hành trơn tru mà không cần sự hỗ trợ từ ngân hàng trung ương.

Reuters