USD/JPY và vàng đối mặt với khả năng giảm khi lợi suất trái phiếu Mỹ đạt đỉnh

Huyền Trần

Junior Analyst

Lợi suất trái phiếu Mỹ tăng mạnh, đẩy tỷ giá USD/JPY và giá vàng giảm, khi nhà đầu tư phản ứng với kỳ vọng Fed sẽ cắt giảm lãi suất. Sự thay đổi này còn ảnh hưởng đến các chỉ báo kỹ thuật, làm tăng động lực mua USD/JPY và bán vàng trong ngắn hạn.

Lợi suất trái phiếu Mỹ tiếp tục tăng mạnh ở châu Á, đẩy lợi suất trái phiếu chính phủ kỳ hạn 10 năm và 30 năm vượt qua mức cao nhất trong ngày bầu cử của Mỹ. Điều này là tin xấu đối với các tài sản nhạy cảm với lãi suất như đồng JPY và vàng.

Lợi suất trái phiếu chính phủ Mỹ dài hạn vượt qua mức cao trong ngày bầu cử

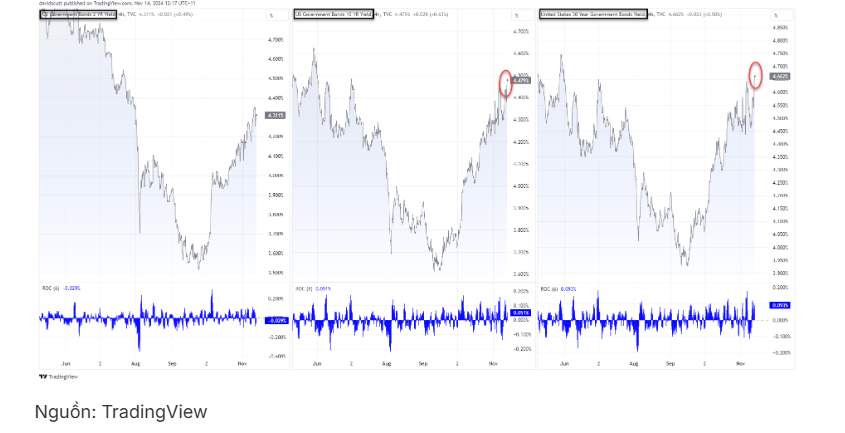

Biểu đồ dưới đây cho thấy lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm, 10 năm và 30 năm, cùng với sự thay đổi trong 24 giờ qua.

Lợi suất trái phiếu chính phủ Mỹ kỳ hạn 2 năm, 10 năm, 30 năm

Sự bán tháo trái phiếu bắt đầu từ đêm qua sau khi báo cáo lạm phát tháng 10 của Mỹ làm dấy lên kỳ vọng về một đợt cắt giảm lãi suất của Fed vào tháng 12. Trong khi lợi suất trái phiếu chính phủ ngắn hạn giảm, lợi suất trái phiếu chính phủ dài hạn lại tăng mạnh, một phần do phát hành nợ doanh nghiệp. Chính sách tiền tệ nới lỏng có thể thúc đẩy tăng trưởng kinh tế và lạm phát, trong khi chính quyền Trump có thể áp dụng chính sách tài khóa mở rộng. Vì vậy, các nhà giao dịch trái phiếu yêu cầu mức lợi suất cao hơn để tài trợ cho chính phủ Mỹ.

Lợi suất tăng đẩy tỷ giá USD/JPY lên cao

Sự tăng lên của lợi suất trái phiếu Mỹ dài hạn ảnh hưởng trực tiếp đến tỷ giá USD/JPY. Trong hai tuần qua, mối tương quan giữa tỷ giá USD/JPY và lợi suất trái phiếu chính phủ Mỹ kỳ hạn 5 năm và 10 năm là rất cao, lần lượt là 0.96 và 0.95, có nghĩa là tỷ giá USD/JPY hầu như luôn di chuyển theo xu hướng lợi suất. Khi lợi suất tăng, USD/JPY đã tiến gần tới mức cao nhất trong nhiều thập kỷ đạt được vào đầu năm nay. Lần này, tỷ giá đã vượt qua mức 155.36, mức hỗ trợ và kháng cự trong tháng 7. Các chỉ báo kỹ thuật như RSI (14) và MACD cũng cho tín hiệu tăng. Với đà tăng hiện tại, xu hướng mua đang được ưu tiên. Một chiến lược giao dịch hợp lý là mua ngay bây giờ hoặc khi giá chạm mức 155.36, với mức dừng lỗ chặt chẽ dưới mức này để bảo vệ. Các mục tiêu giá có thể là 160.23 và 161.95, mức cao nhất trong năm nay.

Lợi suất trái phiếu chính phủ Mỹ tác động tới tỷ giá USD/JPY

Vàng giảm giá khi lợi suất và đồng USD tăng

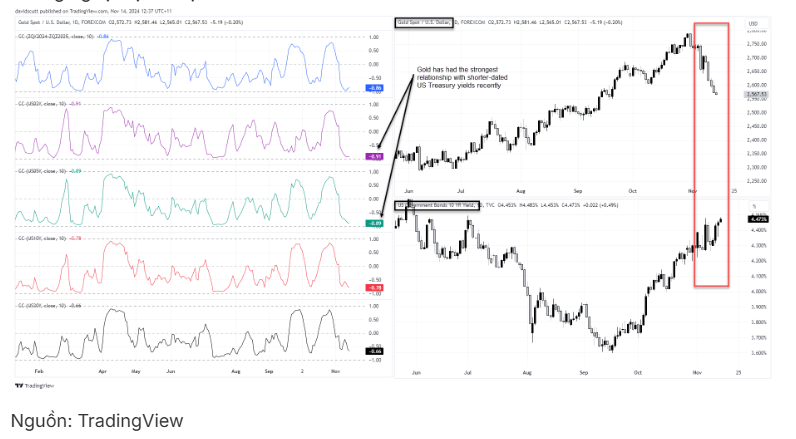

Vàng không được hưởng lợi từ sự tăng lên của lợi suất trái phiếu chính phủ Mỹ và đồng USD mạnh hơn, giá vàng giảm xuống mức thấp mới tại châu Á. Biến động giá vàng có mối liên hệ chặt chẽ với lợi suất trái phiếu chính phủ Mỹ, đặc biệt là ở các kỳ hạn ngắn. Trong hai tuần qua, vàng có mối tương quan mạnh với lợi suất trái phiếu chính phủ kỳ hạn 2 năm, nghĩa là vàng thường di chuyển ngược chiều với lợi suất. Sự giảm giá của vàng lần này có thể được lý giải bởi yếu tố kỹ thuật, khi giá đã phá vỡ hỗ trợ xu hướng tăng được thiết lập từ tháng 6. Các chỉ báo như RSI (14) và MACD cho tín hiệu giảm, vì vậy vàng vẫn là tài sản bán khi có sự phục hồi.

Mối quan hệ giữa giá vàng và lợi suất trái phiếu chính phủ Mỹ

Trừ khi bạn là nhà giao dịch trong ngày hoặc nhà đầu tư dài hạn, hiện tại không có giao dịch nào đáng chú ý từ góc độ rủi ro và lợi nhuận. Tuy nhiên, nếu giá vàng quay lại gần đường xu hướng tăng của tháng 6, đây sẽ là cơ hội tốt để mở vị thế bán, với mức dừng lỗ bảo vệ ở trên mức này. Mục tiêu giá có thể là $2531.81, mức kháng cự đã kìm hãm giá vàng trong vài tuần đầu năm.

Biểu đồ kỹ thuật vàng: Xu hướng giảm và động lực bán

Rủi ro sắp tới

Chủ tịch Fed Jerome Powell, sẽ phát biểu trong phiên giao dịch sau. Với quan điểm dovish của mình, các nhà giao dịch có thể sẽ điều chỉnh vị thế trước khi ông phát biểu. Trước đó, dữ liệu lạm phát của các nhà sản xuất Mỹ sẽ được công bố, là một sự kiện rủi ro đáng chú ý đối với các nhà giao dịch. Kết hợp với báo cáo CPI vào thứ Tư, dữ liệu này sẽ cung cấp cái nhìn về các xu hướng có thể xảy ra đối với chỉ số lạm phát ưa thích của Fed, chỉ số PCE cơ bản, dự kiến được công bố vào cuối tháng này.

Investing