USDJPY trở lại 150, thị trường tiếp tục theo dõi tín hiệu can thiệp từ Nhật Bản

Trần Minh Đức

Junior Analyst

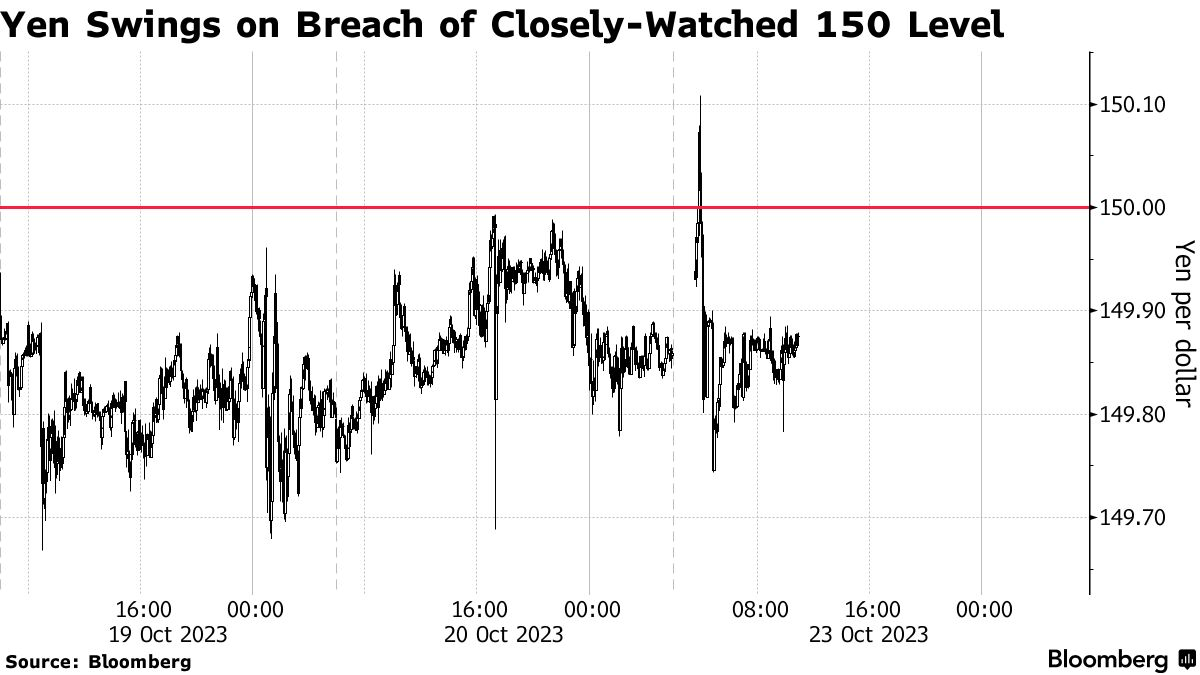

USDJPY lần đầu chạm mức 150 kể từ ngày 3/10 khi chênh lệch lợi suất giữa Nhật Bản và Mỹ tiếp tục đè nặng lên đồng Yên.

USDJPY đã chạm mức 150.11 vào đầu phiên Á trước khi giảm nhẹ khi USD chịu áp lực bởi lực bán do quyền chọn. Cặp tiền hiện giao dịch quanh mức 149.93.

Các nhà đầu tư đang thận trọng đánh xuống JPY do rủi ro can thiệp từ chính quyền. Bộ trưởng Tài chính Shunichi Suzuki tuần trước cho biết điều quan trọng là phải có sự ổn định trên thị trường ngoại hối và biến động phải phản ánh phân tích cơ bản.

Yukio Ishizuki, chiến lược gia tiền tệ cấp cao tại Daiwa Securities Co. ở Tokyo, cho biết: “USDJPY đã phá vỡ ngưỡng 150 trong giai đoạn thanh khoản thấp, có thể do các nhà đầu cơ dẫn dắt thị trường. Đà tăng của cặp tiền sẽ bị hạn chế do lo ngại can thiệp, đặc biệt khi trên mức 150. Mọi người sẽ tiếp tục lo lắng.”

Fukuhiro Ezawa, trưởng bộ phận thị trường tài chính tại Ngân hàng Standard Chartered Tokyo, cho biết "USDJPY nhanh chóng giảm từ 150 là dấu hiệu các quỹ thuật toán kích hoạt lệnh bán do lo ngại can thiệp.”

Chênh lệch lãi suất lớn với Mỹ là lý do cho sự suy yếu của đồng Yên, với lợi suất trái phiếu Mỹ 10 năm ở mức 4.96%, cao gần gấp 6 lần so với lợi suất của trái phiếu cùng kỳ hạn của Nhật Bản (0.835%). Phân kỳ chính sách tiền tệ đang làm tình hình xấu thêm. BoJ cho biết sẽ tiếp tục duy trì chính sách hỗ trợ để đạt được mục tiêu 2% lạm phát ổn định và bền vững

Các nhà đầu tư đang chờ đợi cuộc họp chính sách của BOJ sắp diễn ra vào ngày 30-31/10 và tiếp tục theo dõi căng thẳng địa chính trị Trung Đông.

Các nhà đầu tư cũng đã đón nhận một báo cáo của Nikkei rằng các quan chức BoJ đang cân nhắc liệu có nên điều chỉnh chương trình kiểm soát đường cong lợi suất hay không khi lợi suất dài hạn trong nước đang tăng cùng Mỹ. Báo cáo không cho biết nguồn thông tin.

Rodrigo Catril, chiến lược gia tiền tệ tại Ngân hàng Quốc gia Australia ở Sydney, cho biết về chương trình YCC: “Nếu BOJ muốn JPY tăng, tôi nghĩ họ sẽ cần phải làm nhiều việc hơn là chỉ mở rộng biên độ một lần nữa. Thị trường có lý do để thận trọng.”

Theo RBC BlueBay Asset Management, một sự điều chỉnh đối với chính sách tiền tệ nới lỏng của BOJ trong tháng này có thể đẩy USDJPY xuống 145.

Theo phần lớn trong số 315 người trả lời khảo sát Bloomberg, BoJ có thể bỏ lãi suất âm trong nửa đầu năm 2024.

Nhật Bản đã chi khoảng 9 nghìn tỷ JPY (60 tỷ USD) vào tháng 9 và tháng 10 năm ngoái trong lần can thiệp để hỗ trợ nội tệ. Năm nay, đồng tiền này đã suy yếu hơn 12% so với USD, trở thành đồng tiền có hiệu suất kém nhất trong các đồng G10.

Thứ trưởng Tài chính Nhật Bản Masato Kanda cho biết việc tăng lãi suất và biện pháp can thiệp tiền tệ là những cách để ứng phó với những biến động tỷ giá hối đoái quá mạnh mẽ. Ông cam kết sẽ hành động nếu cần thiết trước biến động tỷ giá quá mức nhưng từ chối cho biết liệu biến động gần đây có đến từ đầu cơ hay không.

Tuy nhiên, Quỹ Tiền tệ Quốc tế cho biết họ không thấy có yếu tố nào có thể buộc Nhật Bản can thiệp vào thị trường để hỗ trợ nội tệ.

Bloomberg