Tuần cuối tháng 8: Kết quả kinh doanh của Nvidia và dữ liệu PCE tại Mỹ sẽ là tâm điểm chú ý của thị trường

Đặng Thùy Linh

Junior Analyst

Cuối tuần trước, Chủ tịch Fed Jerome Powell đã có bài phát biểu tại Hội nghị Jackson Hole.

Trước bài phát biểu của ông Powell, thị trường đã gần như chắc chắn Fed sẽ cắt giảm lãi suất trong tháng 9 và phản ứng với phát biểu của Powell có thể sẽ khá yên ắng.

Tuy nhiên, Chủ tịch Fed lưu ý rằng "đã đến lúc phải điều chỉnh chính sách" đồng thời nhấn mạnh lại mối quan ngại của ông về tình trạng suy yếu của thị trường lao động.

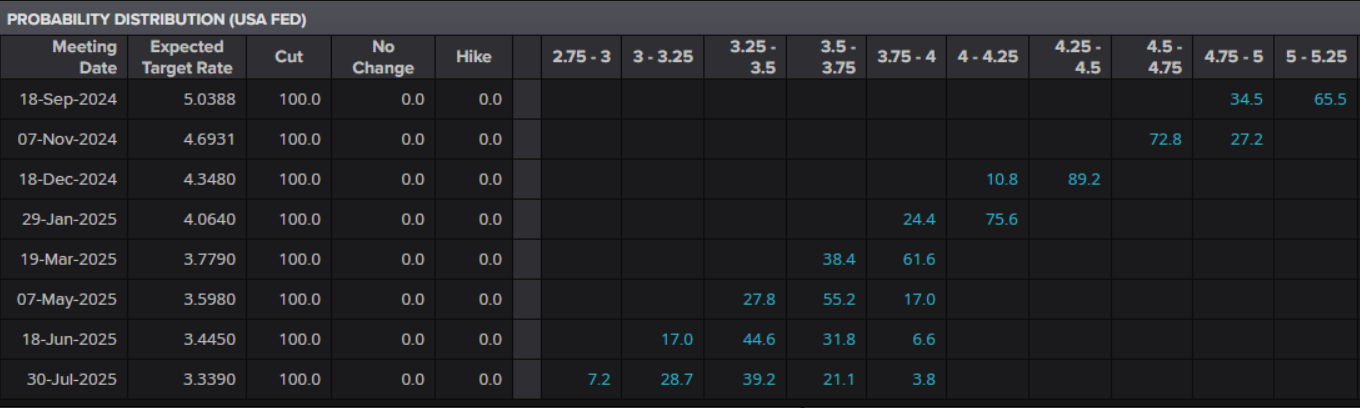

Thị trường đang dự đoán 40% khả năng lãi suất sẽ giảm 50 điểm cơ bản và xác suất 60% lãi suất sẽ giảm 25 điểm cơ bản tại cuộc họp tháng 9 của Cục Dự trữ Liên bang.

Từ bây giờ cho đến lúc đó, trọng tâm lớn nhất sẽ là dữ liệu việc làm được công bố ngày 6/9. Động thái này diễn ra sau đợt điều chỉnh giảm mạnh mẽ nhất đối với dữ liệu việc làm kể từ cuộc khủng hoảng tài chính toàn cầu của Cục Thống kê Lao động.

Nếu số lượng việc làm trong tháng 9 sụt giảm đáng kể, kỳ vọng cắt giảm lãi suất 50 điểm cơ bản sẽ tăng lên. Theo Chủ tịch Fed Powell, “Sự suy yếu hơn nữa của thị trường lao động không phải tín hiệu tốt cho Fed”.

Chỉ số DXY đã trượt xuống mức đáy mới vào thứ sáu sau phát biểu của ông Powell. Điều này đã khiến GBP/USD đạt mức đỉnh mới trên 1.3200 và EUR/USD quay trở lại mức 1.1200.

Chỉ số chứng khoán Hoa Kỳ đã ghi nhận một tuần tăng trưởng mạnh mẽ bất chấp những biến động vào thứ Sáu. Giống như vàng, chỉ số chứng khoán Mỹ đã không duy trì được đà tăng sau những phát biểu của Powell. Đây có phải là dấu hiệu cho thấy thị trường đã gần như chắc chắn khả năng Fed cắt giảm lãi suất 25 điểm cơ bản vào tháng 9?

Thị trường Châu Á – Thái Bình Dương

Tại châu Á, tuần này sẽ là tuần bận rộn với loạt dữ liệu kinh tế, bao gồm dữ liệu lạm phát, GDP và sản xuất.

Thị trường tiếp tục theo dõi chặt chẽ loạt dữ liệu từ Nhật Bản. Tại Tokyo, lạm phát tiêu dùng dự kiến sẽ giảm từ 2.2% y/y vào tháng 7 xuống 1.9% y/y vào tháng 8, chủ yếu là do chương trình trợ cấp năng lượng tạm thời của chính phủ. Mặc dù vậy, lĩnh vực dịch vụ dự kiến sẽ chứng kiến giá cả tăng vọt, được thúc đẩy bởi mức tăng lương mạnh mẽ.

Sản xuất công nghiệp có khả năng phục hồi với mức tăng 3.0% m/m, trái ngược đà giảm 4.2% trong tháng 6, do sản xuất ô tô dần phục hồi và sản xuất liên quan đến chất bán dẫn được cải thiện, theo dữ liệu xuất khẩu gần đây.

Trong khi đó, điều kiện thị trường lao động được dự báo sẽ vẫn thắt chặt do tình trạng thiếu hụt lao động kéo dài, phản ánh những thách thức về nguồn cung lao động. Dữ liệu sẽ hỗ trợ lập trường diều hâu của Thống đốc BoJ Ueda khi ông cam kết tăng lãi suất trong phiên điều trần trước quốc hội hôm thứ Sáu.

Trung Quốc không công bố dữ liệu quan trọng nào ngoại trừ dữ liệu về lãi suất cho vay và lợi nhuận của lĩnh vực công nghiệp.

Tuần này, rất nhiều dữ liệu từ Úc sẽ được công bố nhưng dữ liệu quan trọng nhất có thể sẽ là báo cáo lạm phát và dữ liệu bán lẻ. RBA kỳ vọng dữ liệu này sẽ giúp quá trình ra quyết định của họ dễ dàng hơn.

Thị trường châu Âu, Anh và Mỹ

Tại châu Âu và Hoa Kỳ, đây là một tuần "bận rộn" với loạt dữ liệu đáng chú ý. Vương quốc Anh đã nghỉ lễ vào thứ Hai trong khi Hoa Kỳ và các khu vực khác của châu Âu vẫn mở cửa.

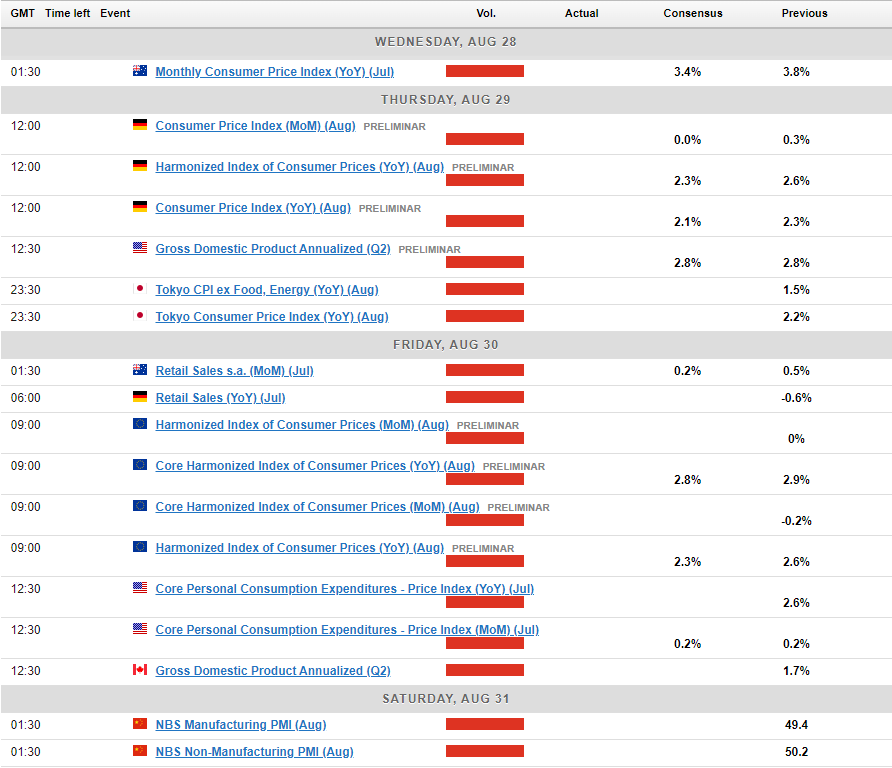

Hầu hết các dữ liệu có tác động mạnh từ châu Âu và Hoa Kỳ sẽ được công bố vào cuối tuần. Trọng tâm chú ý là dữ liệu lạm phát của EU và Hoa Kỳ - thước đo lạm phát chính của Fed, chỉ số giá PCE.

Thông thường, chỉ số PCE sẽ có tác động mạnh đến kỳ vọng cắt giảm lãi suất, tuy nhiên, dữ liệu việc làm được công bố vào tuần này có khả năng sẽ có tác động lớn hơn. Trừ khi dữ liệu việc làm cho thấy sự thiếu hụt trầm trọng tại Hoa Kỳ cũng như sự gia tăng đáng kể trong số liệu PCE, mọi phản ứng với dữ liệu có thể sẽ khá hạn chế.

Dữ liệu lạm phát của EU rất quan trọng, đặc biệt là sau khi các nguồn tin từ ECB cho thấy sự ủng hộ ngày càng tăng đối với việc cắt giảm lãi suất. 25 điểm cơ bản tại cuộc họp tiếp theo của Ngân hàng Trung ương.

Nếu lạm phát giảm nhẹ hoặc phù hợp với kỳ vọng, điều này có thể gây áp lực lên đồng EUR, do các nhà giao dịch có thể đặt tăng cược vào động thái cắt giảm lãi suất.

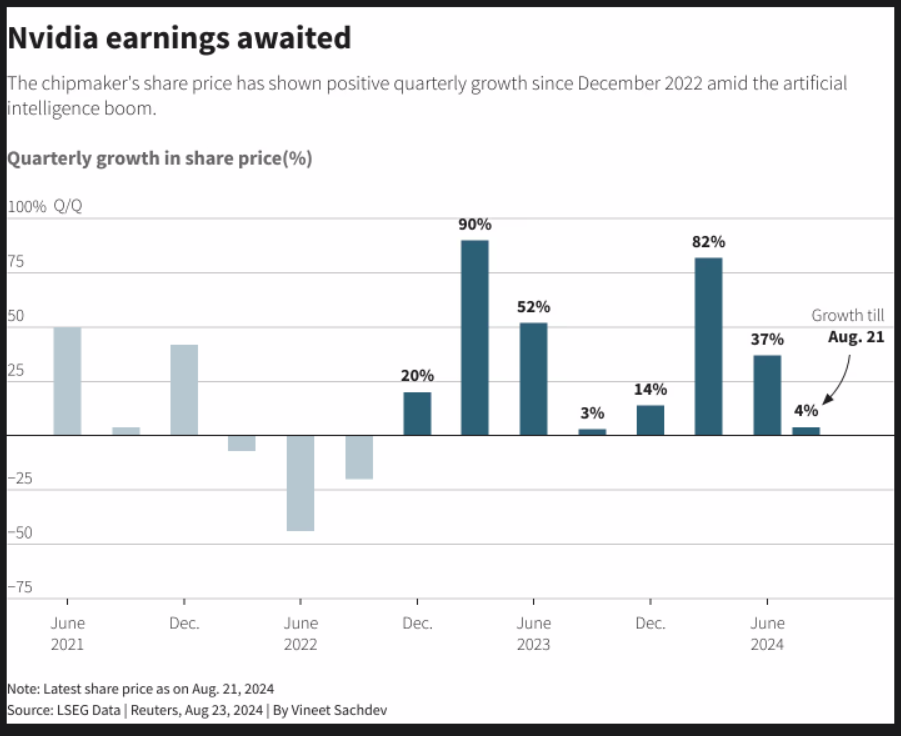

Cuối cùng, báo cáo kết quả kinh doanh rất được mong đợi của Nvidia sẽ được công bố. Cổ phiếu Nvidia vẫn tăng khoảng 150% trong năm nay và nhà đầu tư sẽ tiếp tục theo dõi sức nóng của AI.

Ngày càng có nhiều bàn tán so sánh sự tăng trưởng của Nvidia với bong bóng dotcom đầu những năm 2000, và đà bán tháo mạnh mẽ sau khi dữ liệu từ Alphabet và Tesla không đạt kỳ vọng. Câu hỏi đặt ra là liệu cơn sốt AI có tiếp tục nhận được sự tin tưởng từ nhà đầu tư và đẩy các chỉ số chứng khoán Mỹ lên mức đỉnh mới?

Dầu thô tiệm cận các mốc kỹ thuật quan trọng

Biểu đồ đáng chú ý trong tuần này là dầu thô Brent sau một tuần với nhiều diễn biến trái chiều. Brent hiện đang giao dịch quanh các mốc kỹ thuật quan trọng khi bước vào tuần mới với nhiều yếu tố bất lợi cần xem xét.

Đà tăng mạnh từ mốc hỗ trợ quan trọng vào thứ năm và thứ sáu đã giúp triển vọng tuần mới tươi sáng hơn.

Mối lo ngại về nhu cầu tiếp tục gây ảnh hưởng đến giá dầu và có thể cản trở sự phục hồi mạnh mẽ hơn vào tuần tới. Ngưỡng kháng cự nằm quanh mức 80.00, với đường xu hướng giảm nằm ngay phía trên.

Xét về xu hướng giảm, ngưỡng hỗ trợ 77.25 đóng vai trò quan trọng trước khi chạm mốc 75.00.

Investing