Thương chiến toàn cầu: Tác động nặng nề, nhưng vẫn chưa đủ để gây nên thảm họa?

Mai Khánh Linh

Junior Editor

Giữa lúc thị trường tài chính đang chao đảo, các biện pháp tăng thuế mà Tổng thống Donald Trump vừa công bố đã khiến ngay cả những chuyên gia bi quan nhất cũng phải bất ngờ. Nếu tính cả chính sách gia hạn 90 ngày (áp dụng cho tất cả các nước, trừ Trung Quốc) và mức thuế mới với hàng hóa Trung Quốc tăng vọt lên 125%, thì tổng thể các chính sách này tương đương với việc tăng thêm 23 điểm phần trăm vào mức thuế suất trung bình thực tế của Mỹ — đẩy con số này lên 25%. Đây là mức thuế cao nhất trong hơn một thế kỷ, kể từ năm 1909.

Thông báo hôm qua không làm thay đổi nhiều về mặt quy mô của các mức thuế. Nếu chúng được duy trì sau thời hạn 90 ngày, theo ước tính của Budget Lab (Phòng nghiên cứu Ngân sách phi đảng phái tại Đại học Yale), người tiêu dùng Mỹ sẽ phải gánh thêm khoản thiệt hại 4,400 USD về sức mua trong năm nay — kéo theo nguy cơ suy thoái trong năm 2025. Rõ ràng, sau diễn biến tuần qua, việc nâng mức dự báo suy thoái là điều hợp lý, đặc biệt với những ai trước đó chưa lường trước kịch bản thuế quan tăng mạnh. Nhưng liệu một cuộc suy thoái có thực sự là kịch bản dễ xảy ra nhất lúc này?

Các nhà kinh tế cần giữ cái đầu lạnh khi phân tích và luôn thận trọng trước những bất định trong dữ liệu. Dựa trên những thông tin hiện có, tác động của các mức thuế mới được đánh giá là tiêu cực, nhưng chưa đủ để đẩy nền kinh tế vào suy thoái. Tuy nhiên, nếu nhận định này sai, khả năng thực tế sẽ tồi tệ hơn chứ không tốt hơn. Những tín hiệu phát ra từ thị trường trái phiếu trong 72 giờ qua chỉ càng làm dấy lên thêm lo ngại.

Tăng trưởng GDP bị đe dọa nhưng chưa phải là sụp đổ

Xét về tăng trưởng GDP, Budget Lab ước tính rằng chính sách thuế quan sẽ khiến GDP thực của Mỹ giảm 1 điểm phần trăm vào năm 2025 — một lực cản đáng kể, tương đương với khoản thiệt hại 300 tỷ USD. Tuy nhiên, nếu nền kinh tế Mỹ vốn được kỳ vọng sẽ tăng trưởng 2% trong năm nay — phù hợp với dự báo chung của giới kinh tế hồi tháng 1 — thì mức suy giảm này chưa đủ để đẩy kinh tế vào suy thoái. Mức tăng trưởng 1% tuy yếu ớt, nhưng vẫn là tăng trưởng.

Tương tự, theo các quy tắc kinh tế vĩ mô thông thường, giảm 1 điểm phần trăm trong tăng trưởng GDP thực tương đương với việc tỷ lệ thất nghiệp tăng thêm khoảng 0.5–0.6 điểm phần trăm. Đây là mức nghiêm trọng, nhưng theo số liệu gần nhất, nó sẽ đưa tỷ lệ thất nghiệp lên khoảng 4.8% vào cuối năm nay. Trong 75 năm qua, mức thất nghiệp thấp nhất sau suy thoái là 6.1%.

Các chỉ báo hiện tại chưa cho thấy nguy cơ suy thoái rõ rệt

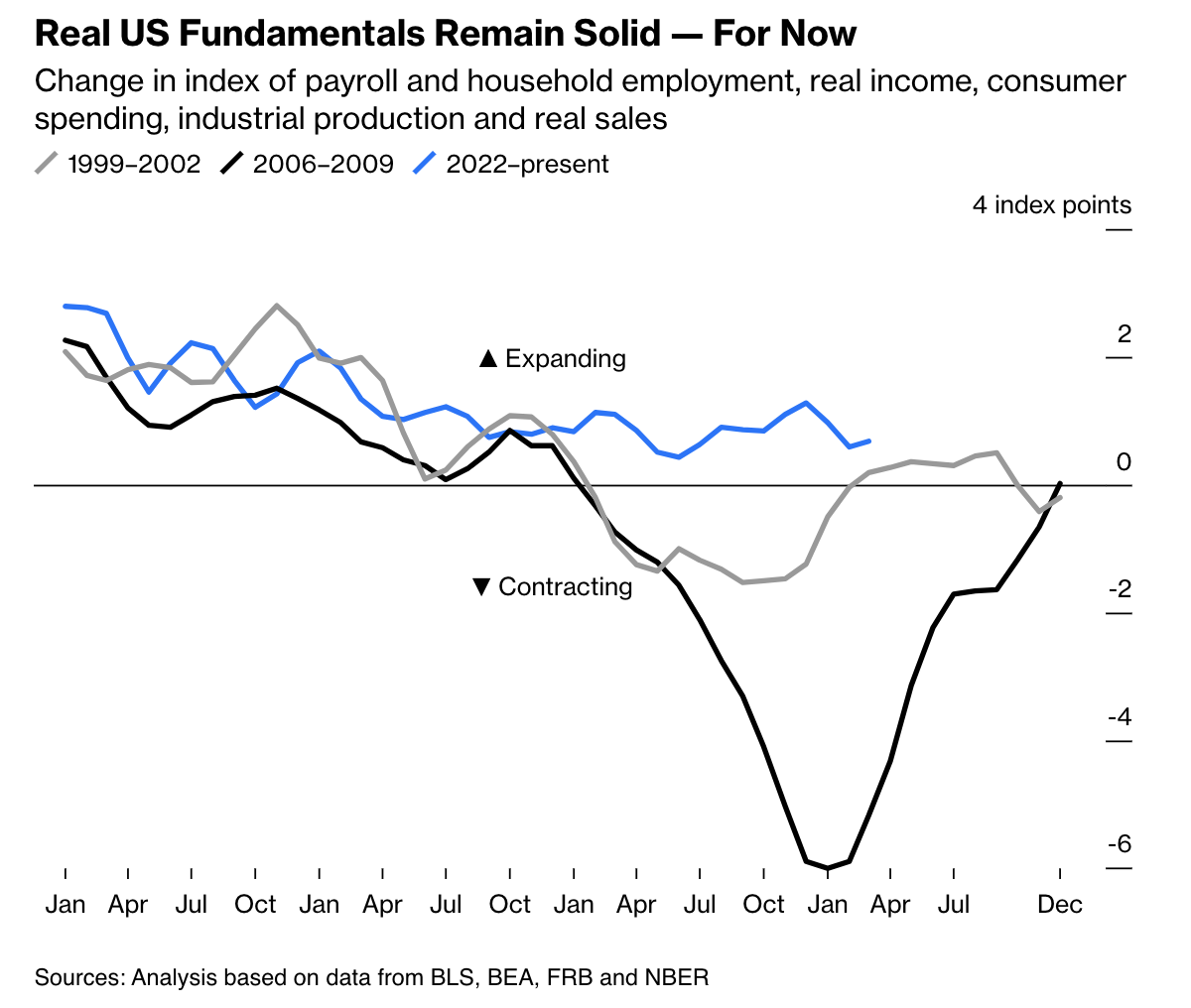

Về mặt dữ liệu, Cục Nghiên cứu Kinh tế Quốc gia (NBER) xác định một cuộc suy thoái dựa trên diễn biến hàng tháng của sáu chỉ số chính: việc làm theo bảng lương, khảo sát hộ gia đình, thu nhập thực, chi tiêu tiêu dùng, sản xuất công nghiệp và doanh số bán hàng thực tế. Một mô hình thống kê gọi là “mô hình nhân tố động” được sử dụng để tách riêng yếu tố tăng trưởng chung từ sáu chỉ số này, cùng với tỷ lệ thất nghiệp. Theo quan sát lịch sử, yếu tố này thường tụt xuống dưới 0 ngay trước khi nền kinh tế bước vào suy thoái. Nhưng đến tháng 3 năm nay, chỉ số này vẫn duy trì ở mức dương — cho thấy các nền tảng cơ bản của nền kinh tế Mỹ vẫn vững hơn so với thời điểm trước các đợt suy thoái trước đây.

Biến động trong chỉ số việc làm, thu nhập, tiêu dùng, sản xuất và doanh số thực

Nhưng rủi ro vẫn hiện hữu

Giờ là lúc tôi phải nói rõ về mức độ không chắc chắn của các mô hình kinh tế, và tại sao tôi cho rằng tác động thực tế của thuế quan có khả năng tồi tệ hơn so với dự báo.

Thứ nhất, các mô hình kinh tế vĩ mô thường nắm bắt khá tốt tác động trực tiếp của chính sách, nhưng lại kém hiệu quả trong việc dự đoán tác hại gián tiếp — như sự "đóng băng" trong hành vi tiêu dùng hay đầu tư doanh nghiệp do bất ổn chính sách gây ra. Chính sự không chắc chắn, cùng với bản chất khắt khe của chính sách thuế, đang góp phần gây ra sự hỗn loạn trên thị trường hiện nay.

Thứ hai, việc hiện tại chưa thấy nhiều tác động trong dữ liệu không có nghĩa là chúng không tồn tại. Tính đến tháng 3, các mức thuế mới gần như chưa phát huy toàn bộ tác dụng. Theo Bộ Tài chính Mỹ, tổng thu từ thuế nhập khẩu trong tháng 3 chỉ cao hơn 900 triệu USD so với tháng 2. Nếu toàn bộ các mức thuế mới được áp dụng đầy đủ, con số này lẽ ra phải tăng thêm vài tỷ USD.

Doanh thu từ thuế hải quan và các loại thuế tiêu thụ đặc biệt của CBP

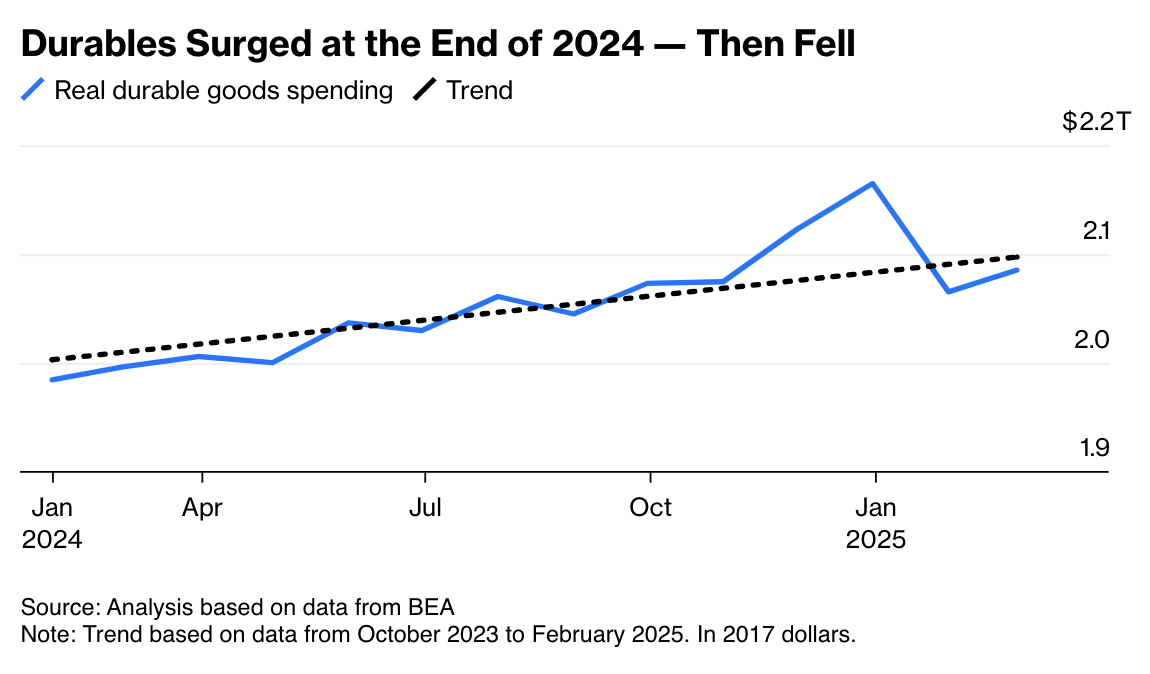

Thứ ba, một số chỉ báo kinh tế đã bắt đầu phát tín hiệu cảnh báo. Dự báo GDPNow của Cục Dự trữ Liên bang Atlanta cho quý I hiện ở mức -2.8%, hoặc -0.8% nếu loại trừ các yếu tố biến động do vàng gây ra. Chi tiêu tiêu dùng thực tế của cá nhân trong tháng 1 giảm mạnh 7.1%, và chỉ phục hồi nhẹ 1.2% trong tháng 2. Mặc dù tháng 1 diễn ra trước khi các mức thuế mới chính thức có hiệu lực, kỳ vọng về việc tăng thuế có thể đã tác động đến hành vi tiêu dùng. Đặc biệt, chi tiêu cho hàng hóa lâu bền đã tăng vọt trong tháng 11 và 12 — nhiều khả năng là để tranh thủ mua sắm trước khi thuế được áp dụng.

Hàng tiêu dùng lâu bền tăng vọt vào cuối năm 2024 — rồi nhanh chóng lao dốc

Thứ tư, dù bản thân thuế quan có thể chưa đủ sức gây suy thoái, nhưng kết hợp với các yếu tố khác lại có thể đẩy kinh tế Mỹ vào khủng hoảng. Hạn chế nhập cư có thể làm giảm tăng trưởng, trong khi cắt giảm chi tiêu liên bang cũng có tác động tiêu cực. Chưa kể, còn có thể xuất hiện những cú sốc bất ngờ khác từ nền kinh tế toàn cầu.

Tất cả những điều này không mang lại cảm giác bất an: Nói rằng thuế quan sẽ gây tổn thương nhưng chưa làm tê liệt nền kinh tế cũng không phải là lời an ủi. Điều đáng lo hơn là, nếu giới kinh tế học sai — điều đã từng xảy ra không ít lần — thì kịch bản xấu nhất có thể nghiêm trọng hơn nhiều so với những gì chúng ta đang hình dung.

Bloomberg