Tại sao các nhà đầu tư tiếp tục kỳ vọng ECB sẽ cắt giảm lãi suất mạnh tay hơn?

Nguyễn Tuấn Đạt

Junior Analyst

Trong bối cảnh lạm phát hạ nhiệt và kinh tế Eurozone tiếp tục suy yếu, liệu ECB có phá vỡ chiến lược "thận trọng từng bước" để tung ra bước đi táo bạo hơn?

François Villeroy de Galhau, một quan chức quan trọng của Ngân hàng Trung ương Châu Âu (ECB) và thống đốc Ngân hàng Trung ương Pháp cũng đã góp phần thúc đẩy kỳ vọng này. Thay vì chỉ tập trung vào các đợt cắt giảm nhỏ (25 bps), ông khuyên ECB nên giữ linh hoạt hơn. Điều này có nghĩa là ECB không nên loại trừ bất kỳ lựa chọn nào, bao gồm cả khả năng cắt giảm lãi suất 50 bps nếu cần thiết.

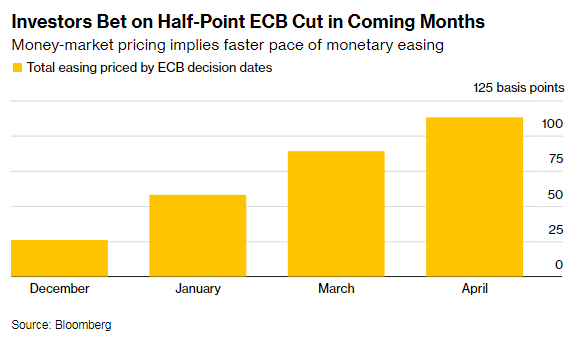

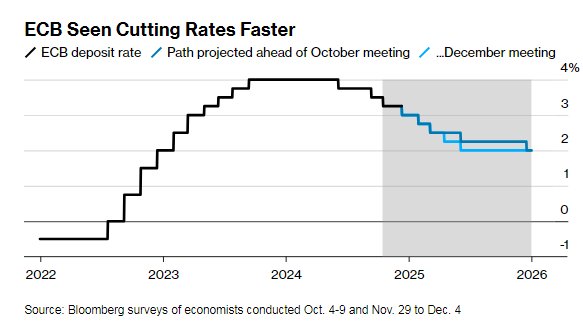

Christian Keller, trưởng nhóm nghiên cứu kinh tế tại Barclays cho rằng khả năng này gần như không xảy ra trong tháng 12. Tuy nhiên, khả năng ECB thực hiện một đợt cắt giảm lãi suất lớn hơn có thể tăng lên trong quý đầu tiên của năm sau, nhưng hiện tại, các tín hiệu từ nền kinh tế và chính sách tiền tệ cho thấy ECB sẽ tiếp tục theo đuổi lập trường giảm lãi suất một cách thận trọng.

Martins Kazaks, một thành viên của Hội đồng Thống đốc ECB, xác nhận rằng các quan chức của ngân hàng sẽ chắc chắn thảo luận về kịch bản hạ lãi suất 50 bps. Tuy nhiên, ông cũng cảnh báo rằng tình hình hiện tại không rõ ràng, và việc đưa ra quyết định lớn như vậy cần phải thận trọng.

Nền kinh tế khu vực đồng euro đang phải đối mặt với nhiều khó khăn, khi các khảo sát quản lý mua hàng (PMI) chỉ ra tình trạng yếu kém trong khu vực tư nhân. Mặc dù không phải lúc nào các khảo sát này cũng phản ánh chính xác tổng thể nền kinh tế, nhưng chúng vẫn cho thấy sự suy giảm hoạt động sản xuất và dịch vụ. Bên cạnh đó, tình hình chính trị bất ổn tại hai nền kinh tế lớn nhất khu vực là Đức và Pháp, với sự sụp đổ của các chính phủ, càng làm trầm trọng thêm tâm lý lo ngại của nhà đầu tư và người tiêu dùng, từ đó tác động tiêu cực đến triển vọng tăng trưởng của châu Âu trong thời gian tới.

Đồng thời, vẫn có lý do để thận trọng về lạm phát. Mức tăng lương vẫn cao, điều này có thể khiến chi phí sản xuất và tiêu dùng không giảm nhanh chóng. Thêm vào đó, tỷ lệ thất nghiệp thấp kỷ lục khiến thị trường lao động thiếu hụt, tạo áp lực tăng lương và có thể đẩy giá cả lên thêm. Cùng với đó, giá dịch vụ tiếp tục tăng mạnh, góp phần duy trì mức lạm phát cao, làm gia tăng lo ngại rằng lạm phát sẽ không hạ nhiệt như dự báo.

Theo Jordan Rochester, trưởng chiến lược vĩ mô tại Mizuho, mặc dù nền kinh tế châu Âu đang đối mặt với sự suy yếu tăng trưởng, ECB vẫn có thể chỉ thực hiện các đợt cắt giảm lãi suất thận trọng. Ông cho rằng, mặc dù yếu tố tăng trưởng có thể thúc đẩy ECB hành động mạnh tay hơn, thì phản ứng thận trọng đối với lạm phát trong quá khứ khiến ngân hàng trung ương không muốn mạo hiểm thực hiện các biện pháp quá quyết liệt. Thay vào đó, ECB sẽ duy trì chiến lược giảm lãi suất dần dần để tránh làm gia tăng áp lực lạm phát trong dài hạn.

Trong khi hầu hết các nhà phân tích kỳ vọng ECB sẽ tiếp tục giảm lãi suất một cách từ tốn, JPMorgan Chase đã điều chỉnh dự báo của họ, cho rằng ECB có thể giảm lãi suất mạnh tay ngay trong tháng 12, thay vì đợi đến tháng 1 như trước đây. Lý do cho điều chỉnh này là vì nền kinh tế châu Âu vẫn đang đối mặt với sự yếu kém, lạm phát dịch vụ giảm và bất ổn thương mại gia tăng. JPMorgan cho rằng ECB có thể cần phải hành động quyết liệt hơn để ứng phó với những yếu tố này, nhằm ổn định nền kinh tế khu vực đồng euro.

Trong tuần này, ECB sẽ công bố các dự báo kinh tế, đặc biệt là về tổng sản phẩm quốc nội (GDP) của Eurozone, với triển vọng kéo dài đến năm 2027. Các dự báo này sẽ giúp làm rõ hơn tình hình kinh tế hiện tại và những thách thức trong tương lai, khi các quan chức ECB phải tính đến một loạt các yếu tố rủi ro như vấn đề tài khóa, thuế quan thương mại và căng thẳng địa chính trị. Những yếu tố này có thể ảnh hưởng lớn đến nền kinh tế châu Âu, khiến ECB cần điều chỉnh các quyết định chính sách tiền tệ phù hợp để đối phó với các nguy cơ không chắc chắn trong dài hạn. Chính vì những nguy cơ khó lường này mà các nhà hoạch định chính sách ECB thường ưu tiên hành động từ tốn.

Chủ tịch Christine Lagarde cho biết mặc dù ECB nhận thấy lạm phát tiếp tục giảm, nhưng vẫn khó có thể đoán trước điều gì sẽ xảy ra tiếp theo. Bà khẳng định rằng ECB sẽ linh hoạt điều chỉnh chính sách tiền tệ dựa trên tình hình thực tế của nền kinh tế.

Một yếu tố khác có thể khiến ECB thận trọng với việc cắt giảm lãi suất mạnh hơn, đó là sự suy yếu của đồng euro. Cụ thể, kể từ khi Donald Trump trở lại Nhà Trắng, đồng euro đã mất khoảng 3% giá trị so với các đồng tiền khác. Mặc dù ECB không nhắm đến một mức giá trị cụ thể cho đồng euro, nhưng sự suy giảm này có thể gây ra những lo ngại mới về lạm phát, vì một đồng tiền yếu có thể làm giá hàng hóa nhập khẩu tăng lên, từ đó đẩy lạm phát lên cao. Do đó, việc cắt giảm lãi suất quá mạnh có thể làm gia tăng những lo ngại này. Đồng thời, nếu ECB hành động quyết liệt, điều này cũng có thể gửi tín hiệu đến nhà đầu tư rằng nền kinh tế đang ở tình trạng tồi tệ và khiến thị trường kỳ vọng thêm nhiều đợt cắt giảm lãi suất 50 bps nữa, ảnh hưởng đến giá trị của EUR.

Tất cả những yếu tố này có thể giải thích tại sao ngay cả những quan chức dovish nhất của ECB cũng không lên tiếng nhiều về việc hành động mạnh tay.

Jussi Hiljanen, chiến lược gia trưởng tại SEB, dự đoán rằng đến tháng 3 năm sau, quá trình giảm lạm phát sẽ tiến triển đủ để ECB có thể có cái nhìn dài hạn hơn về tình hình kinh tế. Khi đó, ECB có thể sẽ sẵn sàng thực hiện một đợt cắt giảm lãi suất mạnh hơn, điều này có thể xảy ra nếu nền kinh tế vẫn yếu và lạm phát tiếp tục giảm. Hiljanen cho rằng trong bối cảnh này, việc giảm lãi suất mạnh hơn sẽ trở nên hợp lý hơn, vì mục tiêu của ECB là thúc đẩy tăng trưởng kinh tế và kiểm soát lạm phát.

Bloomberg