PBoC có thể mạnh tay nới lỏng nếu nhận được tín hiệu tương tự từ Fed

Trần Phương Thảo

Junior Analyst

PBOC có khả năng sẽ nhận được sự hỗ trợ mà họ hy vọng từ thị trường tài chính toàn cầu và công bố một liều thuốc kích thích mà các nhà đầu tư mong đợi từ lâu.

Một động thái bất ngờ của ngân hàng trung ương Trung Quốc cách đây hai tuần nhằm hạ lãi suất có thể chỉ là khởi đầu cho những gì mà một số nhà kinh tế hiện cho rằng có thể là một loạt ba đợt cắt giảm tổng cộng vào năm 2024 — nới lỏng ở quy mô chưa từng thấy trong nhiều năm. Một yếu tố thay đổi cuộc chơi tiềm năng có thể là con đường giảm lãi suất mạnh mẽ của Fed khi nỗi sợ suy thoái đang đeo bám thị trường.

Xu Yongbin, đồng giám đốc đầu tư của U-Shine Private Equity FD Mgt, cho biết "PBOC có nhiều dư địa để hạ lãi suất hơn hiện nay" vì các nhà giao dịch định giá Fed sẽ cắt giảm nhiều hơn. "Tôi hy vọng PBOC sẽ cắt giảm lãi suất ít nhất một đến hai lần trong năm nay và tùy thuộc vào điều kiện của nền kinh tế, các nhà hoạch định chính sách có thể cắt giảm sớm nhất là vào tháng 9".

Các nhà hoạch định chính sách của Trung Quốc đã đấu tranh trong suốt một năm để bảo vệ đồng nhân dân tệ bằng cách giữ nguyên lãi suất trong nước, chờ Fed hạ lãi suất từ mức đỉnh trong hai thập kỷ. Chênh lệch lợi suất trái phiếu chính phủ lớn hơn giữa Hoa Kỳ và Trung Quốc có thể đe dọa làm sâu sắc thêm dòng vốn chảy ra và làm suy yếu đồng nội tệ.

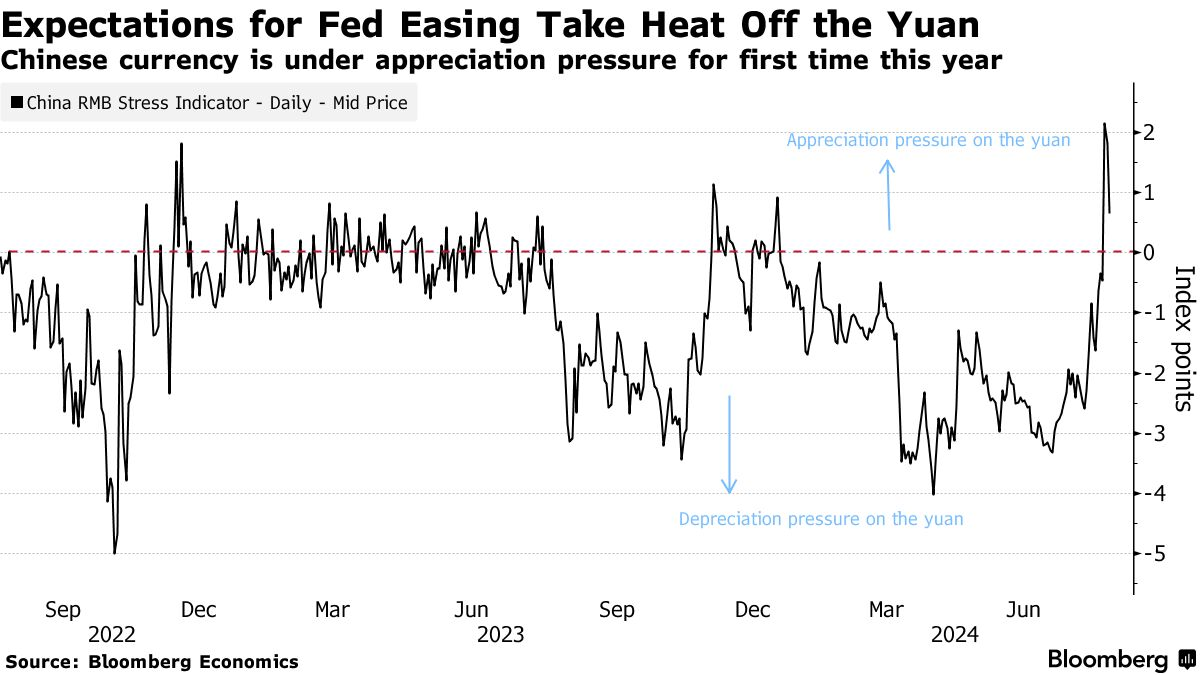

Nhưng một đợt phục hồi lớn của thị trường trái phiếu đã khiến lợi suất trái phiếu chính phủ Mỹ giảm và phần nào làm giảm bớt áp lực lên đồng tiền của Trung Quốc. Thị trường hiện định giá 100% khả năng Fed cắt giảm lãi suất vào tháng 9.

Kỳ vọng Fed hạ lãi suất hỗ trợ đồng Nhân dân tệ

Đối với Trung Quốc, điều này có nghĩa là ngân hàng trung ương bớt đi một nỗi lo — và có cơ hội thúc đẩy nền kinh tế.

Từ cuối năm ngoái, đồng nhân dân tệ đã chịu áp lực mất giá, do sự bi quan về triển vọng tăng trưởng của Trung Quốc và khoảng cách ngày càng lớn giữa lợi suất trái phiếu chính phủ Mỹ và Trung Quốc.

Tuy nhiên, tuần này, chênh lệch giữa lợi suất trái phiếu chính phủ kỳ hạn 10 năm của Hoa Kỳ và Trung Quốc đã thu hẹp xuống mức nhỏ nhất kể từ tháng 2, làm giảm sức hấp dẫn của trái phiếu chính phủ Mỹ so với trái phiếu Trung Quốc.

Do đó, một số nhà phân tích và nhà đầu tư dự đoán ngân hàng trung ương Trung Quốc có thể hành động trong vài tuần tới. Với việc Fed hiện dự kiến sẽ nới lỏng hai đến ba lần trong năm nay, Macquarie Group đang dự đoán PBOC sẽ giảm lãi suất ít nhất hai lần trong phần còn lại của năm 2024, gấp đôi mức cắt giảm trước đó.

Đà phục hồi của trái phiếu chính phủ Mỹ có thể cho PBOC dư địa nới lỏng chính sách tiền tệ

Nhịp điệu "dovish" đang dựa trên sự thay đổi trong các dự báo diễn ra sau một đợt nới lỏng vào cuối tháng 7, cũng báo hiệu sự chuyển đổi sang việc dựa vào lãi suất ngắn hạn của ngân hàng trung ương làm đòn bẩy chính sách chính để định hướng thị trường.

Vào cuối tháng 7, các nhà kinh tế được Bloomberg khảo sát đã kỳ vọng lãi suất repo kỳ hạn 7 ngày của PBOC, cũng như lãi suất cho các khoản vay chính sách kỳ hạn 1 năm của ngân hàng này, sẽ không thay đổi cho đến cuối năm nay. Họ chỉ dự đoán hẹp rằng các ngân hàng Trung Quốc sẽ cắt giảm lãi suất cho vay một lần nữa vào quý IV.

Thời điểm này rất quan trọng đối với Trung Quốc vì việc cắt giảm lãi suất nhiều hơn có thể giúp giảm bớt gánh nặng nợ cho các cá nhân và công ty để kích thích đầu tư và chi tiêu.

Nhà kinh tế trưởng khu vực Châu Á Chang Shu và nhà kinh tế David Qu cho biết: “Mối lo ngại về việc mất giá đồng nhân dân tệ đang phai nhạt – đặc biệt là nếu được xác nhận bằng việc cắt giảm lãi suất lớn hơn dự kiến trước đây của Hoa Kỳ – sẽ tạo điều kiện cho PBOC giảm lãi suất để giúp Trung Quốc phục hồi. Nền kinh tế cần nhiều sự kích thích hơn nữa.”

Mặc dù vậy, các đợt cắt giảm lãi suất vừa phải của PBOC trong những năm gần đây đã không thể thay đổi được niềm tin của người đi vay trước tình trạng suy thoái nhà ở dai dẳng và thị trường việc làm ảm đạm. Thay vào đó, những động thái như vậy dường như báo hiệu rằng các nhà chức trách đang tăng cường hỗ trợ cho nền kinh tế.

Các biện pháp kích thích tài khóa và viện trợ cho lĩnh vực nhà ở sẽ hiệu quả hơn trong việc phục hồi nhu cầu, nhưng chúng nằm trong số các lựa chọn mà chính phủ vẫn chưa muốn thực hiện trên quy mô đủ lớn.

Chắc chắn, PBOC sẽ phải giải quyết các hạn chế khác ngoài tiền tệ. Biên lợi nhuận của các tổ chức cho vay thương mại đang ở mức nguy hiểm, trong khi tác động của các đợt cắt giảm lãi suất trước đó đối với việc thúc đẩy nhu cầu là có hạn.

Và trong những năm gần đây, ngân hàng trung ương ngày càng tập trung vào các điều kiện trong nước khi thiết lập chính sách. Điều đó có nghĩa là lựa chọn hiện tại cuối cùng sẽ phụ thuộc vào nhu cầu của nền kinh tế Trung Quốc chứ không chỉ phụ thuộc vào tốc độ thay đổi lãi suất của Fed.

Trong kịch bản không mong muốn về suy thoái toàn cầu do hạ cánh cứng ở Hoa Kỳ, tâm lý risk-off có thể củng cố đồng bạc xanh, gây thêm áp lực lên đồng nhân dân tệ và thực sự làm giảm dư địa chính sách của PBOC, theo Ding Shuang, nhà kinh tế trưởng của Trung Quốc và Bắc Á tại Standard Chartered Plc.

Ding vẫn duy trì lời kêu gọi được đưa ra vào cuối tháng 7 về việc cắt giảm 10 bps đối với lãi suất repo kỳ hạn 7 ngày trong quý IV năm nay và quý I năm 2025. Lãi suất cơ sở cho vay trung hạn kỳ hạn 1 năm có thể được cắt giảm 20 bps mỗi lần.

Ding cho biết: "Nếu lĩnh vực bất động sản chạm đáy vào năm tới, nhu cầu trong nước của Trung Quốc có thể ổn định. Cùng với việc hạ cánh mềm của Hoa Kỳ, PBOC sẽ không cần phải đi theo Fed trong mọi bước cắt giảm lãi suất".

Bloomberg