Ngân hàng Trung ương Nhật Bản có thể sắp làm "hạ nhiệt" đồng Yên?

Quỳnh Chi

Junior Editor

Chính phủ Nhật Bản dường như đang có tầm nhìn xa hơn. Thay vì tiếp tục hỗ trợ đồng Yên yếu như trước đây, họ có thể đang chuẩn bị cho một bước đi bất ngờ: kiểm soát trước khi đồng tiền này bắt đầu mạnh lên quá mức.

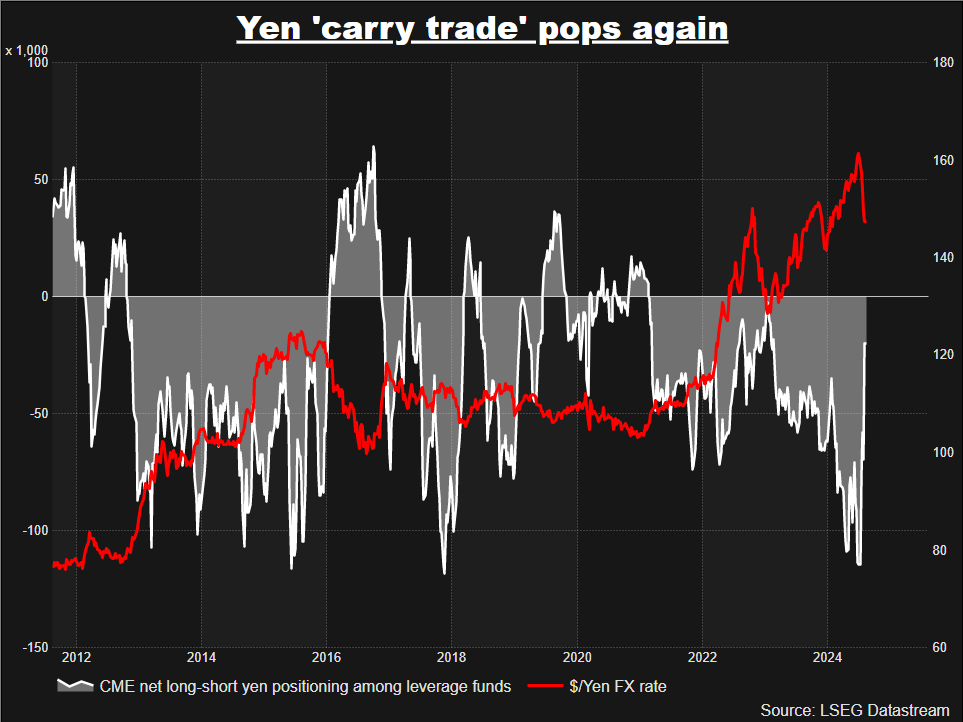

Cuộc "rượt đuổi" kéo dài hai năm giữa các nhà đầu cơ và chính quyền Nhật Bản, liên quan đến các khoản đặt cược ngày càng nhiều chống lại đồng Yên do chênh lệch lãi suất lớn với các nền kinh tế G7 khác - đã kết thúc trong tháng này với phần thắng thuộc về các nhà đầu cơ, dù họ cũng phải chịu một số tổn thất.

Đồng Yên lao dốc xuống mức thấp nhất trong gần bốn thập kỷ, góp phần không nhỏ vào việc một thủ tướng Nhật Bản nữa phải từ chức trong tuần này. Tình trạng này kéo dài nhiều tháng, buộc chính phủ liên tục đưa ra cảnh báo và BoJ phải nhiều lần can thiệp bằng cách mua vào đồng Yên.

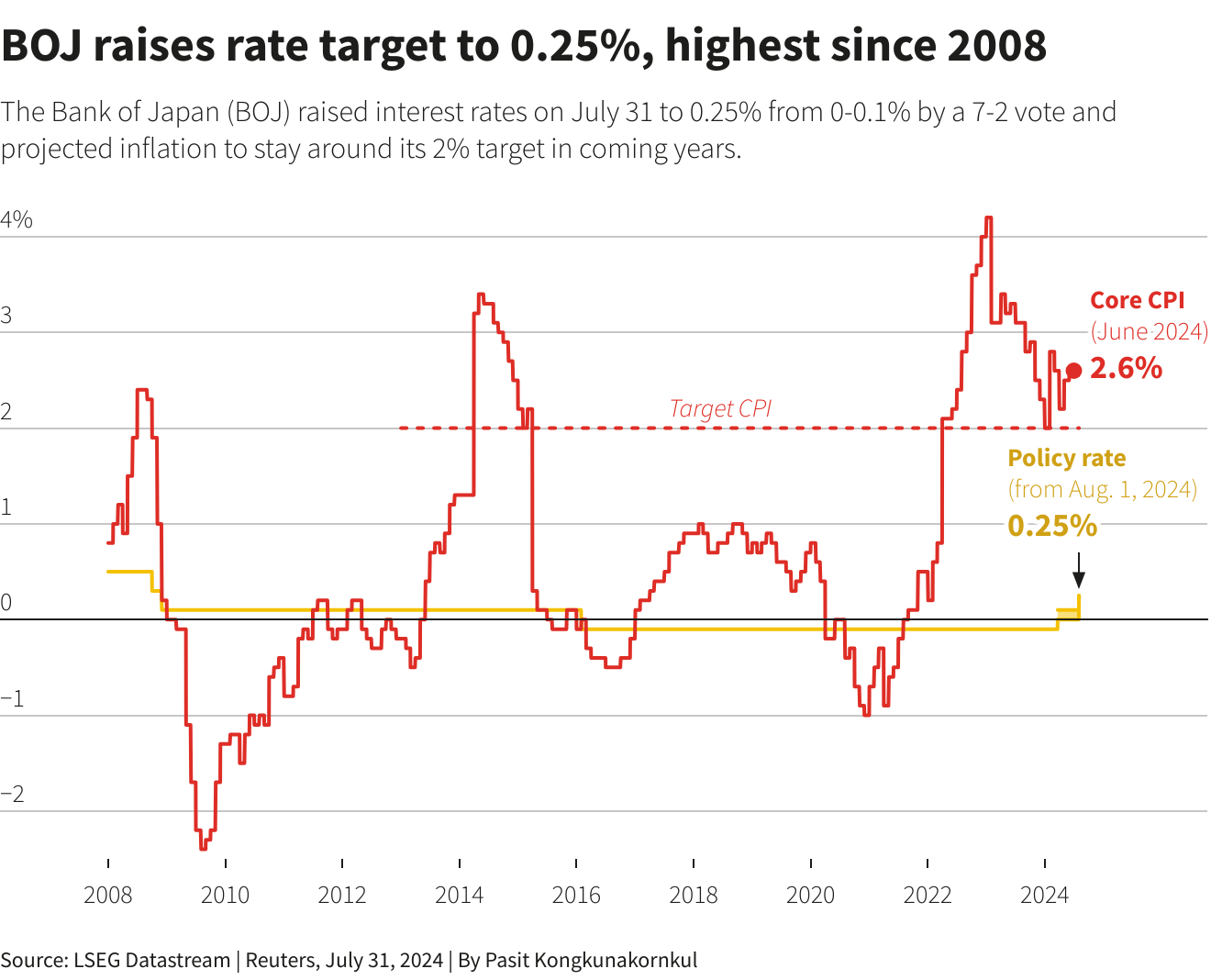

Tuy nhiên, khi BoJ cuối cùng quyết định nâng lãi suất vào ngày 31/7 và báo hiệu khả năng tiếp tục tăng, động thái này đã "chọc thủng" bong bóng carry trade. Hậu quả là đồng Yên đột ngột đảo chiều, gây ra một cơn địa chấn ngắn ngủi nhưng dữ dội trên thị trường chứng khoán Tokyo và lan rộng ra toàn cầu.

Vậy công việc đã hoàn thành?

Một số chuyên gia cho rằng chính sách mới này có thể sẽ thành công quá mức mong đợi.

Giao dịch carry trade đồng Yên và tỷ giá USD/JPY đang tạo nên một bức tranh đầy biến động trên thị trường ngoại hối toàn cầu

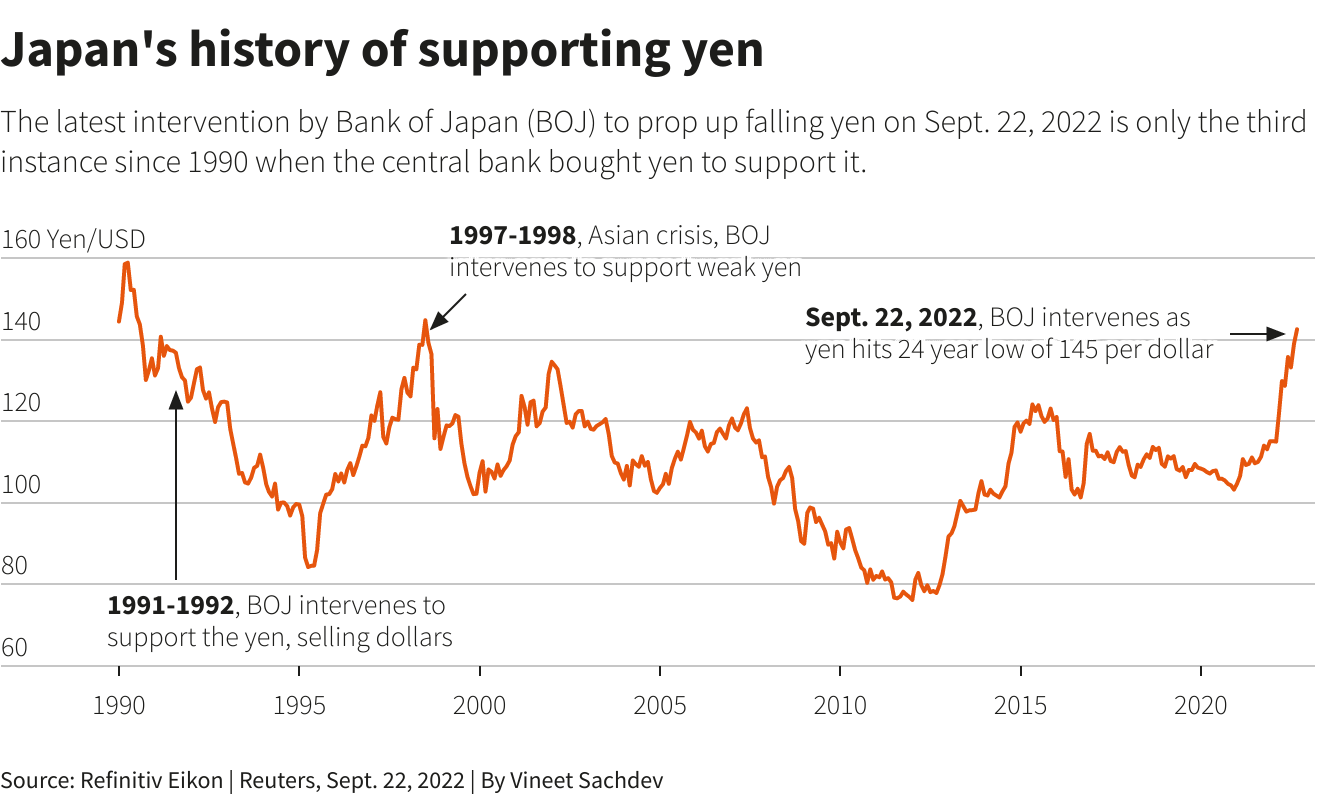

Nhìn lại lịch sử gần đây, BoJ thường xuyên can thiệp vào thị trường ngoại hối, mua hoặc bán đồng Yên cứ 2-3 năm một lần để kiểm soát biến động. Điều này cho thấy khả năng cao đồng Yên sẽ nhanh chóng tăng giá mạnh mẽ vượt ngưỡng mong muốn.

Ngay cả Nomura, công ty môi giới chứng khoán hàng đầu Nhật Bản, cũng đã dự báo kịch bản này trước khi thị trường biến động mạnh tuần trước.

"Chúng ta có thể sẽ phải cân nhắc khả năng Bộ Tài chính can thiệp vào thị trường ngoại hối để kiềm chế đồng Yên mạnh lên, thay vì yếu đi như trước đây," nhóm nghiên cứu kinh tế vĩ mô của Nomura thông báo với khách hàng vào ngày 2/8, mặc dù họ nhấn mạnh đây chưa phải toàn bộ điều Nomura dự đoán.

Họ lưu ý thêm: "Lịch sử can thiệp cho thấy sau các đợt mua vào đồng Yên, thường sẽ có các đợt bán ra để ngăn đồng tiền này tăng giá quá mạnh."

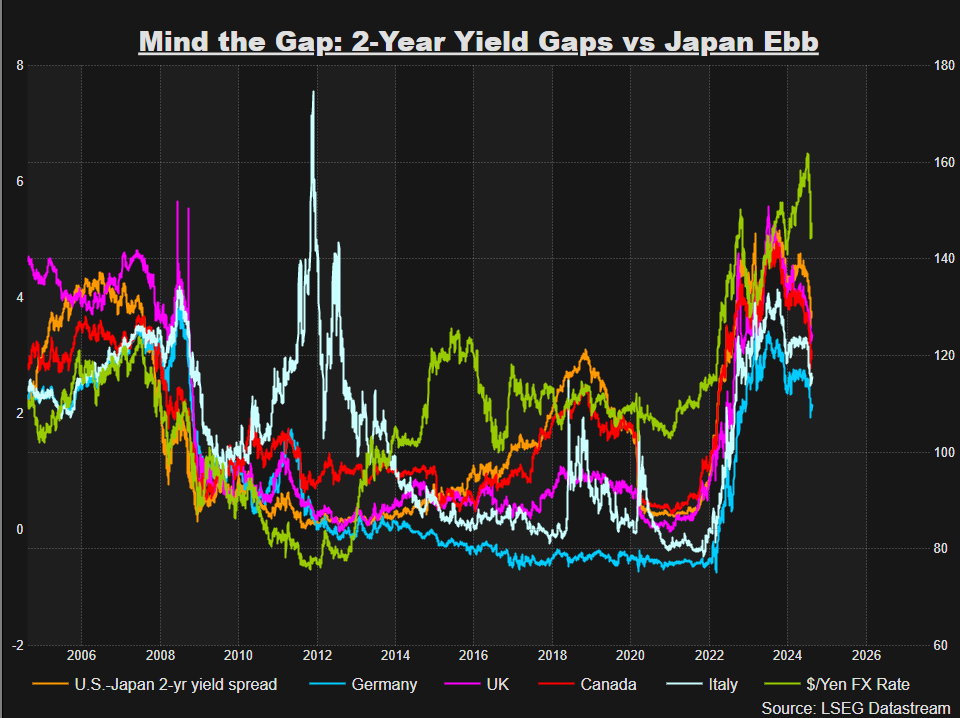

Chênh lệch lợi suất giữa Nhật Bản và các nền kinh tế lớn khác đang có dấu hiệu thu hẹp

ĐỒNG YÊN VÀ HIỆN TƯỢNG "VƯỢT NGƯỠNG"

Cho đến khoảng một thập kỷ trước, thị trường ngoại hối Nhật Bản vẫn thường xuyên chứng kiến sự dao động này.

Hai cuộc can thiệp tiền tệ đi vào lịch sử là chiến dịch chung của nhóm G5 và G7 vào năm 1985 và 1987. Hiệp định Plaza nhằm làm suy yếu USD, sau đó hai năm là Hiệp định Louvre để hỗ trợ đồng bạc xanh. Tâm điểm của những biến động này chính là cặp tỷ giá USD/JPY.

Trong hai thập kỷ sau cuộc khủng hoảng bất động sản những năm 1990, chính quyền Nhật Bản liên tục can thiệp vào thị trường, luân phiên mua vào và bán ra đồng Yên ở các mức tỷ giá cực đoan, USD/JPY dao động từ 150 đến 75.

Chính sách lãi suất cực thấp của Nhật Bản sau cuộc khủng hoảng, cùng với sự bùng nổ và “xẹp bóng” của các giao dịch carry trade, đã tạo nền tảng cho những biến động mạnh và hiện tượng “vượt ngưỡng” giai đoạn này.

Thông thường, “triều xuống” là khi đồng Yên suy yếu, còn “triều lên” là những đợt phản ứng quá mức trong thời kỳ căng thẳng hoặc biến động. Điều này xảy ra khi các giao dịch carry trade bị phá vỡ, hoặc khi các nhà đầu tư Nhật Bản đột ngột rút vốn từ nước ngoài về. Chính yếu tố này đã biến đồng Yên thành “nơi trú ẩn an toàn” trong mọi cơn sốc thị trường thời kỳ đó - một hiện tượng càng làm tăng thêm biến động cho đồng tiền này.

Sau cuộc khủng hoảng Tài chính 2007 - 2008, thế giới chứng kiến một thập kỷ mà lãi suất của hầu hết các nước G7 đều tiệm cận mức 0% của Nhật Bản. Điều này đã làm giảm sức hấp dẫn của giao dịch carry trade, cho phép tỷ giá đồng Yên duy trì ổn định tương đối và khiến bộ phận quản lý tiền tệ của BoJ tạm thời đứng ngoài cuộc chơi.

Thực tế, từ sau cú sốc động đất và sóng thần năm 2011 đến tận 2022, không có bất kỳ can thiệp nào được xác nhận. Chỉ đến khi lãi suất toàn cầu tăng vọt sau đại dịch và cuộc xâm lược Ukraine, trong khi Nhật Bản vẫn duy trì mức 0%, carry trade mới bùng nổ trở lại.

Những biến động mạnh trong vài tuần qua chỉ là lời nhắc nhở về xu hướng “vượt ngưỡng” vốn có của đồng Yên.

Lịch sử hỗ trợ đồng Yên của Nhật Bản

KHOẢNG CÁCH LỢI SUẤT ĐÃ ĐƯỢC BÌNH THƯỜNG HÓA?

Nhìn về tương lai, không khó để thấy khả năng đồng Yên sẽ tăng giá mạnh. Khi lãi suất của Mỹ và các nước G7 khác cuối cùng giảm xuống và carry trade hạ nhiệt, Nhật Bản có thể sẽ mạnh dạn hơn trong việc “bình thường hóa” chính sách, với niềm tin rằng giai đoạn giảm phát kéo dài từ sau 1990 đã chấm dứt.

Mặc dù thị trường hiện nay cho rằng Tokyo có thể sẽ thận trọng hơn trong việc tăng lãi suất sau cú sốc thị trường chứng khoán đầu tháng này, nhưng báo cáo GDP mới nhất có thể là tín hiệu rất đáng khích lệ cho quốc gia này. Thêm vào đó, một thủ tướng mới sắp nhậm chức và Fed nhiều khả năng sẽ bắt đầu cắt giảm lãi suất vào tháng tới.

BoJ nâng lãi suất lên 0.25%, mức cao nhất kể từ 2008

Lợi suất TPCP Nhật Bản kỳ hạn 2 năm đã giảm xuống dưới 0.3% từ mức cao nhất 15 năm gần 0.5% đầu tháng. Chỉ riêng điều này thôi, bất kỳ gợi ý nào về việc tăng lãi suất cũng sẽ dẫn đến một đợt định giá lại đáng kể.

Tuy nhiên, khoảng cách lợi suất của Nhật Bản với các quốc gia khác thuộc G7 đang được thu hẹp.

Chênh lệch lợi suất TPCP 2 năm so với TPCP Mỹ đã giảm 1.1 bps chỉ trong hơn ba tháng, trong khi tỷ giá USD/JPY chỉ phản ứng chậm hơn ba tháng so với sự thay đổi này. Sẽ cần thêm 1.7 bps nữa để thu hẹp chênh lệch này về mức trung bình 10 năm - và điều này có thể xảy ra tương đối nhanh nếu thay đổi đến từ cả hai phía.

Lo ngại về cam kết áp thuế thương mại rộng rãi của Donald Trump nếu cựu tổng thống Mỹ thuộc đảng Cộng hòa này thắng cử vào ngày 5/11 có thể là một lý do khác khiến Nhật Bản tạm thời án binh bất động. Tuy nhiên, Trump hiện không còn là ứng cử viên dẫn đầu trong cả các cuộc thăm dò ý kiến lẫn thị trường cá cược.

Mặc dù một đợt tăng lãi suất khác có thể phần nào tự triệt tiêu hiệu quả nếu đồng Yên mạnh lên gây ảnh hưởng đến các nhà xuất khẩu và nền kinh tế Nhật Bản nói chung, nhưng mặt tích cực của đồng tiền mạnh là giá nhập khẩu thấp hơn, cho phép tăng lương thực tế đáng kể, từ đó thúc đẩy tăng trưởng tiêu dùng nội địa - mục tiêu quan trọng hàng đầu.

Tuy nhiên, nếu đồng Yên tăng giá quá nhanh và quá mạnh - thì luôn có biện pháp can thiệp để làm dịu tình hình.

Reuters