Liệu Magnificent Seven sẽ lại đổ vỡ như Nifty Fifty do lạm phát gây ra?

Đặng Thùy Linh

Junior Analyst

Thị trường chứng khoán Mỹ đang phải đối mặt với rủi ro mang tính tập trung ngày càng tăng khi chỉ một số ít cổ phiếu tăng giá. Cổ phiếu công nghệ hiện đang thống lĩnh thị trường và có nguy cơ giảm mạnh trước sự trở lại của lạm phát

Khi kết quả kinh doanh của một công ty có khả năng ảnh hưởng lớn đến S&P 500 trị giá tới 43 nghìn tỷ USD, thì rõ ràng là các mối đe dọa đang dần tăng. Kết quả của Nvidia công bố vào thứ Tư có thể đã vượt quá kỳ vọng và đưa chỉ số chứng khoán lên đỉnh cao mới, nhưng điều đó chỉ phản ánh thực tế rằng một danh mục thiên về công nghệ sẽ dễ bị tổn thương bởi lạm phát. Đây là lời kêu gọi rằng đã đến lúc phải hành động. Còn thời điểm nào tốt hơn để đa dạng hóa danh mục khi tình trạng "thiểu phát" vẫn đang sững sờ?

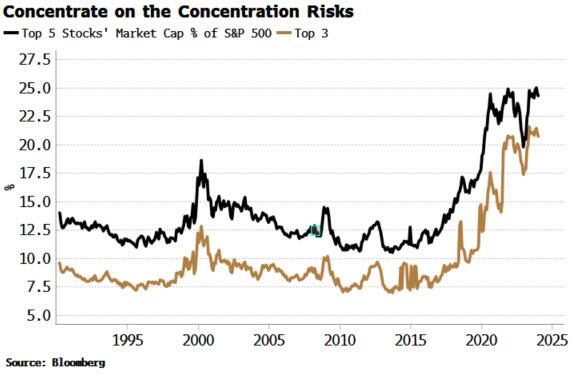

Mức rủi ro tập trung (concentration risks) đang ở mức đỉnh 50 năm. Năm cổ phiếu vốn hóa lớn nhất trong S&P 500 chiếm hơn 1/4 vốn hóa thị trường, gấp đôi so với 1 thập kỷ trước.

Quay trở lại thời kỳ Nifty Fifty vào cuối những năm 1960 và đầu thập niên 70s, những gã khổng lồ công nghệ thời đó gồm Xerox, IBM, Polaroid, là một trong số ít cổ phiếu tạo động lực tăng trưởng một cách không tương xứng. Và một trong những điều có thể coi là điềm báo cho thời điểm hiện tại, khi số phận của Nifty Fifty đã bị định đoạt bởi lạm phát tăng cao, khiến thị trường giảm một cách tàn khốc kể từ cuộc Đại suy thoái.

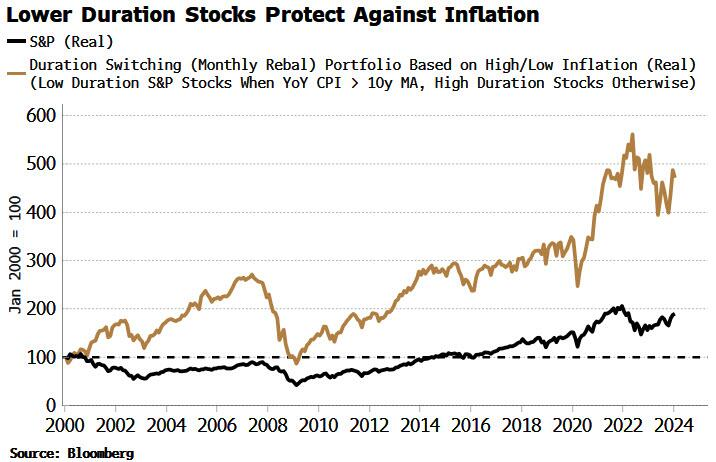

Thậm chí vấn đề càng trở nên nghiêm trọng hơn khi mức duration (độ nhạy cảm với lãi suất) cao của các công ty công nghệ khiến chúng trở nên dễ tổn thương trước lạm phát. Dòng tiền lớn hơn trong tương lai sẽ khiến giá trị hiện tại của cổ phiếu (present value) gặp rủi ro khi lãi suất thực tăng.

Có thể thấy lợi ích khi tránh mua cổ phiếu có mức duration thấp trong thời kỳ lạm phát tăng trong biểu đồ dưới. Đường màu vàng thể hiện chiến lược mua cổ phiếu có duration thấp khi CPI Mỹ cao hơn mức trung bình 10 năm và cổ phiếu có duration cao khi lạm phát dưới mức đó (mức duration tính bằng xấp xỉ nghịch đảo của tỷ suất cổ tức). Rõ ràng là chiến lược này vượt trội hơn hẳn so với S&P xét về lợi suất thực.

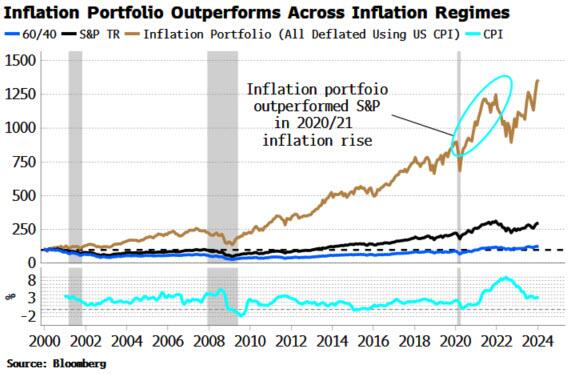

Thậm chí có thể xây dựng danh mục chống lạm phát tốt hơn chiến lược trên. Các công ty có vốn mỏng và sức mạnh thị trường tốt sẽ có khả năng thích ứng tốt, nếu không muốn nói là "phát lộc" trong thời kỳ lạm phát tăng. Tuy nhiên chúng cũng cần chứng minh được tăng trưởng thực sự trong dài hạn.

Cụ thể, các công ty này cần các tiêu chí:

- Vốn hóa thị trường hơn 1 tỷ USD

- Tăng trưởng về doanh thu và tăng trưởng cổ tức thực

- Chi phí cố định thấp

- Sức mạnh thị trường cao

- Giá ở mức hợp lý

Danh mục đó, hay còn gọi là danh mục chống lạm phát, lọc ra khoảng 15 - 20 cái tên và lợi nhuận thực tế được thể hiện trong biểu đồ bên dưới, cùng với mức tỷ suất lợi nhuận thực của S&P 500 và danh mục đầu tư trái phiếu & cổ phiếu 60/40.

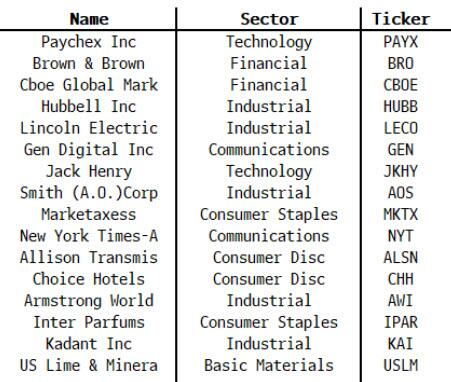

Và danh mục như vậy đã vượt xa hiệu suất S&P 500 trong 25 năm qua. Nhìn chung, nắm giữ danh mục chống lạm phát sẽ vượt hiệu suất của S&P 500 trong thời kỳ lạm phát tăng. Dưới đây là 16 công ty chất lượng với định giá hợp lý, mức P/E trung bình chỉ ngang thị trường, chỉ có 2 công ty công nghệ.

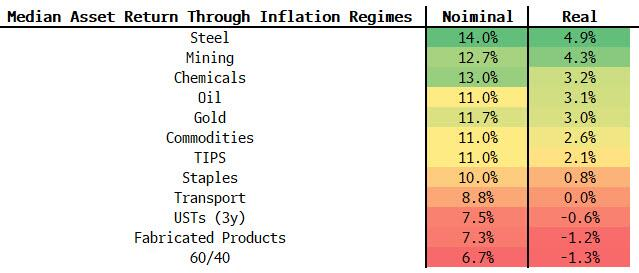

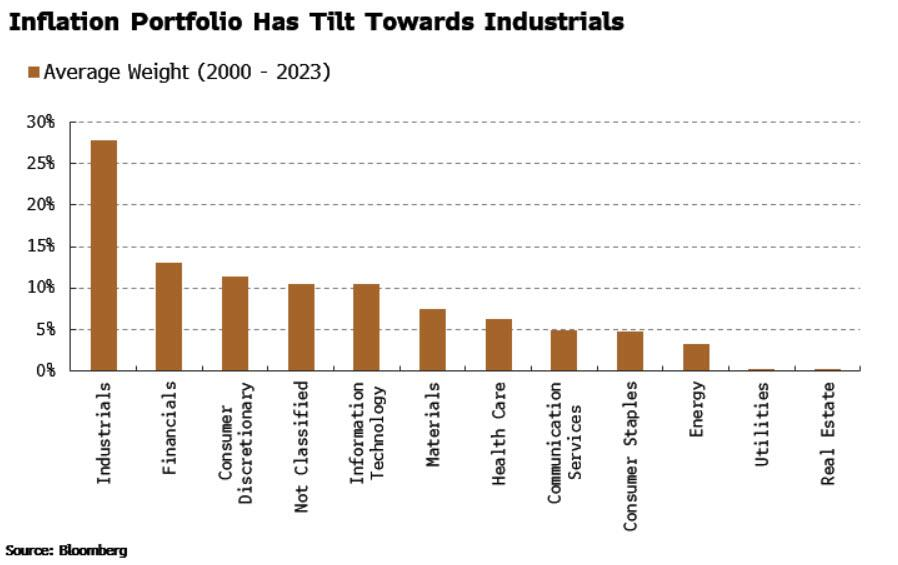

Tỷ trọng trung bình lớn nhất là nhóm ngành công nghiệp, sau đó đến ngành tài chính. Các lĩnh vực hoạt động tốt nhất là thép, khai thác mỏ và hóa chất.

Các ngân hàng nhìn chung không phải là nơi tốt để đầu tư khi lạm phát cao vì họ thường cho vay dài hạn và vay ngắn hạn, đồng thời giá trị tài sản thực cũng giảm nhiều hơn so với các khoản nợ thực. Nhưng một số công ty tài chính phi ngân hàng, chẳng hạn như CBOE (hiện đang nằm trong danh mục đầu tư) và MSCI, là những công ty chất lượng với sức mạnh thị trường lớn, có thể hỗ trợ tốt khi lạm phát tăng.

Tuy nhiên, bất kỳ chiến lược hay danh mục đầu tư nào cũng có rủi ro. Phí giao dịch cũng như độ trượt giá có thể ảnh hưởng đáng kể tới lợi nhuận kỳ vọng, và tất nhiên là quá khứ không phải lúc nào cũng lặp lại.

Sự tập trung quá mức của các cổ phiếu có duration cao khiến thị trường có nguy cơ lao dốc do lạm phát như những năm 1970. Nhược điểm tiềm ẩn này đòi hỏi một cách tiếp cận khác để giảm thiểu rủi ro lạm phát mà không trở nên quá phụ thuộc vào chúng. Suy cho cùng, có lẽ chẳng bao lâu nữa cái tên Magnificent Seven cũng sẽ trở nên mỉa mai không kém gì Nifty Fifty.

Zerohedge