Lạc quan xen lẫn lo ngại trên thị trường chứng khoán: Cần phải lưu ý những điều gì?

Trà Giang

Junior Editor

Làn sóng lạc quan đang lan tỏa thị trường chứng khoán, với tâm lý đầu cơ đang tăng mạnh. Điều này không có gì đáng ngạc nhiên, bởi đến nay chưa có tin tức tiêu cực đáng kể nào, Fed đã chuyển hướng sang giảm lãi suất, và yếu tố mùa vụ đang diễn biến tích cực. Tuy nhiên, cần nhớ rằng luôn có những ngoại lệ.

1. Nasdaq vươn lên

Thị trường tài chính đang chứng kiến những diễn biến thú vị trong thời gian gần đây. Chỉ số Nasdaq đã có bước đột phá ấn tượng, khẳng định xu hướng tăng và hứa hẹn sẽ sớm thiết lập mức đỉnh mới.

Diễn biến của chỉ số Nasdaq 100

2. Bitcoin, Nasdaq - Tình hình lạc quan

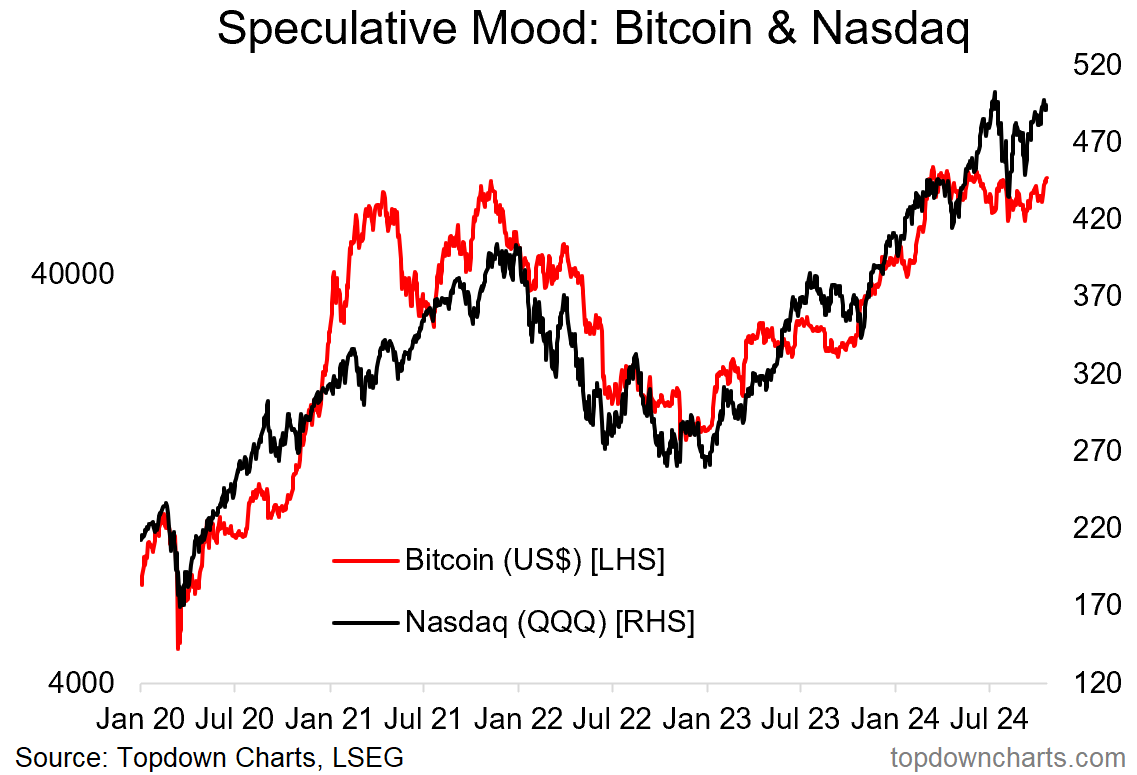

Cùng với đó, Bitcoin cũng cho thấy sự thay đổi tích cực về tâm lý nhà đầu tư. Nhiều yếu tố đang góp phần tạo nên sự lạc quan này, từ kỳ vọng về kết quả bầu cử đến khả năng Fed bắt đầu giảm lãi suất. Có vẻ như thị trường đang dần thoát khỏi giai đoạn "thị trường gấu" và bước vào một chu kỳ mới đầy hứa hẹn.

So sánh về biến động giá giữa Bitcoin và chỉ số Nasdaq 100

3. Sự bùng nổ cuối năm

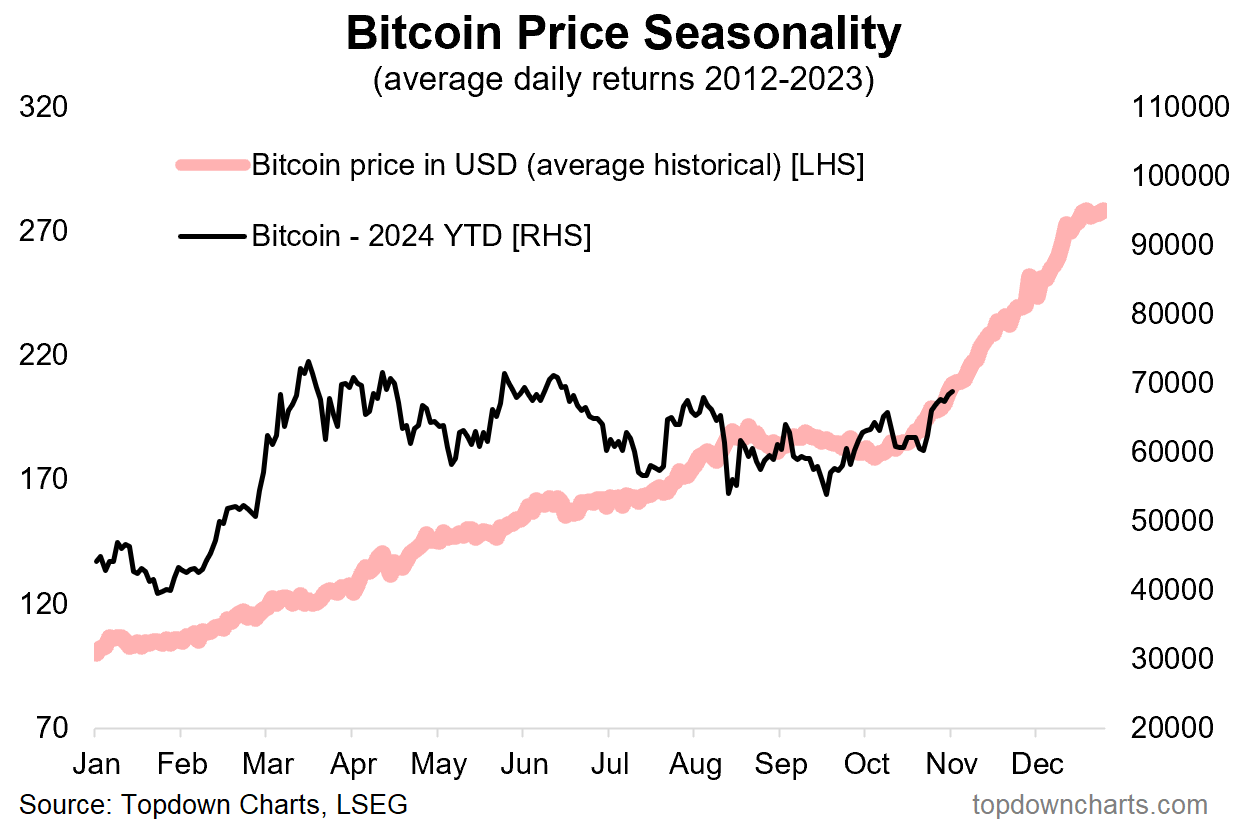

Theo số liệu thống kê, các tài sản rủi ro thường có xu hướng tăng giá vào những tháng cuối năm, với Bitcoin là một ví dụ điển hình. Mặc dù chỉ có dữ liệu trong 12 năm, nhưng mô hình biến động theo mùa cho thấy Bitcoin có thể tăng mạnh vào cuối năm. Nếu điều này xảy ra, nó có thể tạo hiệu ứng domino, lan tỏa đến giá cổ phiếu và các tài sản rủi ro khác.

Xu hướng giá của Bitcoin theo từng tháng trong một năm

4. Vẫn còn nhiều yếu tố bất ngờ

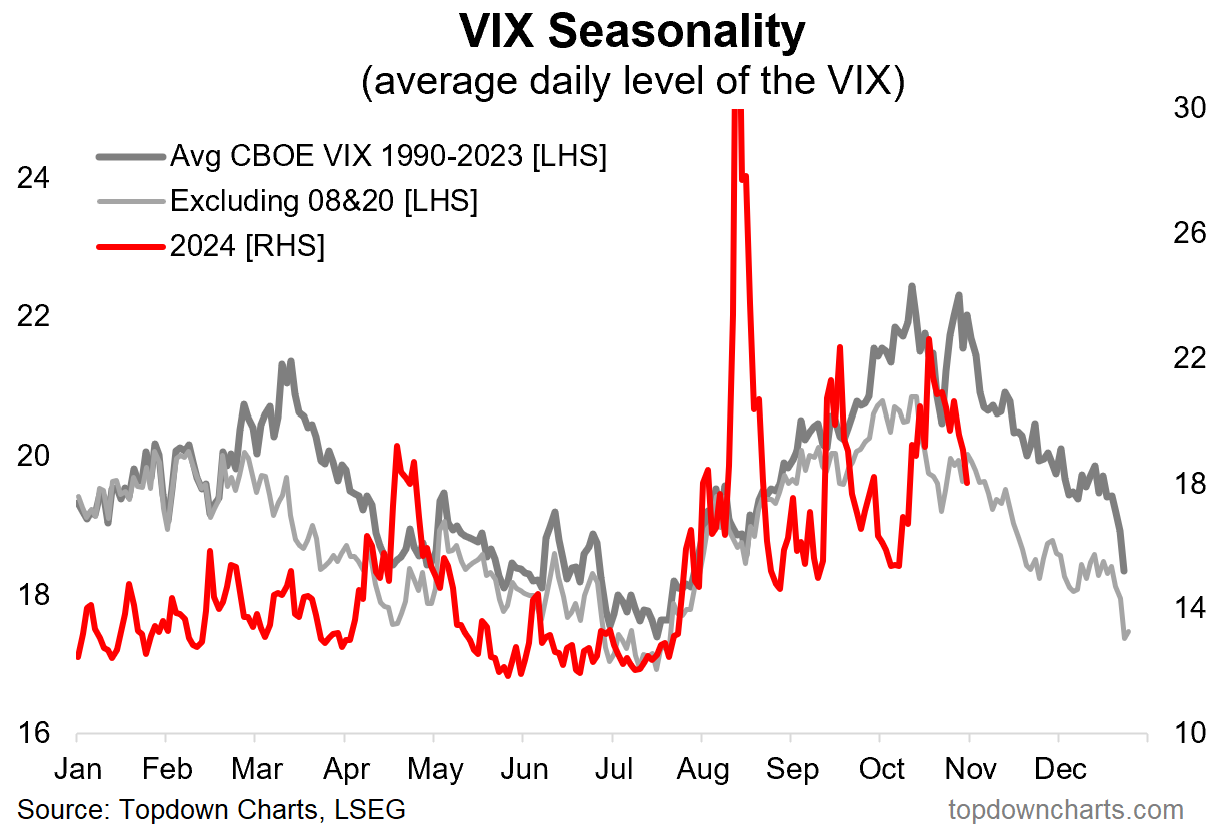

Tuy nhiên, vẫn còn nhiều yếu tố vĩ mô đáng lo ngại như cuộc bầu cử, căng thẳng địa chính trị, định giá quá cao và nguy cơ suy thoái kinh tế. Thị trường cũng chưa hoàn toàn thoát khỏi ảnh hưởng của yếu tố mùa vụ. Có thể sẽ còn một đợt tăng vọt của chỉ số VIX trước khi năm kết thúc với sự sụt giảm biến động và xu hướng ưa chuộng rủi ro. Tuy nhiên, cần nhớ rằng yếu tố mùa vụ chỉ là trung bình và luôn có ngoại lệ.

Đồ thị này thể hiện mức độ biến động của chỉ số VIX theo từng tháng trong một năm.

5. Thuế theo mô hình nhị phân

Có cơ sở để tin rằng sự biến động của thị trường sẽ còn kéo dài đối với cổ phiếu trong vài tuần tới. Theo quan sát, Harris và Trump có quan điểm trái ngược về thuế suất doanh nghiệp. Bỏ qua các yếu tố khác, thuế suất doanh nghiệp cao hơn sẽ bất lợi cho cổ phiếu và ngược lại. Bảng dưới đây cho thấy tác động tiềm tàng chi tiết trên các ngành.

Tác động của việc thay đổi thuế suất đối với lợi nhuận trên mỗi cổ phiếu (EPS)

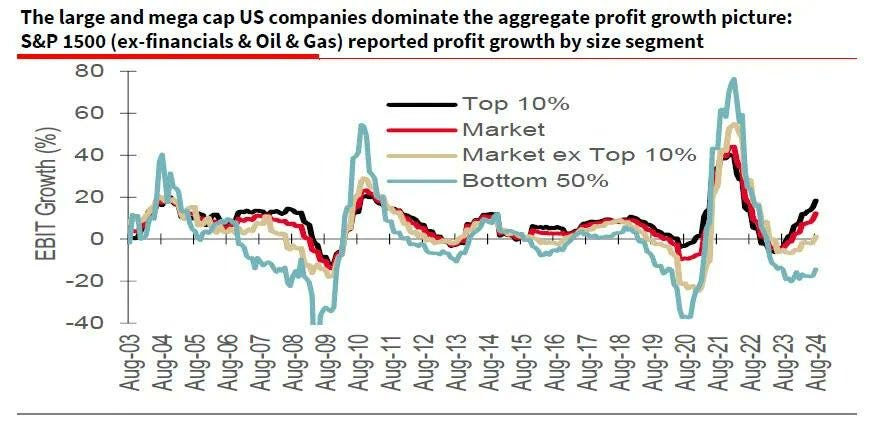

6. Phân tích lợi nhuận kiểu Rorschach

Trước đó, lợi nhuận của 50% doanh nghiệp ở phân khúc dưới (nhóm doanh nghiệp vừa và nhỏ) sụt giảm mạnh. Tuy nhiên, điểm tích cực là hiện tại, tốc độ tăng trưởng lợi nhuận của nhóm này đang phục hồi trở lại. Nếu Harris thắng cử và tăng thuế nhanh chóng, điều này có thể làm giảm đà tăng của các công ty lớn và tạo thêm áp lực giảm đối với tình trạng suy giảm lợi nhuận của 50% doanh nghiệp ở phân khúc dưới.

Sự phân hóa trong tăng trưởng lợi nhuận giữa các công ty có quy mô khác nhau thuộc chỉ số S&P 1500

7. Làm giàu nhanh chóng?

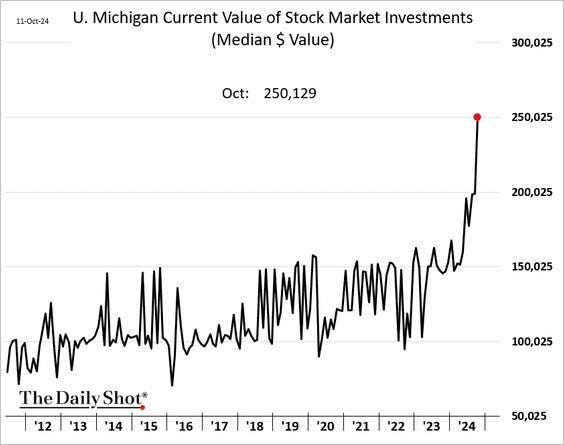

Một biểu đồ khác cho thấy cả mặt tích cực và tiêu cực: Về mặt tích cực, người dân dường như đang giàu có hơn (ít nhất là những người có danh mục đầu tư cổ phiếu), điều này có thể thúc đẩy nền kinh tế thực thông qua hiệu ứng giàu có. Mặt tiêu cực là đây có thể chỉ là phản ánh của tâm lý và định giá quá cao, một tín hiệu không bền vững của giai đoạn cuối chu kỳ.

Giá trị trung bình của các khoản đầu tư chứng khoán của các hộ gia đình tại Mỹ

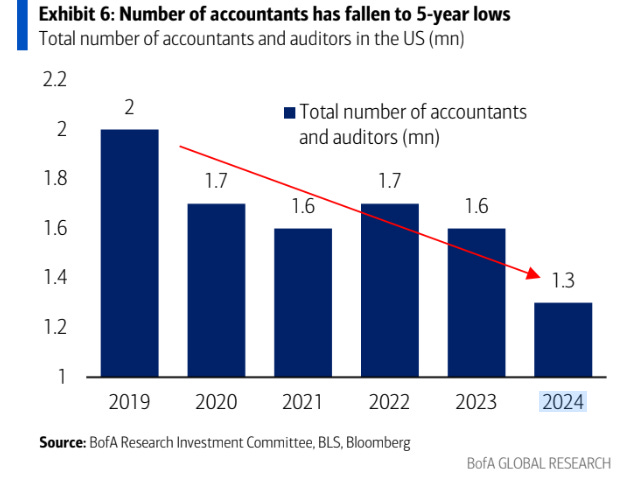

8. Kế toán và kiểm toán viên

Một xu hướng thú vị là số lượng kế toán viên và kiểm toán viên đang giảm dần, tương tự như xu hướng của các nhà phân tích cổ phiếu đã đề cập vài tuần trước. Có thể đây chỉ là kết quả của sự gián đoạn công nghệ (và/hoặc outsourcing), hoặc có những cơ hội tốt hơn ở nơi khác cho các kế toán viên (cộng với việc những người lớn tuổi nghỉ hưu), hoặc có thể thực sự không có đủ kế toán viên và các báo cáo/kiểm toán có nguy cơ giảm chất lượng (đây chỉ là suy đoán).

Sự giảm sút đáng kể về số lượng kế toán viên và kiểm toán viên tại Mỹ trong vòng 5 năm gần đây.

9. Phi tập trung

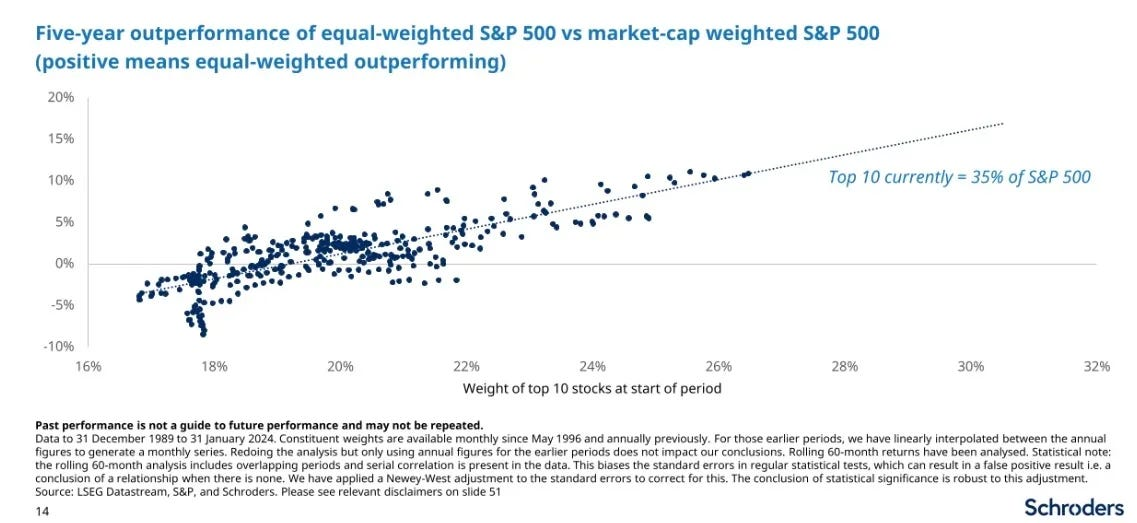

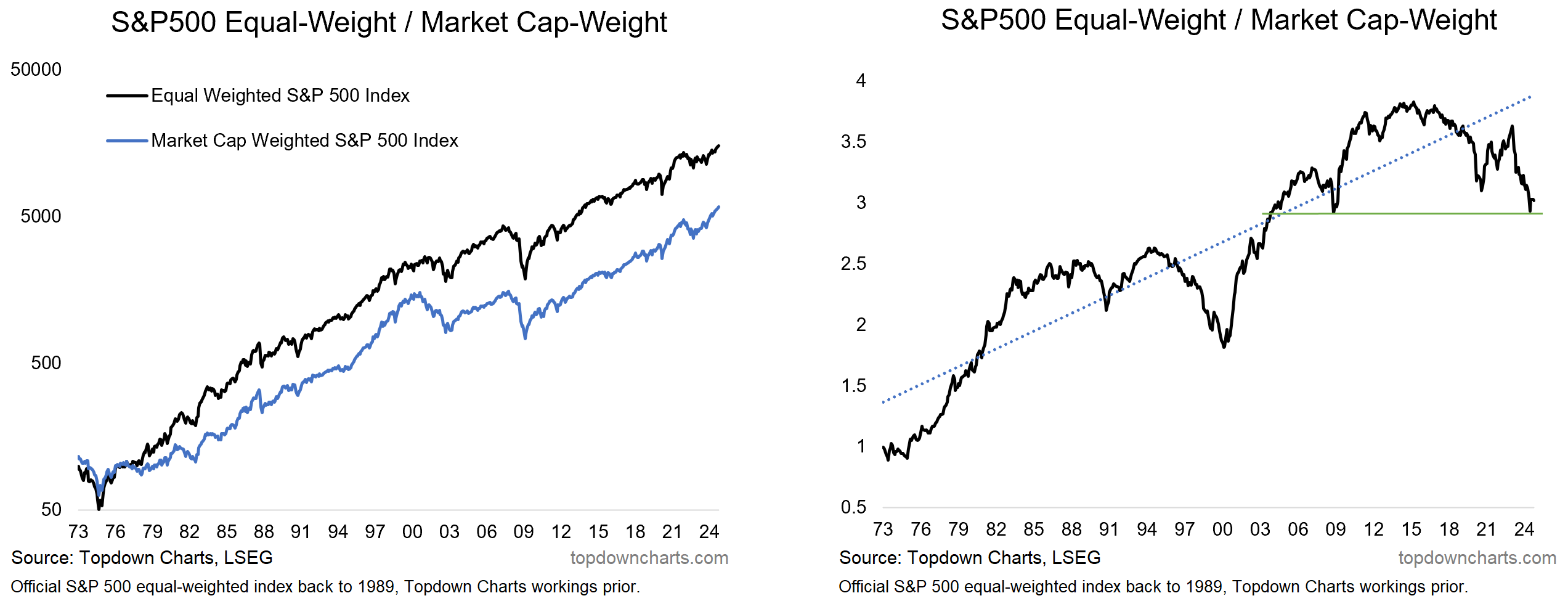

Khi nói đến hiệu suất thị trường chứng khoán, càng tập trung vào chỉ số, càng hấp dẫn để đi ngược lại với các chiến lược có trọng số vốn hóa và chọn các chiến lược có trọng số bằng nhau. Phần lớn điều này có thể là kết quả của bong bóng dot-com và thời kỳ bùng nổ dầu mỏ đầu những năm 1980, nhưng đây không phải là phân tích duy nhất về vấn đề này.

So sánh hiệu suất trong 5 năm giữa hai phiên bản của chỉ số S&P 500

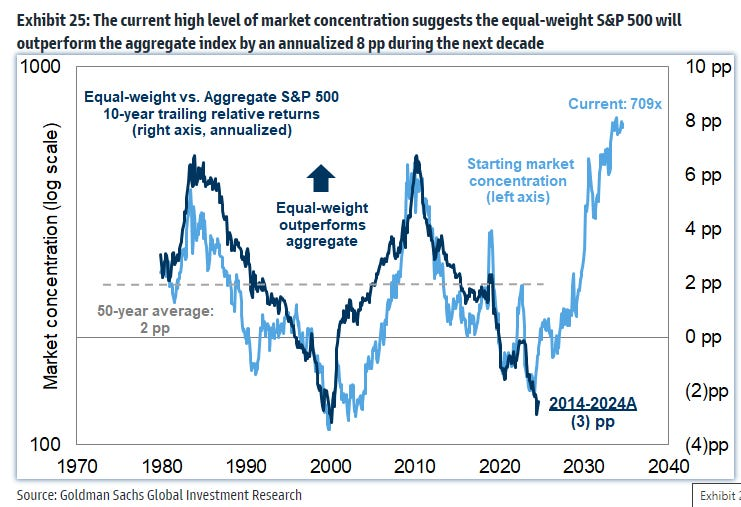

10. Không giới hạn trọng số

Một góc nhìn khác là biểu đồ chuỗi thời gian cho thấy chỉ số tập trung thị trường (màu xanh nhạt) so với hiệu suất tương đối của trọng số bằng nhau (màu xanh đậm). Tương tự, mức độ tập trung cao hơn cho thấy hiệu suất tương lai cao hơn của trọng số bằng nhau so với trọng số vốn hóa.

Sự tập trung thị trường và hiệu suất của chỉ số S&P 500 có trọng số bằng nhau

Nhìn từ góc độ dài hạn, việc chỉ số có trọng số bằng nhau vượt trội hơn chỉ số có trọng số vốn hóa là điều bình thường. Hiện tại, đường hiệu suất tương đối của trọng số bằng nhau/vốn hóa đang bị kéo giãn mạnh về phía dưới so với xu hướng và đã chạm đáy năm 2009.

So sánh hiệu suất giữa S&P 500 có trọng số bằng nhau và theo vốn hóa thị trường

Chiến lược đầu tư theo chỉ số có trọng số vốn hóa thường thiên vị những 'ông lớn' trên thị trường, bỏ qua những cổ phiếu nhỏ lẻ đầy tiềm năng. Điều này khiến nhà đầu tư dễ bỏ lỡ những cơ hội sinh lời hấp dẫn. Ngược lại, nhà đầu tư chủ động có thể tận dụng lợi thế của mình để tìm kiếm những 'viên ngọc ẩn' và đưa ra những quyết định đầu tư thông minh hơn. Bằng cách phân tích kỹ lưỡng từng cổ phiếu, các nhà đầu tư không chỉ có thể đánh bại thị trường mà còn có cái nhìn sâu sắc hơn về xu hướng chung của thị trường.

investing