Khai phóng giá trị bất động sản: Chiến lược tài chính mới của người Mỹ

Ngọc Lan

Junior Editor

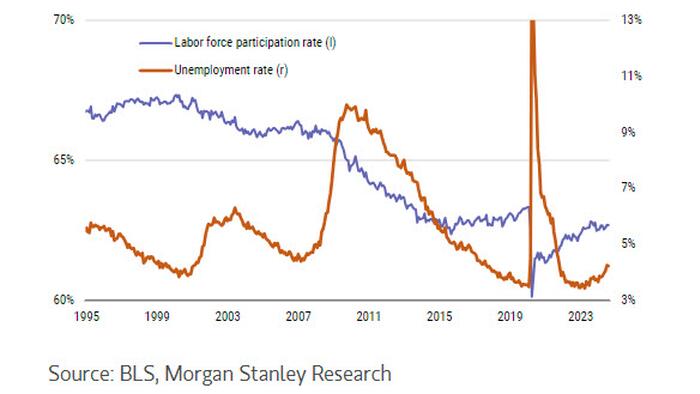

Trong năm qua, người tiêu dùng Mỹ đã khiến giới kinh tế học phải kinh ngạc bởi xu hướng chi tiêu bền bỉ, bất chấp khoản tiết kiệm đang cạn dần và thị trường lao động đang hạ nhiệt. Điều này một phần nhờ vào hiện tượng giảm phát cục bộ ở một số lĩnh vực, góp phần tăng cường sức mua của họ đối với các mặt hàng như xăng dầu, ô tô và vé máy bay.

Tuy nhiên, khi tỷ lệ tiết kiệm cá nhân đang chạm ngưỡng thấp nhất kể từ giữa thập niên 2000, một câu hỏi đáng quan tâm được đặt ra: liệu người tiêu dùng có thể duy trì mức chi tiêu này trong tương lai? Câu trả lời có thể được hé lộ một phần thông qua sự hồi sinh chậm rãi của một sản phẩm tài chính vốn đã "ngủ yên" suốt thời gian dài.

Khoản vay dựa trên trị giá nhà ở (Home Equity Loan) mở ra cánh cửa cơ hội cho những ai sở hữu tài sản đáng kể gắn liền với bất động sản. Sản phẩm tài chính này cho phép chủ sở hữu giải phóng một phần vốn để tài trợ cho các dự án như cải tạo nhà cửa, hợp nhất nợ, hay thậm chí là những chuyến du lịch gia đình, mà không cần phải tái cấu trúc toàn bộ khoản vay thế chấp hiện tại. Gần đây, chúng ta đã chứng kiến sự gia tăng từ từ nhưng ổn định của loại hình vay này trong các bảng cân đối kế toán ngân hàng. Dự kiến đến năm 2025, sản phẩm tài chính này - vốn đã mất đi sự ưa chuộng sau cuộc khủng hoảng cho vay dưới chuẩn - sẽ bước vào giai đoạn tăng trưởng mạnh mẽ.

Các khoản vay thế chấp bằng giá trị nhà đất đang tăng đều đặn trong năm nay

Sự suy giảm của các khoản vay thế chấp bằng giá trị nhà đất trong thời gian qua là điều khá dễ hiểu bởi sau cuộc khủng hoảng tài chính 2008, các tiêu chuẩn thẩm định tín dụng đã được thắt chặt đáng kể, đối lập hoàn toàn với tình trạng quá lỏng lẻo vào giữa thập niên 2000. Phải mất một thời gian dài, giá trị bất động sản mới tăng đủ để chủ nhà tích lũy được lượng vốn chủ sở hữu cần thiết cho việc vay thêm. Nhìn chung, trong suốt thập kỷ 2010, các hộ gia đình tập trung vào việc giảm nợ thay vì gia tăng gánh nặng tài chính. Thêm vào đó, lãi suất thế chấp liên tục chạm đáy trong suốt thập niên, khiến việc tái cấp vốn toàn diện khoản vay thế chấp trở nên hấp dẫn hơn hẳn so với các khoản vay thế chấp bằng giá trị nhà đất vốn có chi phí cao hơn.

Đối với những người thuộc thế hệ nhất định, các khoản vay thế chấp bằng giá trị nhà đất còn mang một sắc thái tiêu cực. Sau cuộc suy thoái năm 2008, một khuôn mẫu ít được đồng cảm đã xuất hiện: đó là hình ảnh những chủ nhà vay tiền dựa trên giá trị bất động sản để mua thuyền hay xe hơi, rồi cuối cùng lại mất việc và mất nhà.

Có hai loại khoản vay thế chấp bằng giá trị nhà đất. Loại thứ nhất là khoản vay lãi suất cố định, hoạt động như một thế chấp thứ cấp. Người vay nhận một khoản tiền trọn gói, với lịch trả nợ được định sẵn và thường có lãi suất cố định. Loại thứ hai là hạn mức tín dụng thế chấp nhà đất, hay còn gọi là HELOC, hoạt động tương tự như thẻ tín dụng. HELOC có lãi suất thả nổi và cho phép vay đến một hạn mức nhất định.

Trong suốt thập kỷ 2010 và thậm chí đến đầu những năm 2020, số dư HELOC tại các ngân hàng đã suy giảm do lãi suất thế chấp thấp kỷ lục, khuyến khích xu hướng tái cấp vốn toàn diện. Tuy nhiên, gần đây, các khoản vay thế chấp bằng giá trị nhà đất quay vòng đã ghi nhận mức tăng trưởng 1% hoặc cao hơn so với cùng kỳ năm trước, cho thấy cả ngân hàng và người vay đang bắt đầu ưa chuộng trở lại các sản phẩm này.

Hiện tượng này đặc biệt đáng chú ý, bởi không như lãi suất thế chấp thông thường - vốn đã phản ánh kỳ vọng về việc Fed sẽ cắt giảm lãi suất đáng kể - lãi suất HELOC thường được ấn định dựa trên lãi suất chính sách của ngân hàng trung ương. Nếu Fed thực sự hạ thấp lãi suất chuẩn xuống 2 điểm phần trăm hoặc hơn vào cuối năm 2025 như kỳ vọng hiện tại của thị trường, lãi suất HELOC sẽ có cơ hội giảm mạnh.

Hiện nay, hàng chục triệu chủ nhà Mỹ hiện đang rơi vào tình thế tiến thoái lưỡng nan với bất động sản của mình. Họ bị ràng buộc bởi những khoản vay nhà với lãi suất cực thấp mà họ đã chốt trong thời kỳ đại dịch.

Trong bối cảnh đó, nếu một chủ nhà đang sở hữu khoản vay thế chấp với lãi suất 3% muốn vay thêm để cải tạo nhà bếp hoặc mở rộng không gian sống, một khoản HELOC có thể trở nên vô cùng hấp dẫn. Ngân hàng OZK, một tổ chức tài chính khu vực hoạt động tại các tiểu bang như Florida, Georgia, North Carolina và Texas, hiện đang quảng cáo lãi suất HELOC ở mức 9%. Mức này được tính toán dựa trên lãi suất cơ bản của Wall Street Journal cộng thêm một biên độ. Đáng chú ý, lãi suất này có tiềm năng giảm xuống 7% hoặc 8% khi Fed bắt đầu thực hiện chính sách nới lỏng tiền tệ.

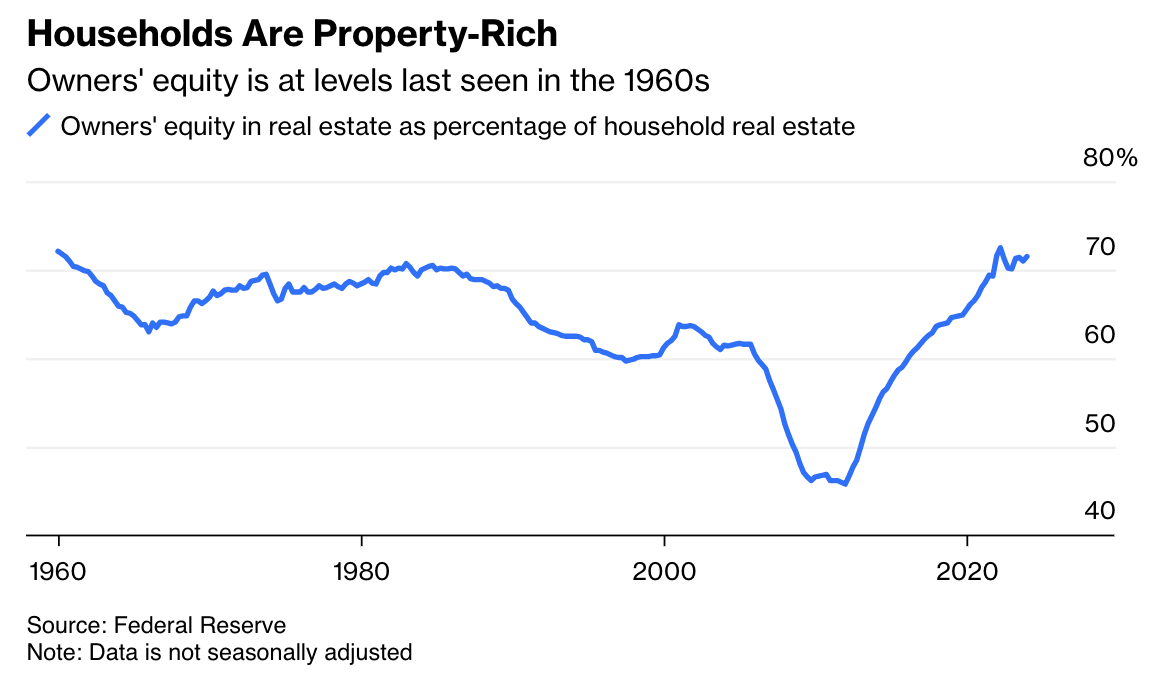

Hiện nay, các hộ gia đình Mỹ đang sở hữu một nguồn vốn chủ sở hữu đáng kể trong tầm tay. Giá trị vốn chủ sở hữu trong bất động sản - phần tài sản không bị ràng buộc bởi khoản vay thế chấp - đã tăng vọt kể từ thời kỳ đại dịch, chạm mốc cao nhất kể từ thập niên 1960. Đáng chú ý, nhiều ngôi nhà trong số này được xếp vào nhóm bất động sản cũ, đang cần được cải tạo và nâng cấp. Điều này càng trở nên cấp thiết khi nhiều gia đình trẻ nhận ra rằng ngôi nhà họ mua ban đầu như một bước khởi đầu, giờ đây đã trở thành nơi an cư lâu dài.

Giá trị vốn chủ sở hữu nhà đang ở mức cao nhất kể từ những năm 1960

Nhìn nhận một cách tổng thể, trong bối cảnh thị trường lao động đang hạ nhiệt, gây khó khăn cho việc duy trì mức chi tiêu của người Mỹ, thì giá trị bất động sản cao ngất ngưởng cùng với kỳ vọng Fed sẽ cắt giảm lãi suất đã tạo nên một bức tranh đầy hứa hẹn cho sự hồi sinh của các khoản vay thế chấp bằng giá trị nhà đất. Một nguyên tắc bất di bất dịch trong giới tài chính là không bao giờ nên đánh giá thấp sức mạnh chi tiêu của người tiêu dùng Mỹ - đặc biệt là khi lãi suất giảm đang mở ra một "kho báu" mới cho các chủ nhà khai phá và tận dụng.

Bloomberg