Hãy thận trọng với hệ lụy của kích thích kinh tế

Ngọc Lan

Junior Editor

Tăng trưởng tiền tệ tại Trung Quốc là một trong những chỉ số quan trọng nhất trên thị trường tài chính. Sự hồi sinh của nền kinh tế Trung Hoa thông qua các biện pháp kích thích có thể tạo ra hiệu ứng domino, thổi bùng ngọn lửa lạm phát không chỉ ở quốc gia tỷ dân này mà còn lan rộng ra toàn cầu, đặc biệt là tại Hoa Kỳ.

Hệ quả có thể là sự thay đổi đột ngột trong chiến lược của Fed, buộc cơ quan này phải thu hẹp phạm vi nới lỏng chính sách tiền tệ và đẩy lợi suất trái phiếu dài hạn lên cao. Trong bối cảnh đó, việc mở rộng cung tiền ở Trung Quốc sẽ là tín hiệu quan trọng, báo hiệu liệu và khi nào các biện pháp kích thích bắt đầu phát huy tác dụng.

"Theo dòng tiền mà đi" - châm ngôn cổ xưa này vẫn còn nguyên giá trị trong thời đại số. Châm ngôn này tồn tại và được lưu truyền qua bao thế hệ bởi lẽ nó chứa đựng một chân lý bất biến. Các gói kích thích kinh tế mà Trung Quốc đã và đang triển khai - với nhiều biện pháp khác đang chờ được tung ra - có tiềm năng tạo nên những biến chuyển mang tính bước ngoặt. Tác động của chúng không chỉ giới hạn trong phạm vi lãnh thổ Trung Quốc mà còn có thể làm thay đổi cục diện tăng trưởng, lạm phát và chính sách tiền tệ trên phạm vi toàn cầu. Câu hỏi đặt ra là: Liệu các biện pháp này có thực sự hiệu quả? Và nếu có, khi nào chúng sẽ bắt đầu phát huy tác dụng? Một trong những chỉ báo đáng tin cậy và rõ ràng nhất chính là sự gia tăng của chỉ số tiền tệ M1 tại Trung Quốc.

Những dấu hiệu ban đầu đang rất đáng khích lệ. Thậm chí trước khi Trung Quốc chính thức công bố các biện pháp kích thích, đường cong lợi suất đã bắt đầu dốc lên, một hiện tượng thường báo hiệu sự tăng trưởng của M1 trong vòng 3 - 6 tháng tiếp theo.

Nền kinh tế Trung Quốc có thể sắp có bước ngoặt với sự tăng trưởng của chỉ số tiền tệ M1

Có thể nhiều người cho rằng việc đặt quá nhiều trọng tâm vào một chỉ số duy nhất là thiếu khôn ngoan. Tuy nhiên, thực tế cho thấy kể từ sau cuộc Đại suy thoái, dòng tiền từ Trung Quốc đã trở thành động lực chủ đạo thúc đẩy thanh khoản toàn cầu. Mặc dù vai trò này có phần suy giảm sau đại dịch do các quốc gia khác áp dụng chính sách tài khóa và tiền tệ chưa từng có tiền lệ, nhưng một sự hồi phục mạnh mẽ trong tăng trưởng tiền tệ của Trung Quốc hiện nay có thể châm ngòi cho làn sóng lạm phát mới tại Mỹ và trên toàn cầu. Điều này có thể dẫn đến việc Fed buộc phải kết thúc sớm chu kỳ cắt giảm lãi suất, đồng thời đẩy lợi suất dài hạn lên mức cao hơn dự kiến.

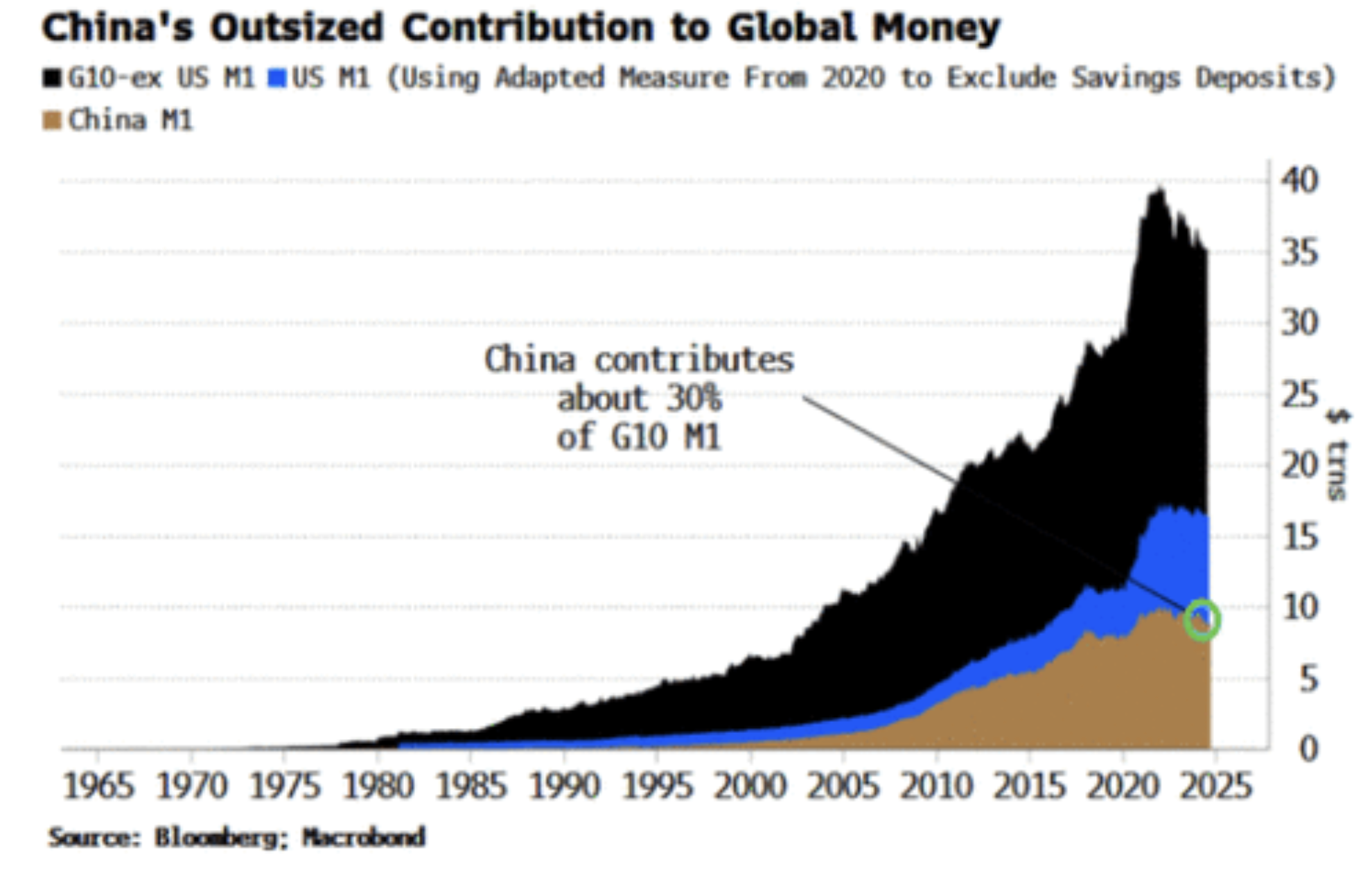

Đồng tiền Trung Quốc đã trở thành một loại tiền tệ mang tầm ảnh hưởng toàn cầu. Biểu đồ dưới đây minh họa thành phần chính đầu tiên của tăng trưởng cung tiền M1 toàn cầu, chiếm tới 60% biến động tổng thể. Trong suốt hai thập kỷ qua, nó gần như đồng bước với M1 của Trung Quốc, tạo nên sự tương phản rõ rệt so với M1 của Hoa Kỳ (được thể hiện ở phần dưới biểu đồ).

Tiền tệ Trung Quốc chính là tiền tệ toàn cầu

Trong thời kỳ đen tối nhất của cuộc khủng hoảng Lehman, tăng trưởng tiền tệ tại Trung Quốc đóng góp tới 70% tăng trưởng tiền tệ toàn cầu, ngăn chặn một cuộc suy thoái toàn cầu khỏi biến thành một thảm họa nghiêm trọng hơn. Xét về mặt quy mô, M1 của Trung Quốc chiếm một tỷ trọng đáng kể, tương đương 30% M1 của nhóm G10 theo giá trị USD, và từng đạt đỉnh 42% vào năm 2018.

Đóng góp vượt trội của Trung Quốc vào dòng tiền toàn cầu

Trong nhiều năm, M1 thực tế của Trung Quốc đã trở thành chỉ báo hàng đầu về tăng trưởng kinh tế. Những nhà đầu tư có lập trường cả bearish lẫn bullish về Trung Quốc thường bị che mắt bởi chính định kiến của mình, do đó bỏ lỡ những bước ngoặt trong nền kinh tế. Phần lớn thời gian, sự tăng giảm của M1 thực tế là dấu hiệu đáng tin cậy cho những biến động chu kỳ trong tăng trưởng.

Chỉ số tiền tệ M1 của Trung Quốc có thể sớm tăng trưởng nếu gói kích thích kinh tế phát huy tác dụng

Như biểu đồ trên cho thấy, tăng trưởng M1 thực tế đã giảm xuống mức thấp kỷ lục, co lại 7.1% so với cùng kỳ năm trước. Với CPI gần như bằng không và điều này không phải do lạm phát cao. Tăng trưởng tiền tệ danh nghĩa đang rất yếu. Những biện pháp kích thích kinh tế lẻ tẻ tại Trung Quốc cho đến nay chưa tạo ra được tác động lâu dài. Lĩnh vực bất động sản vẫn đang gặp khó khăn, chính quyền địa phương mang nợ nần chồng chất, và nhiều ngân hàng cần được bổ sung vốn. Tuy nhiên, những biện pháp gần đây và sắp tới dự kiến sẽ góp phần giải quyết ít nhất một phần những vấn đề này.

Một chỉ dấu quan trọng cho thấy các biện pháp kinh tế đang phát huy hiệu quả sẽ là sự gia tăng của các khoản vay. Điều này dẫn đến việc tăng tiền gửi không kỳ hạn và từ đó làm tăng cung tiền M1. Trong một nền kinh tế được điều hành tập trung như Trung Quốc, các nguồn lực, đặc biệt là tín dụng, không phải lúc nào cũng được phân bổ đến những nơi cần thiết nhất. Do đó, một dấu hiệu rõ ràng cho thấy dòng tín dụng đang lưu thông hiệu quả, nhất là đến khu vực tư nhân đang khao khát vốn, chính là sự tăng trưởng của M1.

Mặc dù có vẻ hơi chuyên sâu, nhưng xét đến tầm quan trọng của những số liệu này, việc đi sâu vào phân tích là điều đáng làm. M1 chủ yếu bao gồm tiền gửi không kỳ hạn - các tài khoản thanh toán hoặc khoản tiền gửi mà ngân hàng tạo ra khi cấp vốn vay. Tại Trung Quốc, sự sụt giảm mạnh trong tăng trưởng M1 gần đây (như đã thấy trong biểu đồ trước) chủ yếu do sự sụt giảm tiền gửi không kỳ hạn của các doanh nghiệp. Điều này tạo nên sự khác biệt so với cách tính M1 của hầu hết các quốc gia khác, nơi tiền gửi không kỳ hạn của hộ gia đình được tính vào M1.

Đầu năm nay, các nhà hoạch định chính sách Trung Quốc đã áp đặt hạn chế đối với việc các ngân hàng tùy ý tăng lãi suất tiền gửi. Hành động này đã thúc đẩy việc chuyển đổi tiền gửi sang dạng có kỳ hạn (thuộc M2) hoặc rút khỏi hệ thống ngân hàng để đầu tư vào các công cụ khác như trái phiếu hoặc sản phẩm quản lý tài sản. Hiện tượng này được ví như việc "vắt kiệt nước" ra khỏi hệ thống tài chính.

Tuy nhiên, như biểu đồ dưới đây minh họa, xu hướng chuyển dịch mạnh mẽ sang tiền gửi có kỳ hạn thực sự bắt đầu sau đại dịch, áp dụng cho cả doanh nghiệp lẫn hộ gia đình. Sự chuyển dịch từ tiền gửi không kỳ hạn sang tiền gửi có kỳ hạn là một dấu hiệu điển hình của tâm lý thận trọng trước rủi ro. Khi nền kinh tế tiếp tục trì trệ, nhu cầu duy trì tiền "sẵn sàng" để chi tiêu và đầu tư giảm sút. Những thay đổi trong quy định đã làm trầm trọng thêm tình trạng suy yếu này, tuy nhiên, đây không phải là nguyên nhân gốc rễ của sự đình trệ trong tăng trưởng M1.

Sự suy giảm của tâm lý e ngại rủi ro sẽ là dấu hiệu cho thấy gói kích thích kinh tế của Trung Quốc đang có hiệu quả

Song song với sự gia tăng của các khoản vay mới, một dấu hiệu quan trọng cho thấy các biện pháp kích thích kinh tế đang phát huy hiệu quả - ít nhất là trong trung hạn - sẽ là sự sụt giảm của tiền gửi có kỳ hạn so với tiền gửi không kỳ hạn, từ đó dẫn đến sự tăng trưởng của cung tiền M1.

Hiện tượng này mang theo những hàm ý sâu sắc đối với nền kinh tế toàn cầu, trong đó nổi bật là vấn đề lạm phát. Lấy Hoa Kỳ làm điểm tham chiếu - mặc dù những lập luận tương tự cũng có thể áp dụng cho lạm phát toàn cầu - chúng ta sẽ xem xét phân tích của Fed San Francisco về chỉ số PCE lõi. Chỉ số này được chia thành hai thành phần: chu kỳ (nhạy cảm cao với chính sách của Fed) và phi chu kỳ.

Điều đáng chú ý là phần lớn sự suy giảm trong PCE lõi được thúc đẩy bởi thành phần phi chu kỳ, trong khi thành phần chu kỳ vẫn duy trì ở mức cao. Thực tế, những biến động của PCE phi chu kỳ có mối tương quan chặt chẽ với chỉ số giá sản xuất (PPI) của Trung Quốc, như được minh họa trong phần trên của biểu đồ dưới đây. Điều này cho thấy rằng công cuộc kiềm chế lạm phát tại Hoa Kỳ phần lớn không phải do nỗ lực của Fed, mà chủ yếu nhờ vào xu hướng giảm phát tại Trung Quốc.

Lạm phát Hoa Kỳ có xu hướng tăng khi các gói kích thích kinh tế của Trung Quốc phát huy tác dụng

Hệ quả của tình hình này là sự phục hồi trong tăng trưởng và lạm phát tại Trung Quốc có thể nhanh chóng tạo ra những tác động đối với Fed. Cơ quan này có thể sớm nhận thấy lạm phát tại Hoa Kỳ bắt đầu tăng tốc trở lại, buộc Fed phải cân nhắc kỹ lưỡng về mức độ cắt giảm lãi suất trong chu kỳ hiện tại, thậm chí có thể phải xem xét việc tăng lãi suất trở lại tại một thời điểm nào đó. Đồng thời, thị trường trái phiếu có thể phải đánh giá lại nhận định hiện tại về tính chất "tạm thời" của lạm phát, và có xu hướng yêu cầu lợi suất cao hơn đối với các khoản nợ dài hạn.

Đáng lưu ý là đã xuất hiện những dấu hiệu cho thấy áp lực lạm phát đang gia tăng tại Trung Quốc. Điển hình là sự tăng vọt của chi phí vận chuyển container tại Thượng Hải - một chỉ báo thường tiên đoán sự gia tăng của chỉ số PPI.

Giá cước vận tải tăng sẽ góp phần tạo áp lực lên chỉ số PPI tại Trung Quốc

Mối quan hệ giữa Hoa Kỳ và Trung Quốc đang trải qua giai đoạn căng thẳng chưa từng có, điều này có thể dẫn đến một hiện tượng đáng chú ý: nguồn thanh khoản mới được tạo ra tại Trung Quốc có xu hướng ít lan tỏa ra thị trường quốc tế hơn trước đây. Trong cuộc trao đổi gần đây với Bloomberg, cựu Tổng thống Trump một lần nữa không ngần ngại bày tỏ niềm tin mãnh liệt vào hiệu quả của chính sách thuế quan, thậm chí ví von nó như "từ ngữ đẹp đẽ nhất". Tuy nhiên, nhìn lại nhiệm kỳ trước của ông, ta có thể nhận thấy rằng những hành động thực tế thường ôn hòa hơn so với những tuyên bố ban đầu đầy gay gắt.

Mặc dù một số đề xuất chính sách mới của ông Trump có vẻ còn quyết liệt hơn, nhưng trong lĩnh vực chính trị, điều cốt yếu là phải tập trung vào những diễn biến thực tế hơn là bị cuốn theo những lời hùng biện mang tính chất tuyên truyền. Thực tế cho thấy, dưới thời chính quyền Đảng Dân chủ, các biện pháp kiểm soát thương mại với Trung Quốc thậm chí còn nghiêm ngặt hơn so với thời kỳ của Trump, bao gồm việc áp đặt lệnh cấm công nghệ và thuế quan nặng đối với xe điện. Tuy nhiên, điều đáng kinh ngạc là bất chấp những rào cản này, kim ngạch thương mại song phương giữa hai cường quốc lại đang có dấu hiệu phục hồi và tăng trưởng.

Mối liên kết thương mại giữa Hoa Kỳ và Trung Quốc đang gia tăng trở lại và đạt quy mô lớn

Dù vậy, ngay cả khi lượng thanh khoản từ Trung Quốc có xu hướng ít rò rỉ ra nước ngoài hơn, với đặc thù tài khoản vốn của nước này vẫn còn khá cởi mở, lượng thanh khoản này vẫn đủ sức tạo ra những tác động đáng kể đến nền kinh tế và thị trường toàn cầu.

Trong giới tài chính, câu châm ngôn "Hãy theo dõi dòng tiền" luôn có giá trị bất biến. Tuy nhiên, trong bối cảnh hiện tại, dòng chảy tiền tệ tại Trung Quốc sẽ mang một ý nghĩa đặc biệt quan trọng đối với các nhà giao dịch và đầu tư, không chỉ tại Hoa Kỳ mà còn trên phạm vi toàn cầu trong vài quý tới.

ZeroHedge