Đừng quá hoảng loạn về lãi suất

Đức Nguyễn

FX Strategist

Sự hoảng loạn lúc này đều tập trung vào một thứ: lãi suất. Các mặt báo nói (đúng) rằng lãi suất đã tăng rất mạnh trong những ngày gần đây. Họ cũng nói (đúng) rằng chứng khoán đang điều chỉnh, do lãi suất tăng (có thể đúng, nhưng không nhất thiết là 100%). Và họ nói (sai) rằng lãi suất cao sẽ làm kinh tế và thị trường chao đảo.

Bối cảnh thị trường

Câu chuyện lúc này khá đơn giản với chu kỳ kinh tế hiện tại: Kinh tế đang tăng trưởng, nên Fed lo lắng hơn về lạm phát thay vì lao động, và muốn tăng lãi suất. Về mặt toán học, lãi suất cao đồng nghĩa với tăng trưởng chậm và định giá chứng khoán thấp.

Nhưng cái ta đang bỏ qua là bối cảnh. Bài viết này sẽ cho thấy tại sao ta không phải lo gì về tăng lãi suất cả.

Dữ liệu đang nói lên điều gì?

Sự hoảng loạn xoay quanh lãi suất dựa trên một số giả định. Trước hết, ta nghĩ rằng tăng lãi suất phản ánh vấn đề liên quan tới thị trường tài chính. Thứ hai, có một suy nghĩ rằng lãi suất hiện tại đang là mức lãi suất chuẩn, và tăng sẽ là một sai lầm. Cả hai giả định này đều sai.

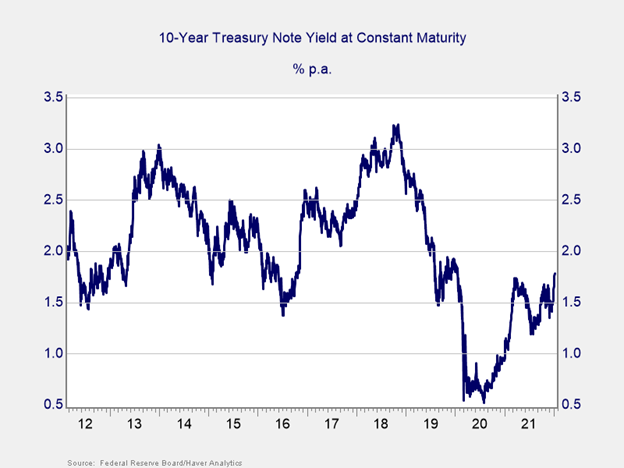

Hãy cùng nhìn vào trái phiếu 10 năm. Lợi suất hiện tại đang ở mức 1.8%, tăng từ 1.5% hồi đầu năm mới. Một mức tăng rất mạnh.

Nhưng nó chẳng là gì so với những gì xảy ra năm 2020 và 2021. Cả 2 lần này đều không làm chệch hướng nền kinh tế. Đợt tăng gần đây chỉ là sự đảo chiều của lợi suất trong thời kỳ đại dịch - với một pha giảm sốc do chính sách tiền tệ siêu nới lỏng.

Nói cách khác, lãi suất chỉ đang về với mức bình thường trong suốt thập kỷ trước.

Nhìn lại các giả định

Với điều đó, hãy cùng đánh giá lại 2 giả định của ta. Đầu tiên, lãi suất tăng là một vấn đề với thị trường tài chính. Trên biểu đồ, vấn đề có lẽ đến từ đại dịch. Dưới góc nhìn kinh tế, vấn đề này đang lắng dần. Đợt lãi suất tăng gần đây là sự hồi phục sau vấn đề, không phải chỉ báo sang vấn đề. Thứ hai, lãi suất hiện tại đang là mức bình thường và phù hợp; nhưng, lại nói về đại dịch, cả 2 điều không đúng.

Nếu 2 giả định của ta sai - và chúng sai thật - thì câu chuyện trên các mặt báo chắc chắn cũng sai.

Logic này cũng sẽ áp dụng được với cả các đợt tăng lãi suất tiếp theo. Nếu lợi suất trái phiếu 10 năm tăng lên 2.5%, đó sẽ là mức trung bình của các năm trước đại dịch. Chỉ khi lợi suất vượt 3% thì ảnh hưởng lên nền kinh tế mới bắt đầu trở nên rõ rệt.

Sự bình thường hóa muộn màng

Nhưng điều đó không có nghĩa là ta không phải đánh đổi gì. Lãi suất cao đang phả hơi nóng lên cổ phiếu tăng trưởng, và ảnh hưởng lên thị trường đang cực kỳ chênh lệch. Mảng nhà ở có thể chậm lại do lãi suất thế chấp tăng, nhưng đây chỉ là điều chỉnh, không phải thay đổi cục bộ. Kinh tế và thị trường sẽ tự thích nghi với thay đổi trong lãi suất. Đây là một quá trình bình thường. Xu hướng hiện tại có vẻ nhanh hơn những gì ta từng thấy, nhưng đó là phản ứng với các yếu tố kinh tế hiện hữu, và do đó, bình thường về mặt bối cảnh.

Nên đừng có hoảng loạn làm gì. Tăng lãi suất là một điều chỉnh cần thiết để ta có thể trở lại bình thường. Đúng là thị trường có chao đảo, và sẽ còn chao đảo nữa, nhưng nó cũng là điều bình thường, không phải là dấu hiệu của một vấn đề lớn hơn.

Investing