Đồng dollar có vẻ đang tạo đáy khi "taper" ngày một đến gần

Ngô Văn Thịnh

Economic Analyst

Đồng đô la sẽ khó có thể giảm thêm kể từ đây khi lợi suất của Hoa Kỳ vẫn ở mức cao so với các đồng tiền khác bất chấp “hỏa lực” khổng lồ từ Fed. Điều đó báo hiệu rủi ro lớn nhất đối với tài sản nói chung đến từ những bất ngờ về dữ liệu, có thể làm sống lại kỳ vọng của nhà đầu tư rằng Chủ tịch Jerome Powell sẽ bắt đầu suy nghĩ về việc giảm QE.

• Thoạt nhìn, đồng đô la có vẻ tăng giá trên cơ sở lịch sử, cho dù chúng ta xem xét Chỉ số Dollar ICE, Chỉ số Giao ngay Dollar Bloomberg hay chỉ số DXY của Fed. Cả ba đều cao hơn ít nhất 20% so với một thập kỷ trước, thời điểm Cục dự trữ liên bang cũng sử dụng QE và đã hạ lãi suất xuống mức sàn.

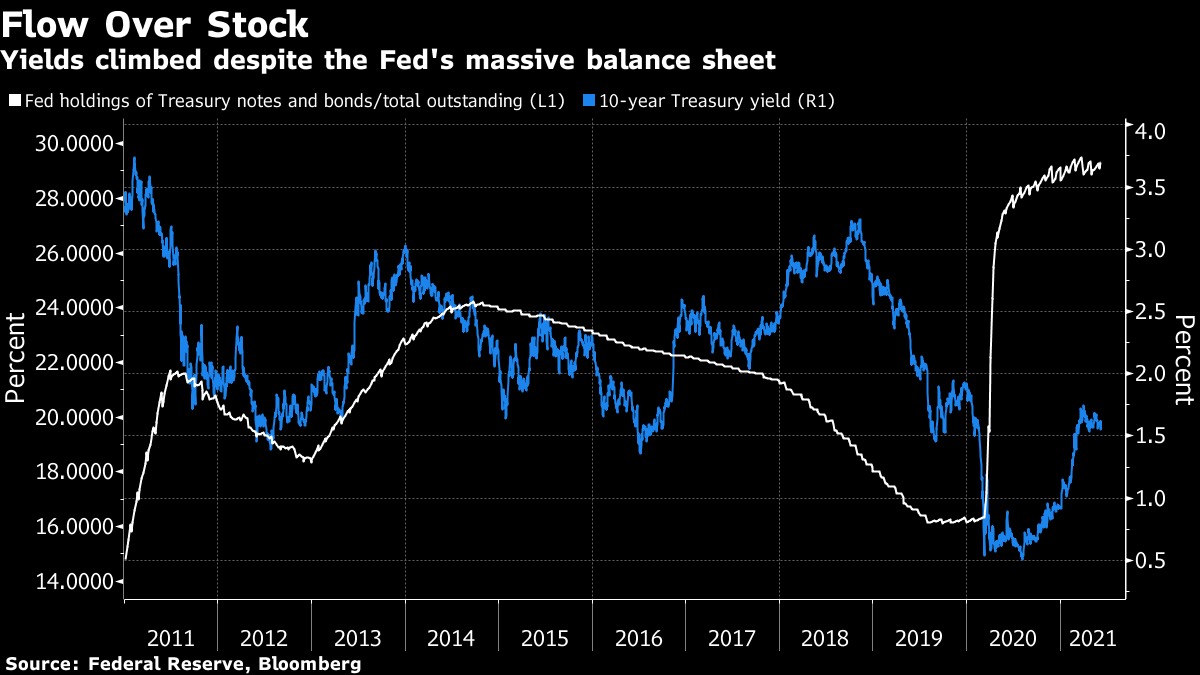

• Với chính sách QE hiện tại, cộng với lo ngại về ngân sách cạn kiệt và thâm hụt tài khoản vãng lai đã khiến các nhà đầu tư đặt cược liên tục vào sự sụt giá của đồng đô la. Thị phần của Fed trên thị trường trái phiếu lớn nhất thế giới đã tăng lên mức cao chưa từng có và nếu bạn đi sâu vào việc nắm giữ trái phiếu kho bạc - không bao gồm tín phiếu, TIPS, nợ của các doanh nghiệp nhà nước - thì con số sẽ trở nên vô cùng kinh ngạc. Vì khả năng kìm hãm lợi suất của Fed đã suy yếu cùng với tốc độ mua tài sản, dòng tiền lúc này có ý nghĩa hơn nhiều so với lượng tài sản đã mua.

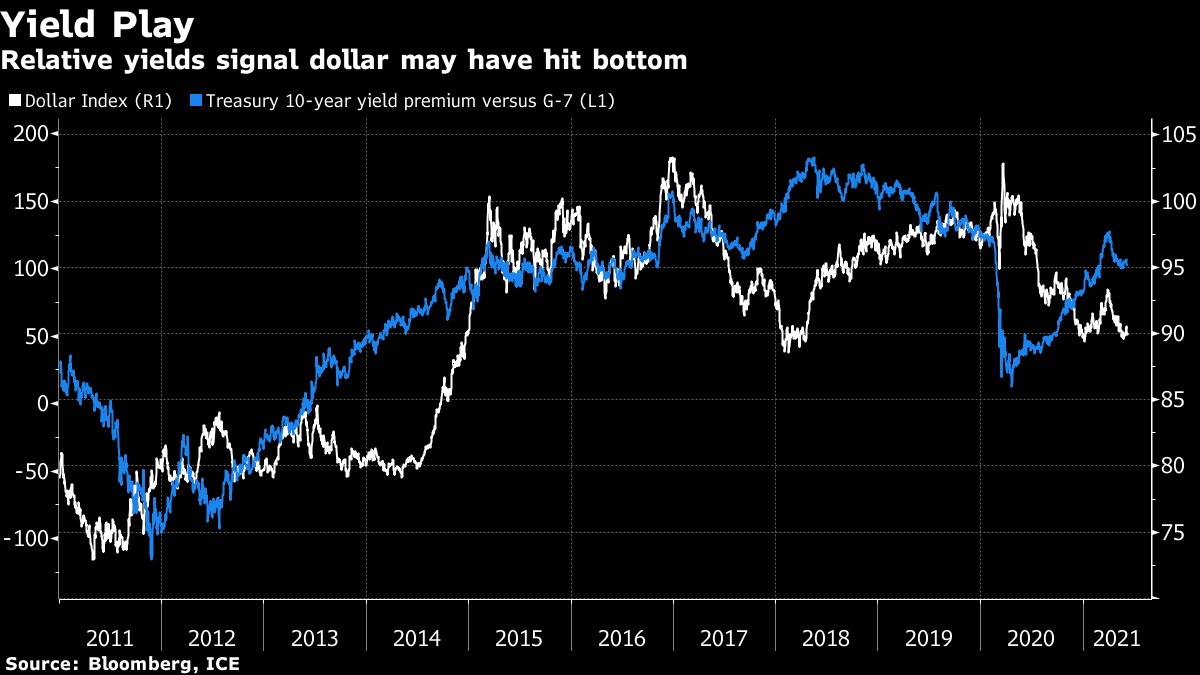

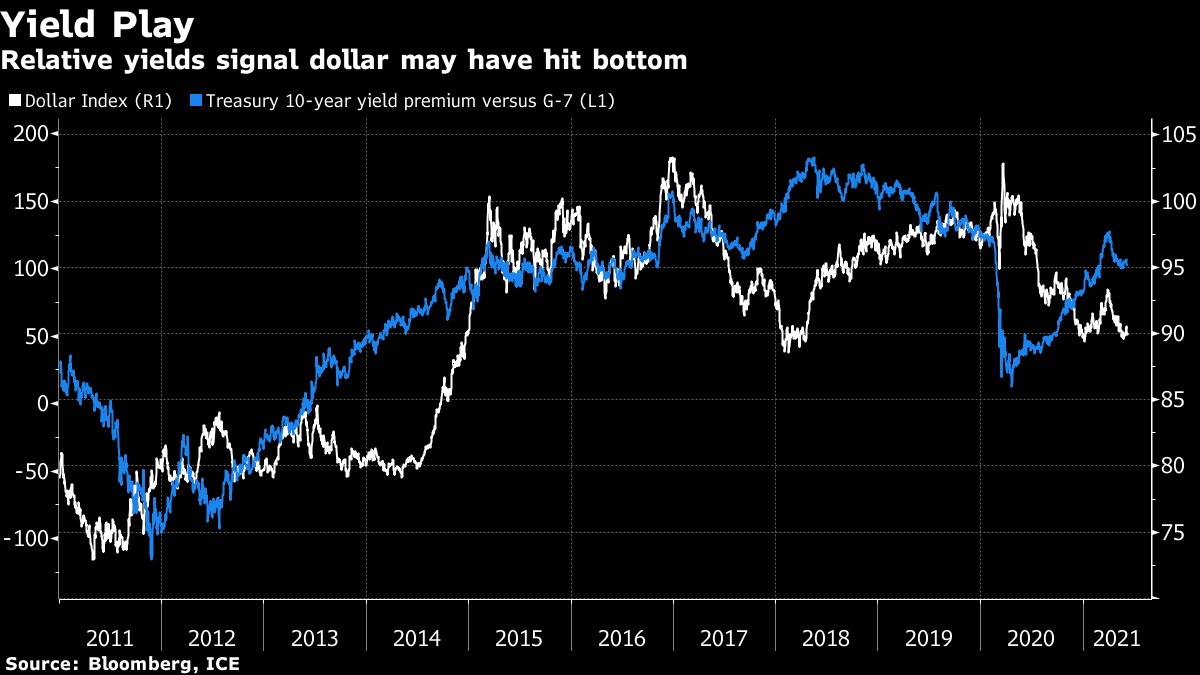

• Vấn đề đối với tất cả những “con gấu” đồng đô la là lợi suất tương đối. Mức chênh lệch lợi suất của trái phiếu kho bạc kỳ hạn 10 năm so với trung bình các TPCP khác trong G-7 đã ổn định ở khoảng 100 điểm cơ bản, một mức phù hợp với sức mạnh đồng đô la được duy trì từ năm 2014 đến năm 2019. Sức mạnh đó và động lực lợi suất tương đối, phần lớn do các chính sách tiền tệ cực kỳ nới lỏng được đưa ra bởi ECB và BOJ, cả hai đều áp dụng lãi suất âm và các chương trình mua trái phiếu vẫn còn hiệu lực.

• Điều đó sẽ khiến lợi suất của Hoa Kỳ khó có thể giảm xuống thấp hơn một cách bền vững so với các nước phát triển giúp hỗ trợ đồng đô la. Các vòng nới lỏng gần đây nhất của Fed đã đẩy đồng dollar giảm đủ sâu - một yếu tố rất cần thiết cho các nền kinh tế trên toàn cầu trong bối cảnh đại dịch.

• Tuy nhiên, đồng đô la đang bật lên do Fed đã chọn cách tránh lãi suất âm và ngầm đặt mục tiêu lợi suất. Kể cả không có các biện pháp đó, mức trần đối với lợi suất JGB 10 năm (điều cũng giúp hạ lợi suất của TPCP Đức) cũng sẽ khiến mức chênh lệch lợi suất với Hoa Kỳ khó có thể xuống dưới 100 bps.

• Sẽ cần đến một loạt báo cáo lạm phát và việc làm yếu kém tại Mỹ để đó này xảy ra, hoặc có lẽ là sự bùng nổ về tăng trưởng của châu Âu. Rủi ro lớn hơn nhiều là CPI mạnh bất ngờ, gây ra một đợt tăng giá mạnh với đồng đô la, thúc đẩy bởi các vị thế short bị siết trạng thái. Bảng lương của thứ Sáu tuần trước có thể đã loại bỏ khả năng lạm phát tuần này gây bất ngờ, nhưng đồng bạc xanh vẫn là điểm yếu lớn nhất đối với các tài sản rủi ro

Garfield Reynolds, Bloomberg