Đâu là lý do khiến Bill Ackman từ bỏ vị thế short trái phiếu khi lợi suất chạm 5%?

Đức Nguyễn

FX Strategist

Một số nhà đầu tư bearish nhất với trái phiếu cho rằng tình trạng hỗn loạn đã đi quá xa.

Nhà đầu tư tỷ phú Bill Ackman đã viết trong một bài đăng trên mạng xã hội hôm thứ Hai rằng ông đã thoát vị thế short trái phiếu chính phủ Mỹ trong bối cảnh rủi ro toàn cầu gia tăng, trong khi Bill Gross, đồng sáng lập của Pacific Investment Management đang mua hợp đồng tương lai lãi suất SOFR, dự báo suy thoái vào cuối năm.

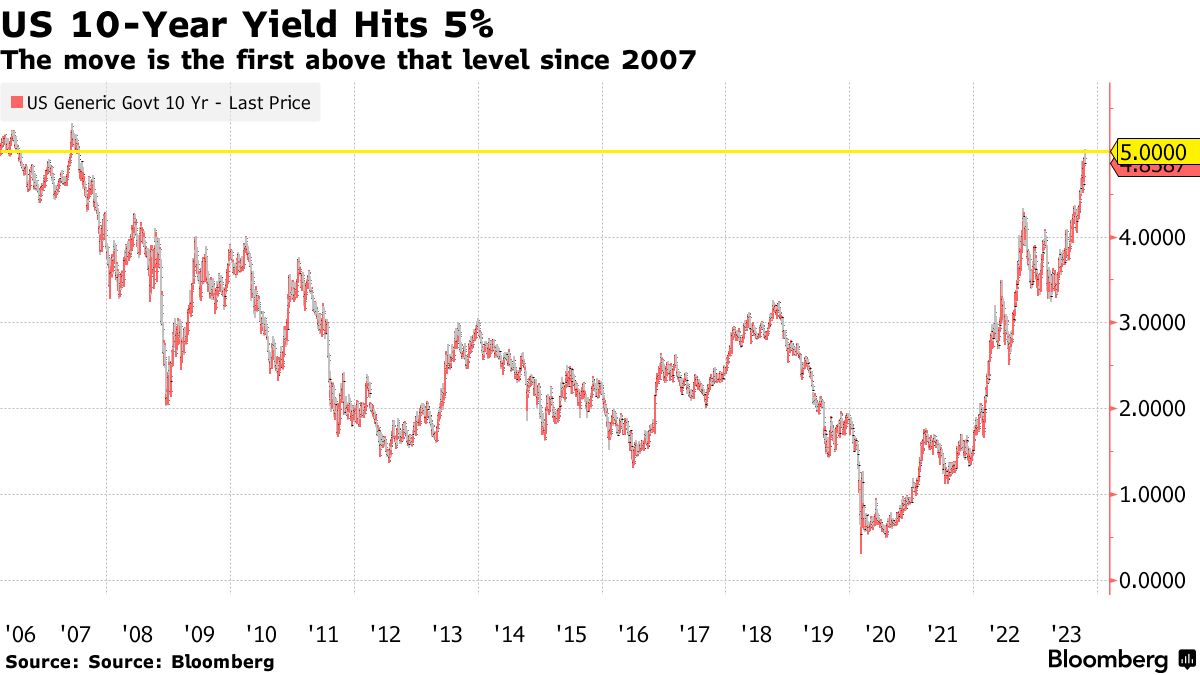

Bình luận của 2 người trùng với thời điểm thị trường biến động mạnh. Lợi suất 30 năm giảm 21 điểm cơ bản sau khi đạt đỉnh 5.18%, trong khi lợi suất 10 năm giảm 19 điểm cơ bản sau khi vượt mức 5% lần đầu tiên sau 16 năm.

Vẫn cần xem xem liệu 2 người bearish nhất với trái phiếu từ bỏ quan điểm có đang khiến thị trường đảo chiều không. Một số người quan sát thị trường cho rằng lợi suất trái phiếu kỳ hạn 10 năm có thể tăng lên mức 6%.

Tuy nhiên, cũng có thể thấy dấu hiệu của sự chuyển hướng trong tâm lý thị trường. Chủ tịch Fed Jerome Powell tuần trước đã báo hiệu rằng lợi suất trái phiếu dài hạn tăng cao làm giảm áp lực thắt chặt chính sách tiền tệ. Đáp lại, open interest hợp đồng tương lai lãi suất đã giảm mạnh khi các trader hạ kỳ vọng vào việc tăng lãi suất tại cuộc họp chính sách tháng 11. Mối lo ngại ngày càng tăng rằng cuộc chiến giữa Israel và Hamas có thể lan rộng khắp khu vực cũng đang thúc đẩy nhu cầu phòng hộ bằng trái phiếu.

Ông Ackman, người sáng lập Pershing Square Capital Management, cho biết trên X: “Có quá nhiều rủi ro trên thế giới để tiếp tục short trái phiếu. Nền kinh tế đang chậm lại nhanh hơn dữ liệu gần đây cho thấy.”

Chiến lược short trái phiếu của ông đã thành công trong những năm gần đây. Chỉ số Chỉ số trái phiếu chính phủ Mỹ Bloomberg đã giảm 4.8% từ đầu năm đến nay, sau khi giảm kỷ lục 17% vào năm 2022. Chỉ số này đang hướng tới năm giảm thứ ba liên tiếp, điều chưa từng xảy ra trong lịch sử.

Theo Jason Draho, trưởng bộ phận phân bổ tài sản thị trường Châu Mỹ tại UBS Global Wealth Management, “thị trường có thể tiếp tục biến động” bởi vì “tương quan giữa tăng trưởng, lãi suất và Fed đang không chắc chắn.”

Ackman tiết lộ vào đầu tháng 8 rằng ông đánh xuống trái phiếu kỳ hạn 30 năm thông qua quyền chọn, vừa là biện pháp phòng hộ rủi ro cho cổ phiếu, vừa là một kèo cược độc lập. Vào thời điểm đó, ông cho biết những thay đổi mang tính cấu trúc, như phi toàn cầu hóa và chuyển đổi năng lượng sẽ gây ra áp lực lạm phát dai dẳng. Ông nói thêm rằng nguồn cung trái phiếu dồi dào để cấp vốn cho thâm hụt ngân sách ngày càng tăng của Mỹ cũng có thể đẩy lợi suất lên cao hơn.

Lợi suất trái phiếu 30 năm đã tăng gần 100 điểm cơ bản kể từ cuối tháng 7.

Sự hoài nghi của ông về sức khỏe nền kinh tế Mỹ trái ngược với dữ liệu kinh tế mạnh mẽ trong những tháng gần đây.

Một mô hình do Fed Atlanta phát triển dự báo nền kinh tế đang tăng trưởng ở mức khoảng 5.4%.

Ông Gross lặp lại lời cảnh báo của Ackman. Ông chỉ ra rằng tình trạng hỗn loạn của các ngân hàng khu vực và các khoản nợ vay mua ô tô quá hạn tăng mạnh cho thấy “một sự chậm lại đáng kể.”

Từng được mệnh danh là “vua trái phiếu”, ông đang mua các hợp đồng tương lai SOFR đáo hạn vào tháng 3/2025, một khoản đặt cược sẽ thành công nếu lợi suất kỳ hạn ngắn giảm. Ông cũng cho biết nhiều phần khác nhau của đường cong lợi suất, như chênh lệch lợi suất 2-10 năm, sẽ chuyển sang dương trước cuối năm.

Gần đây nhất là vào cuối tháng 9, ông Gross cho biết cả trái phiếu và cổ phiếu đều không hấp dẫn vì lạm phát khiến Fed không có nhiều dư địa hạ lãi suất.

Bloomberg