Đâu là điều mà tân Bộ trưởng Tài chính Hoa Kỳ cần ưu tiên?

Trần Quốc Khải

Junior Editor

Bộ trưởng Tài chính Hoa Kỳ thực chất là giám đốc tài chính quốc gia, đồng thời là cố vấn kinh tế chính của Tổng thống. Vai trò của Bộ trưởng bao gồm việc đề xuất và thực hiện chính sách tài khóa, trong đó có việc quản lý nợ công. Với bối cảnh thâm hụt ngân sách hàng nghìn tỷ USD và khoản nợ công hiện tại lên tới 36 nghìn tỷ USD, nhiều người cho rằng nhiệm vụ quan trọng nhất của Bộ trưởng là quản lý khoản nợ khổng lồ này. Tuy nhiên, có một nhiệm vụ khác còn quan trọng hơn: khẳng định rõ ràng rằng việc duy trì đồng USD mạnh vẫn là lợi ích tối cao của Hoa Kỳ.

Đây sẽ là một nhiệm vụ không dễ dàng đối với Scott Bessent, người được Tổng thống đắc cử Donald Trump đề cử làm Bộ trưởng Tài chính. Điều này đặc biệt khó khăn khi Trump thường đưa ra các ý tưởng không chính thống về đồng tiền của Hoa Kỳ. Trong một cuộc phỏng vấn với Bloomberg Businessweek vào tháng 6, Trump cho rằng Hoa Kỳ đang gặp một vấn đề lớn về tiền tệ, đồng thời tuyên bố rằng nhiều nhà sản xuất đã phàn nàn: “Không ai muốn mua sản phẩm của chúng ta vì nó quá đắt”. Ông cũng cáo buộc rằng các quốc gia khác luôn giữ đồng tiền của họ yếu hơn để giành lợi thế trong xuất khẩu.

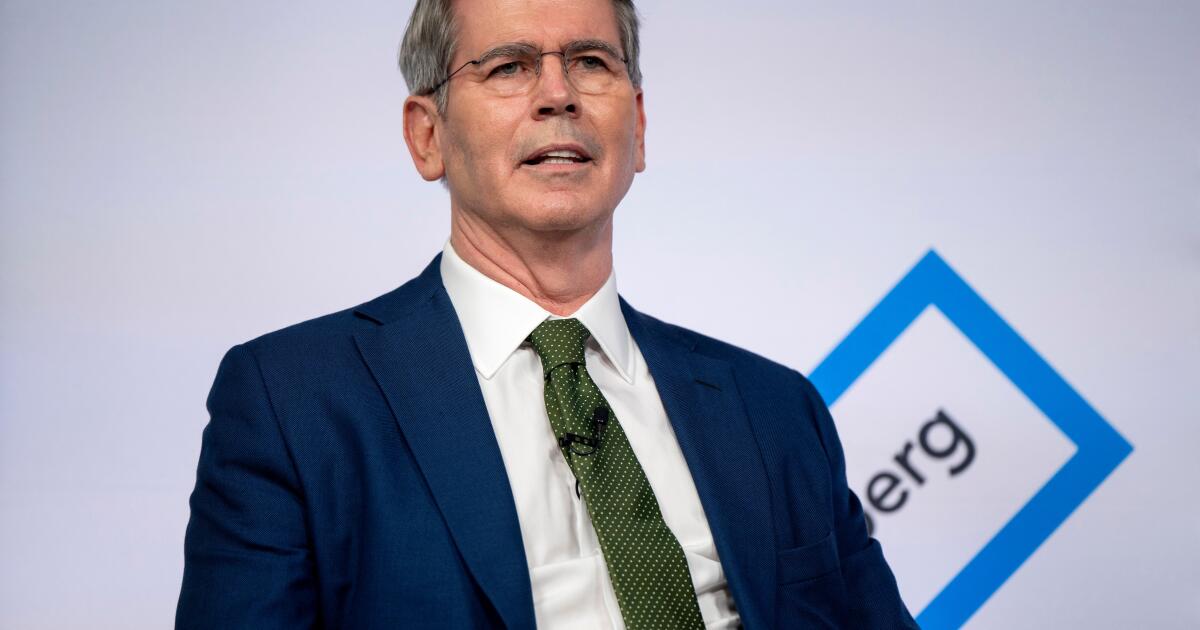

Trump đúng ở điểm rằng đồng USD đang mạnh. Theo Chỉ số DXY Thực Điều chỉnh Thương mại của Cục Dự trữ Liên bang, giá trị đồng USD hiện cao hơn đáng kể so với mức trung bình kể từ khi Tổng thống Richard Nixon chấm dứt chế độ bản vị vàng hơn 50 năm trước. Tuy nhiên, các chính sách của Trump, đặc biệt là việc áp thuế quan, có thể khiến lạm phát tăng nhanh hơn, buộc Fed phải duy trì lãi suất ở mức cao, qua đó càng làm tăng sức mạnh của đồng USD. Các chiến lược gia ngoại hối của Goldman Sachs nhận định: “Chúng tôi không còn kỳ vọng đồng USD giảm giá trong vòng 6 hoặc 12 tháng tới. Đồng USD sẽ tiếp tục mạnh trong thời gian dài hơn.”

Tuy nhiên, Trump lại sai lầm khi cho rằng đồng USD mạnh gây bất lợi cho xuất khẩu. Giá trị hàng hóa và dịch vụ xuất khẩu của Hoa Kỳ đã tăng vọt kể từ khi thế giới bắt đầu hồi phục sau đại dịch vào giữa năm 2022, đạt trung bình khoảng 259 tỷ USD mỗi tháng, cao hơn nhiều so với mức trung bình 212 tỷ USD/tháng vào năm 2018 và 2019 dưới thời Trump.

Một đồng USD mạnh không chỉ phản ánh tỷ giá với các đồng tiền khác mà còn thể hiện niềm tin của các nhà đầu tư nước ngoài vào tính an toàn của nền kinh tế Hoa Kỳ. Đồng USD được coi là một nơi lưu trữ giá trị đáng tin cậy, được bảo vệ bởi nền dân chủ và pháp quyền. Như cựu Bộ trưởng Tài chính Robert Rubin từng nói: “Điều này giúp các điều kiện thương mại của chúng ta tốt hơn, cho phép người tiêu dùng Hoa Kỳ tiêu dùng ít tốn kém hơn.”

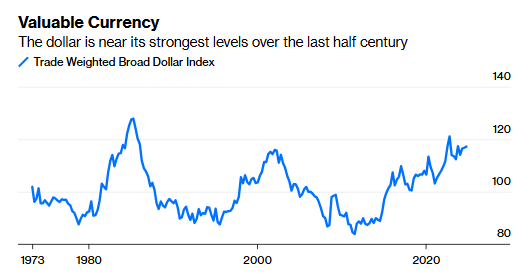

Một chính sách đồng USD mạnh cũng giúp Hoa Kỳ quản lý thâm hụt và nợ công khổng lồ. Theo dữ liệu từ Bộ Tài chính, quy mô nắm giữ TPCP và các chứng khoán liên quan của nhà đầu tư nước ngoài đã vượt mốc 8.5 nghìn tỷ USD vào tháng 8, tăng hơn 40% so với năm 2016. Nếu Hoa Kỳ cố tình làm suy yếu đồng USD, các nhà đầu tư nước ngoài khó có thể tiếp tục đầu tư, vì giá trị tài sản của họ sẽ bị giảm đáng kể.

Tuy nhiên, Hoa Kỳ không thể coi nhu cầu này là điều hiển nhiên. Các đối thủ của Hoa Kỳ đang nỗ lực làm suy yếu vai trò của đồng USD trong hệ thống tài chính toàn cầu, đặc biệt bằng cách giảm phụ thuộc vào đồng tiền này và tăng cường tích lũy vàng. Theo Quỹ Tiền tệ Quốc tế (IMF), tỷ lệ dự trữ toàn cầu bằng đồng USD đã giảm từ 60.1% năm 2022 xuống 58.2% vào năm 2023, mặc dù vẫn cao hơn nhiều so với EUR, đồng tiền dự trữ lớn thứ hai, ở mức 19.8%.

Điều này lý giải tại sao Bessent cần phải chống lại những chính kiến tệ hại nhất của Trump về đồng USD. Hầu hết các chuyên gia kinh tế, học giả và nhà đầu tư đều đồng ý rằng vai trò trung tâm của đồng USD trong hệ thống tài chính toàn cầu mang lại cho Hoa Kỳ đặc quyền vượt trội, cho phép chính phủ tài trợ cho các thâm hụt ngân sách và giữ lãi suất thấp hơn so với mức bình thường. Đặc quyền này chưa bao giờ cần thiết hơn lúc này. Hy vọng rằng Bessent sẽ hiểu rõ điều đó.

Bloomberg