Đà tăng đáng ngại về kỳ vọng lạm phát đang bị che giấu

Nguyễn Mai Vinh

Junior Analyst

Có thể nói rằng loại tài sản tài chính quan trọng bậc nhất là trái phiếu chống lạm phát. Thị trường trái phiếu điều chỉnh lạm phát đặt ra mức giá cơ bản nhất về kinh tế và tài chính: lãi suất thực dài hạn. Bằng cách so sánh lãi suất thực dài hạn với lãi suất danh nghĩa dài hạn, chúng ta cũng có thể rút ra kỳ vọng lạm phát dài hạn. Tuy nhiên, loại tài sản này vẫn chưa nhận được nhiều sự quan tâm.

So với những gã khổng lồ như thị trường chứng khoán Mỹ trị giá 50 nghìn tỷ USD và trái phiếu chính phủ Mỹ 25 nghìn tỷ USD, thị trường trái phiếu chống lạm phát (TIPS) trị giá 1.5 nghìn tỷ USD là rất nhỏ. Một số nền kinh tế thậm chí còn không có thị trường trái phiếu chính phủ bảo vệ nhà đầu tư khỏi lạm phát.

Thật không may, số lượng tương đối ít của thị trường TIPS (cũng như các thị trường liên quan như hợp đồng hoán đổi lạm phát) đã tạo ra một vấn đề. Cụ thể là, hoạt động phòng hộ ngắn hạn làm chệch hướng kỳ vọng về lạm phát. Hiện tại, những sai lệch này đang che đậy xu hướng gia tăng đáng lo ngại về kỳ vọng lạm phát ở cả Mỹ và khu vực Eurozone.

Đà tăng về kỳ vọng lạm phát đang bị che giấu

Bất cứ khi nào lạm phát ngắn hạn tăng cao, chẳng hạn như sau khi giá hàng hóa tăng vọt, các nhà đầu tư chứng khoán và trái phiếu tìm kiếm một biện pháp phòng hộ. Tuy nhiên, một khi lạm phát đảo chiều, làn sóng phòng hộ lạm phát cũng đảo chiều.

Với khoản đầu tư trị giá ít nhất 75 nghìn tỷ USD đổ vào và sau đó được rút ra khỏi thị trường TIPS, dòng vốn phòng hộ này là một thành phần quan trọng, tạo nên sự khác biệt giữa lãi suất danh nghĩa và lãi suất thực xác định kỳ vọng lạm phát.

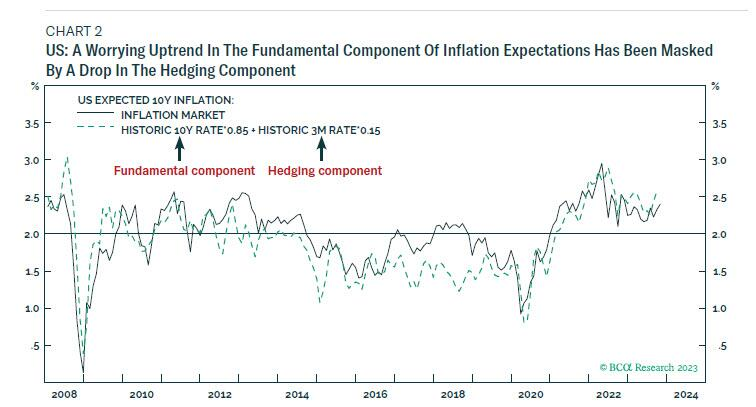

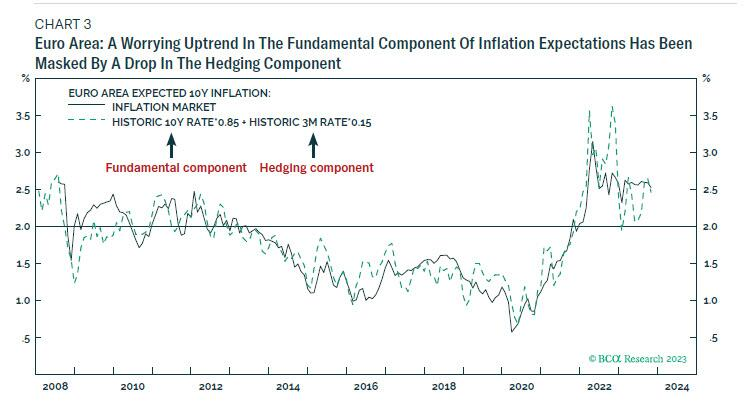

Thành phần phòng hộ này của kỳ vọng lạm phát dài hạn không phản ánh gì hơn ngoài nhu cầu ngắn hạn về các biện pháp phòng hộ lạm phát và bị chi phối bởi lạm phát 3 tháng qua. Tuy nhiên, không ai thực sự tin rằng lạm phát trong 3 tháng là dữ liệu đủ tốt để đánh giá lạm phát dài hạn.

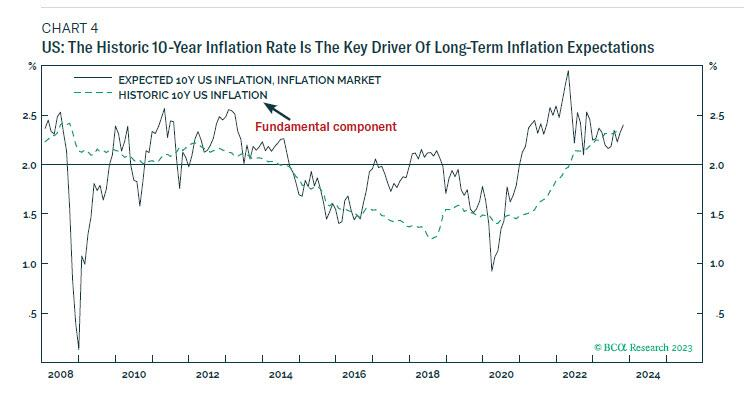

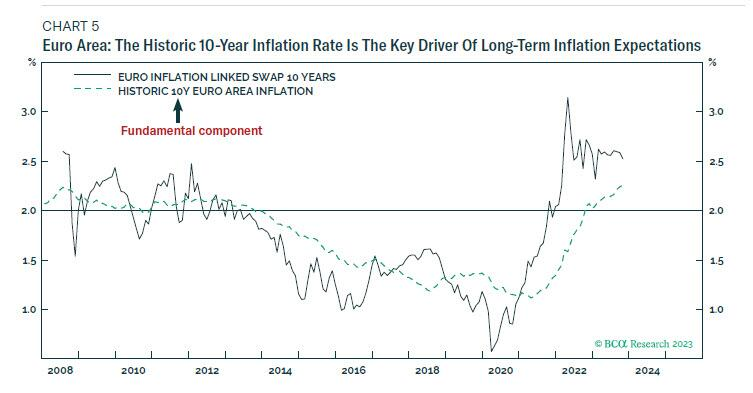

Đúng hơn, mọi người tin rằng lạm phát trong 10 năm quá khứ là chỉ dẫn tốt cho lạm phát trong 10 năm tiếp theo. Phần phân tích cơ bản của kỳ vọng lạm phát dài hạn bị chi phối bởi lạm phát 10 năm. Thành phần này có trọng số lớn hơn với kỳ vọng lạm phát dài hạn, nhưng vì phần phòng hộ đang biến động mạnh hơn, phần này có thể ảnh hưởng mạnh đến kỳ vọng lạm phát dài hạn. Đó chính xác là trường hợp hiện nay.

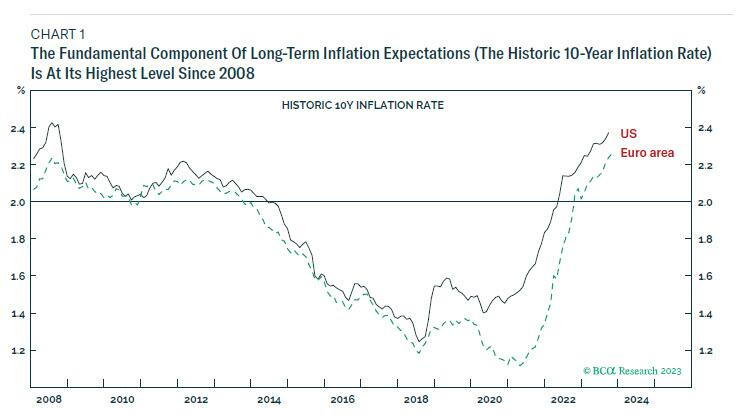

Ở cả Mỹ và khu vực Eurozone, đà tăng đáng lo ngại trong phần phân tích cơ bản của kỳ vọng lạm phát (tỷ lệ lạm phát lịch sử 10 năm) đã bị che lấp bởi đà sụt giảm của thành phần phòng hộ (tỷ lệ lạm phát lịch sử trong 3 tháng).

Đây là một mối lo ngại lớn, bởi vì thành phần phòng hộ cuối cùng sẽ bị mất đi – để lại thành phần cơ bản, tỷ lệ lạm phát lịch sử 10 năm, động lực chính của kỳ vọng lạm phát dài hạn.

Lạm phát giảm đồng nghĩa với suy thoái kinh tế

Ở cả Mỹ và khu vực Eurozone, các thành phần cơ bản của kỳ vọng lạm phát dài hạn hiện đã tăng lên hơn 2% và đạt đỉnh kể từ năm 2008. Kết quả cuối cùng là các NHTW lớn đang tiến gần đến nguy cơ mất kiểm soát kỳ vọng lạm phát dài hạn như những năm 1970.

Nếu các ngân hàng trung ương muốn duy trì mục tiêu lạm phát 2% thì cả Fed và ECB sẽ cần kiềm chế lạm phát dưới 2% trong một thời gian dài. Thật khó để thấy điều này xảy ra nếu không có suy thoái ở Mỹ hoặc châu Âu, hoặc ở cả 2 khu vực.

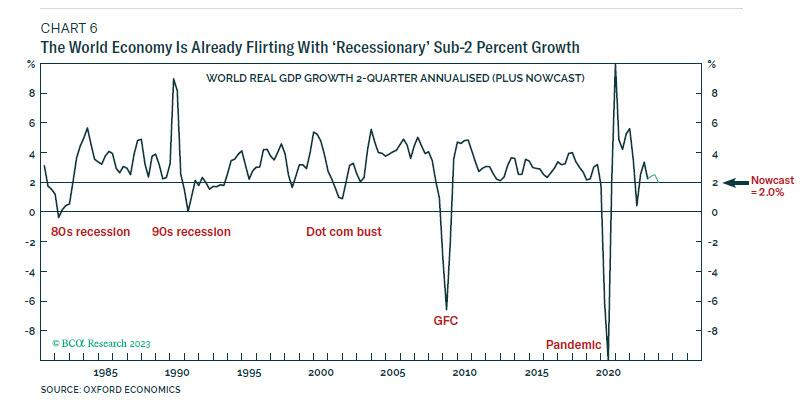

Trong khi đó, nền kinh tế thế giới bắt đầu có dấu hiệu tăng trưởng dưới 2%, ngay cả khi hai ngân hàng trung ương lớn trên thế giới cố gắng khẳng định lại khả năng kiểm soát kỳ vọng lạm phát dài hạn. Do đó, những đợt suy thoái nhẹ ở Mỹ và/hoặc khu vực Eurozone cùng với tình trạng suy thoái kéo dài ở Trung Quốc sẽ khiến tăng trưởng toàn cầu chậm lại xuống dưới 2% trong 6-12 tháng tới.

ZeroHedge