CPI tháng 5 vô cùng quan trọng đối với định hướng chính sách của Fed

Nguyễn Thanh Thùy Dung

Junior Analyst

Dữ liệu lạm phát tháng 5 sẽ cho thấy lạm phát giá tiêu dùng đang chậm lại. Tuy nhiên, câu hỏi đặt ra là liệu sự giảm tốc đó có đủ để thuyết phục các quan chức Cục Dự trữ Liên bang rằng họ có thể ngừng tăng lãi suất hay không.

Chỉ số giá tiêu dùng, được công bố vào tối thứ Ba 13/3, dự kiến sẽ chỉ tăng 0.2% MoM và 4.1% YoY, theo ước tính của Dow Jones. Lạm phát cơ bản, loại trừ giá năng lượng và lương thực, được dự báo sẽ tăng lần lượt 0.4% và 5.3%.

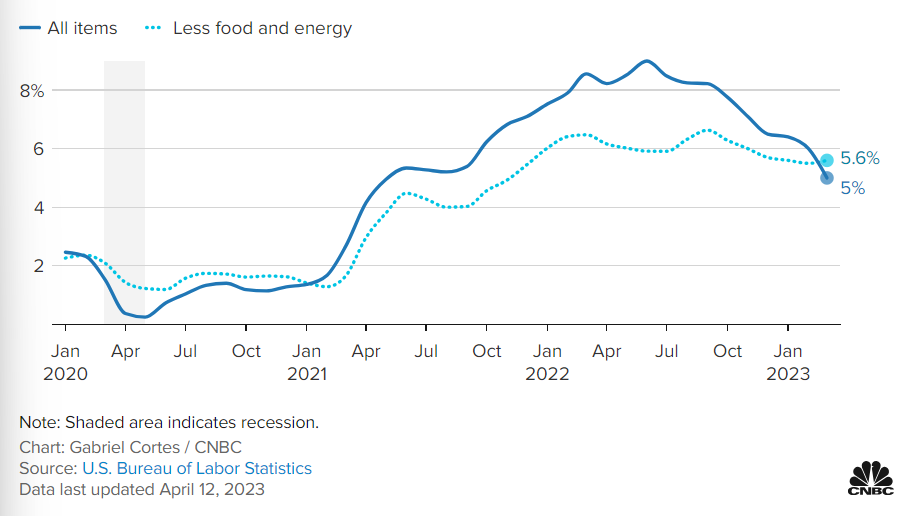

Những con số như vậy có thể củng cố niềm tin của các nhà hoạch định chính sách rằng lạm phát đang đi đúng hướng, sau khi đạt đỉnh trên 9% vào tháng 6/2022.

Mark Zandi, nhà kinh tế trưởng tại Moody's Analytics, cho biết: “Điều đáng khích lệ nhất là tốc độ lạm phát YoY sẽ giảm khá mạnh. Dữ liệu toàn phần sẽ cho thấy lạm phát đang đi đúng hướng”

Lạm phát đã ở ngưỡng rất cao kể từ mùa xuân năm 2021. Các yếu tố liên quan đến đại dịch như chuỗi cung ứng bị tắc nghẽn và nhu cầu vượt trội đối với hàng hóa so với dịch vụ kết hợp với hàng nghìn tỷ USD kích thích tài chính và tiền tệ đã đẩy lạm phát lên mức cao nhất kể từ đầu những năm 1980.

Fed đã bắt đầu 10 lần tăng lãi suất vào tháng 3/2022. Kể từ đó, lạm phát đã giảm dần, nhưng vẫn còn cách xa mục tiêu 2% của ngân hàng trung ương.

Dữ liệu CPI của Mỹ

Báo cáo hôm nay dự kiến sẽ đủ để thuyết phục các nhà hoạch định chính sách của Ủy ban Thị trường mở Liên bang tạm dừng chu kỳ thắt chặt trong tuần này.

Ông Zandi nói: “Dữ liệu lạm phát khiến họ an tâm rằng mọi thứ đang đi đúng hướng, thì Fed mới tạm dừng việc tăng lãi suất lên cao hơn nữa”

Những thông tin cần chú ý

Lạm phát cơ bản có thể sẽ mạnh hơn nhiều so với lạm phát toàn phần, một điều bất thường là lạm phát cơ bản được tính dựa trên ít biến số hơn và đã loại trừ biến động giá thực phẩm và năng lượng - các cấu phần hiện đang có xu hướng nóng hơn.

Các mục khác của báo cáo cần xem xét kỹ lưỡng là giá xe đã qua sử dụng, đã tăng 4.4% MoM vào tháng Tư và dự kiến sẽ cao trở lại vào tháng Năm. Chi phí nhà ở chiếm khoảng 1/3 trọng số CPI, nhưng các quan chức Fed đang kỳ vọng chúng sẽ giảm vào cuối năm nay. Các nhà kinh tế cũng đang dự báo giá vé máy bay và chi phí cho thuê sẽ tăng trở lại vào tháng Năm.

Dean Baker, đồng sáng lập Trung tâm Nghiên cứu Kinh tế và Chính sách, cho biết: “Lạm phát có xu hướng giảm trong năm ngoái. Nếu xu hướng này tiếp tục, Fed có thể tuyên bố chiến thắng và tập trung vào các vấn đề việc làm”.

Mặc dù kỳ vọng của thị trường là Fed tạm dừng trong cuộc họp từ thứ Ba đến thứ Tư, nhưng một đợt tăng lãi suất cuối cùng có khả năng xảy ra vào tháng Bảy trước khi tạm dừng kéo dài (dự đoán sẽ đến đầu năm 2024), theo một đánh giá của CME Group.

Báo cáo CPI, cùng với dữ liệu của một tháng nữa trước cuộc họp ngày 25-26 tháng 7 của Fed, có thể giúp ích rất nhiều trong việc xác định liệu định giá thị trường đúng hay sai hoặc các quan chức quyết định họ còn phải hành động thêm hay không.

Bill English, cựu quan chức Fed, hiện là giáo sư tài chính tại Trường Quản lý Yale, cho biết: “Việc họ có thể hạ cánh nhẹ nhàng hay không phụ thuộc phần lớn vào diễn biến của lạm phát. Nếu lạm phát vẫn mạnh, họ cần tăng lãi suất nhiều hơn. Có thể con đường tạo việc làm và giữ tăng trưởng phù hợp với việc giảm lạm phát xuống 2% trong vài năm không phải là điều mà thị trường mong muốn”.

CNBC