Cơ hội giao dịch tuần tới: Chờ đợi các dữ liệu kinh tế quan trọng

Trần Kiều Oanh

Junior Analyst

Tâm lý risk-on trên thị trường được kích hoạt, các trader quay trở lại đặt cược vào lộ trình tăng lãi suất của Fed trong tuần qua.

S&P 500 kết thúc phiên giao dịch tháng 7, tăng hơn 9% - mức tăng mạnh nhất kể từ cuối năm 2020. Apple và Amazon ghi nhận kết quả doanh thu khả quan lần lượt tăng 3.28% và 10.36%, thúc đẩy chứng khoán Mỹ.

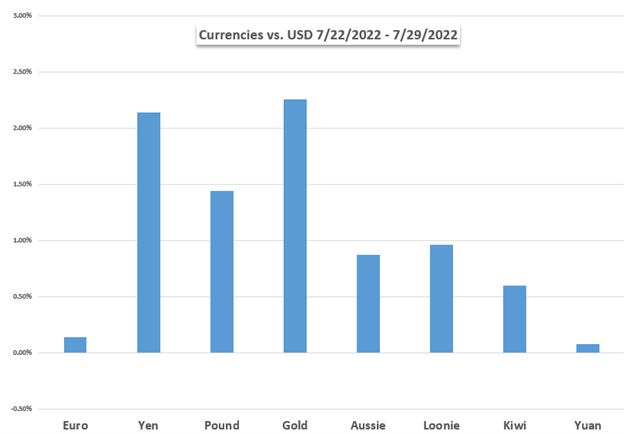

USD suy yếu trên diện rộng, các trader chuyển hướng sang giao dịch trái phiếu, khiến lợi suất Mỹ giảm mạnh. Trader chấp nhận rủi ro bất chấp lạm phát cao ngất ngưởng và suy thoái tăng vọt khiến tình trạng đình lạm đáng báo động. Chỉ số PCE tăng 4.8% y/o/y trong khi tăng trưởng GDP của Mỹ giảm 0.9% q/o/q quý thứ II liên tiếp. Giá vàng hưởng lợi do USD lao dốc, đẩy XAU lên mức cao nhất kể từ ngày 6/7 so với USD.

Tâm lý thị trường đang ở trong thời điểm mong manh do các trader đang tìm kiếm thông tin nhằm xác định xu hướng tăng giá được thấy trong tháng Bảy. Tình hình kinh tế ảm đạm phần nào gây áp lực lên các giao dịch. Chỉ số PMI sản xuất của Hoa Kỳ theo ISM giảm từ 53 xuống 52 trong tháng Bảy. Các công ty trong chỉ số S&P 500 dự kiến công bố báo cáo thu nhập gây thất vọng trong tuần này.

AUD tiếp tục tăng, chờ đợi quyết định lãi suất từ RBA. Ngân hàng Dự trữ Úc nỗ lực giải quyết lạm phát bằng cách thắt chặt mạnh tay chính sách tiền tệ. Điều này có thể thúc đẩy AUD/USD đặc biệt trong bối cảnh thị trường dự đoán RBA sẽ tăng thêm 50bps lãi suất vào thứ Ba tới.

New Zealand công bố báo cáo việc làm quý II, tỷ lệ thất nghiệp giảm xuống mức 3.1%. NZD/USD tăng hơn 0.5% trong tuần trước. BoE dự kiến tăng 25bps vào cuộc họp chính sách tới, gây áp lực lên đồng GBP. GBP/USD tăng thêm 1.5% trong tuần trước. Tiêu điểm kinh tế tuần này bao gồm dữ liệu việc làm tháng 7 của Canada và báo cáo bảng lương phi nông nghiệp (NFP) của Mỹ. Giới đầu tư theo dõi kĩ lưỡng dữ liệu NFP nhằm đưa ra quyết định đặt cược lãi suất Fed phù hợp.

HIỆU SUẤT HÀNG TUẦN CỦA ĐÔ LA MỸ VỚI TIỀN TỆ VÀ VÀNG

Dailyfx