Các trader chuẩn bị tinh thần cho một cú sốc nữa từ BoJ

Lê Nhật Thanh

Junior Analyst

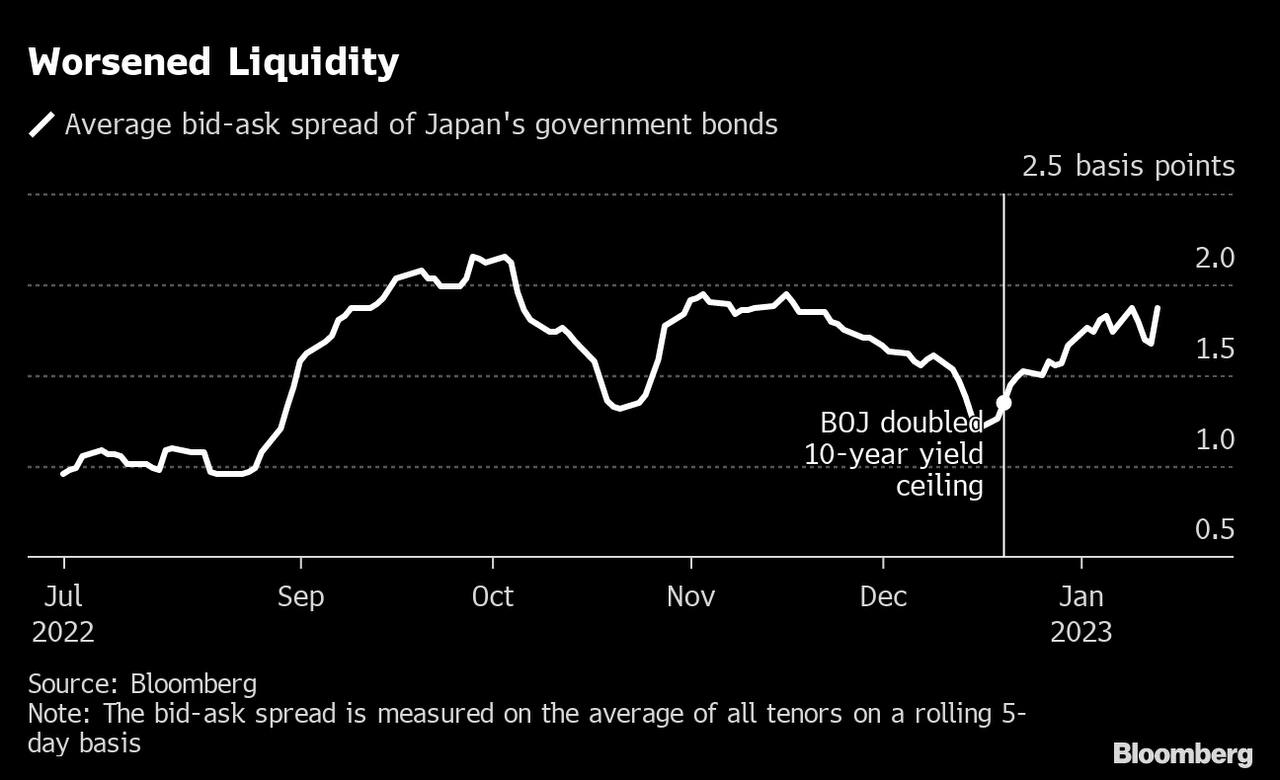

Cú sốc tháng 12 đã khiến nhận định của các nhà đầu tư đi chệch hướng. Thanh khoản của thị trường trái phiếu đã trở nên tồi tệ hơn kể từ khi chính sách kiểm soát đường cong lợi suất được điều chỉnh.

Các nhà đầu tư đang cảnh giác cao độ với những điều chỉnh chính sách tiếp theo từ Ngân hàng Trung ương Nhật Bản trong tuần này, sau khi quyết định tăng trần lợi suất gây sốc vào tháng 12 không giúp thanh khoản thị trường trở nên tốt hơn.

Mặc dù hầu hết tất cả các nhà kinh tế được khảo sát đều mong đợi không có thay đổi nào trong cuộc họp kéo dài hai ngày kết thúc vào thứ Tư, áp lực thị trường lên chính sách kích thích của BoJ đã gia tăng kể từ những nỗ lực nhằm giảm bớt tác dụng phụ của chính sách vào tháng trước.

Tiếp tục nâng trần giao dịch lợi suất trái phiếu kỳ hạn 10 năm tăng được coi là hành động có khả năng xảy ra nhất, nếu BOJ hành động, do ngân hàng này gần đây nhấn mạnh vào việc cải thiện hoạt động của thị trường trái phiếu.

Nhưng các chiến lược gia cho rằng ngay cả điều đó cũng có thể là không đủ để ngăn chặn những căng thẳng trong chính sách và tác dụng phụ của nó trong những tháng tới, khi những đồn đoán về việc thay đổi chính sách dưới thời nhà lãnh đạo mới ngày càng gia tăng. Thống đốc Haruhiko Kuroda sẽ hết nhiệm kỳ vào tháng 4, với chính sách kích thích kéo dài hàng thập kỷ của mình bị đặt rất nhiều dấu hỏi khi lạm phát đạt đỉnh trong 4 thập kỷ.

“Chiếc hộp của Pandora đã được mở và sẽ rất khó để kiềm chế nó vào thời điểm mà bối cảnh toàn cầu đã thay đổi đáng kể trên một số mặt,” các chiến lược gia của TD Securities bao gồm Mazen Issa và Priya Misra đã viết trong một ghi chú gần đây. “Chúng tôi nghĩ rằng các thị trường nên chuẩn bị sẵn sàng cho mức trần lợi suất 1% cho trái phiếu kỳ hạn 10 năm vào thời điểm Kuroda rời đi.”

Các nhà đầu tư đang cố gắng đánh giá khi nào cuộc thử nghiệm chính sách tiền tệ cực kỳ nới lỏng táo bạo nhất thế giới sẽ kết thúc, sự thay đổi có thể có tác động vượt xa biên giới Nhật Bản.

Đó là một lối thoát nhằm tháo gỡ nút thắt Gordian giữa lãi suất ngắn hạn âm, trần lợi suất 10 năm và việc mua lượng lớn tài sản mà không ảnh hưởng đến thị trường. Chi phí đi vay cao hơn cũng sẽ ảnh hưởng đến khả năng cấp vốn của chính phủ đối với gánh nặng nợ công lớn nhất thế giới trong số các nước phát triển, cũng như việc nước này tăng cường chi tiêu quốc phòng.

“Để đẩy lùi áp lực thị trường hướng tới một động thái bình thường hóa chính sách, chúng tôi nghĩ rằng BOJ có thể thông báo rằng họ sẽ cẩn thận theo dõi tỷ giá hối đoái trong một chiến thuật kích thích mới.” — Yuki Masujima, chuyên gia kinh tế Bloomberg cho biết.

Kuroda đã che mắt các nhà giao dịch vào ngày 20 tháng 12 bằng cách tăng gấp đôi trần lợi suất trái phiếu. Nhưng nếu giải quyết các vấn đề thanh khoản ở thị trường địa phương là mục tiêu, thì cho đến nay hành động này đã có tác dụng ngược lại. Chênh lệch giá mua-bán trái phiếu chính phủ, một thước đo thanh khoản, đã mở rộng kể từ khi lợi suất leo lên mức trần mới. BOJ đã phải một lần nữa tăng cường mua nợ để bảo vệ mức trần.

Ngân hàng trung ương đã chi gần 10 nghìn tỷ yên (78 tỷ USD) để bảo vệ chính sách kích thích của mình trong hai ngày cuối tuần trước, khi lợi suất 10 năm duy trì trên mức trần 0.5% trong hầu hết ngày thứ Sáu, mặc dù lợi suất toàn cầu giảm. BOJ đã thông báo sẽ can thiệp vào thị trường một lần nữa vào thứ Hai.

Sự sai lệch có thể nhìn thấy trong đường cong lợi suất Nhật Bản vẫn chưa biến mất, với lợi suất trái phiếu 8 và 9 năm vẫn cao hơn trái phiếu 10 năm. Các quan chức sẽ xem xét tác dụng phụ của chính sách của họ tại cuộc họp tháng này và sẽ điều chỉnh thêm nếu cần thiết, báo Yomiuri đưa tin vào tuần trước.

Eiji Dohke, người đứng đầu bộ phận trái phiếu tại SBI Securities Co. ở Tokyo, cho biết: “Hoạt động của thị trường đang ngày càng xấu đi do BOJ tăng cường mua trái phiếu. Tuy nhiên, nếu BOJ ngừng mua, nó sẽ gợi lại những ký ức về việc Ngân hàng Dự trữ Úc đột ngột kết thúc mục tiêu lợi suất, làm tăng thêm suy đoán về các điều chỉnh chính sách của BOJ.”

Bên ngoài thị trường trái phiếu, có thể có những lý do khác để BOJ xem xét lại chính sách nới lỏng của mình.

Nhật Bản đang trải qua thời kỳ lạm phát cao nhất trong nhiều thập kỷ với tốc độ tăng giá ở Tokyo - một chỉ số hàng đầu của quốc gia, ở mức 4%, gấp đôi mục tiêu của ngân hàng trung ương.

Ngay cả khi lạm phát cao hơn mục tiêu, Kuroda vẫn nhấn mạnh rằng các biện pháp kích thích phải được duy trì. BOJ dự kiến mức tăng giá do chi phí đẩy sẽ giảm xuống dưới mức mục tiêu trong năm bắt đầu từ tháng 4, đồng thời cho biết tăng trưởng tiền lương bền vững phải là dấu hiệu đầu tiên xuất hiện để đảm bảo mức lạm phát cuối cùng - kéo dài hàng thập kỷ của Kuroda - đã xuất hiện.

Những người theo dõi BOJ sẽ theo dõi chặt chẽ kết quả sơ bộ của các cuộc đàm phán tiền lương mùa xuân hàng năm, thường được công bố vào khoảng giữa tháng Ba.

Công ty Bảo hiểm Nhân thọ Nippon và Công ty TNHH Suntory Holdings Ltd. nằm trong số các blue-chip của Nhật Bản đã đánh dấu kế hoạch tăng lương cao hơn mức lạm phát. Tuần trước, chủ sở hữu thương hiệu quần áo Uniqlo, Fast Retailing Co., cho biết họ sẽ tăng lương hàng năm cho nhân viên toàn thời gian tại Nhật Bản lên tới 40%.

Rie Nishihara, người đứng đầu bộ phận cổ phiếu Nhật Bản tại JPMorgan Chase & Co. và từng là nhà phân tích tại BOJ, cho biết: “Fast Retailing là một trong những công ty đi đầu trong việc chuyển đổi Nhật Bản từ nền kinh tế giảm phát sang nền kinh tế lạm phát vừa phải.

Bà nói thêm, nếu kết quả của các cuộc đàm phán tiền lương mùa xuân tỏ ra khả quan và lạm phát vẫn ở mức cao, thì việc hoạch định chính sách của BOJ có thể trở nên linh hoạt hơn dưới thời một thống đốc mới.

Tuy nhiên, giống như kết quả thăm dò không thấy có thay đổi nào trong tuần này từ 42 nhà kinh tế, một số chiến lược gia tin rằng ngân hàng trung ương sẽ không hành động nữa cho đến khi có sự rõ ràng hơn về ban lãnh đạo mới.

Đối với Goldman Sachs, khả năng suy thoái kinh tế toàn cầu và suy thoái kinh tế ở Nhật Bản, cũng như nguy cơ lãi suất cao hơn khi ngày càng nhiều công ty vừa và nhỏ đang mắc nợ cũng có thể khiến ngân hàng trung ương phải xem xét.

“Quyết định tháng 12 đã làm tầm nhìn về triển vọng chính sách tiền tệ mờ đi, và do đó gia tăng nguy cơ rằng BOJ có thể phải đột ngột từ bỏ YCC nếu việc bảo vệ nó là không bền vững,” một nhóm bao gồm Allison Nathan đã viết vào đầu tháng này.

Tuy nhiên, nhóm dự đoán các cuộc đầu cơ nhằm vào khuôn khổ của BOJ sẽ giảm bớt trong năm 2023 khi Fed ngừng tăng lãi suất và khi lạm phát Nhật Bản chậm lại.

Hideo Hayakawa, cựu thống đốc BOJ, đưa ra một lý do khác giải thích tại sao BOJ sẽ giữ nguyên khung lãi suất trong tuần này. Anh ấy nói rằng một động thái khác bây giờ sẽ là quá “đáng xấu hổ” vì nó cho thấy mọi thứ đã không đủ được thực hiện vào tháng 12.

Trên thị trường phái sinh, các nhà giao dịch vẫn đang đặt cược rằng ngân hàng trung ương sẽ thay đổi. Lãi suất hoán đổi 10 năm, phổ biến trong các quỹ quốc tế, đã đạt 1% vào tuần trước, vượt xa mức trần 0.5% của BOJ đối với trái phiếu chuẩn.

Shinji Hiramatsu, tổng giám đốc của Sompo Asset Management Co. cho biết: “Chúng tôi đang dự đoán lợi suất có thể tăng lên. Tôi nghĩ rằng khả năng thay đổi chính sách trong tháng này là thấp, nhưng chúng tôi không thể loại trừ hoàn toàn”.

Bloomberg