Các quỹ phòng hộ bán phá giá số lượng cổ phiếu công nghệ kỷ lục cho các nhà đầu tư nhỏ lẻ

Trần Phương Thảo

Junior Analyst

Người ta nghĩ rằng cả các quỹ phòng hộ và các nhà đầu tư nhỏ lẻ đều đang tranh nhau mua cổ phiếu công nghệ. Tuy nhiên, đây chỉ là một nửa sự thật

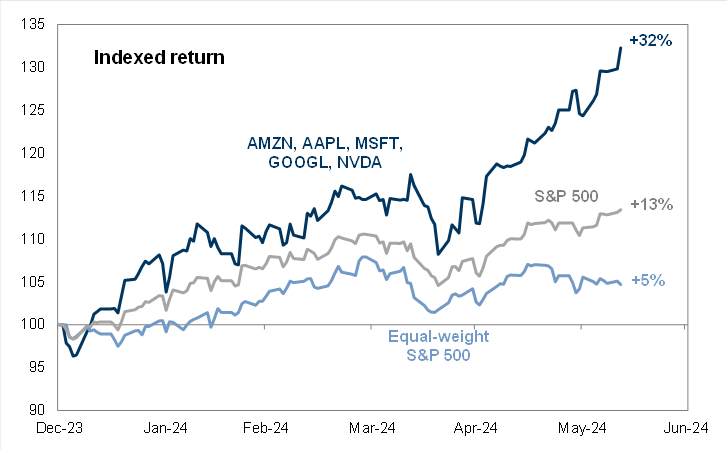

Như Goldman đã quan sát hai tuần trước, cổ phiếu của năm tên tuổi lớn nhất hiện đang thay phiên nhau đạt tới mức cao nhất mọi thời đại. Amazon vừa đạt mức vốn hóa kỷ lục trên 2 nghìn tỷ USD khi Nvidia có pha điều chỉnh.

Cổ phiếu công nghệ đua nhau lập đỉnh

Điều này làm người ta nghĩ rằng cả các quỹ phòng hộ và các nhà đầu tư nhỏ lẻ đều đang tranh nhau mua cổ phiếu công nghệ. Tuy nhiên, đây chỉ là một nửa sự thật

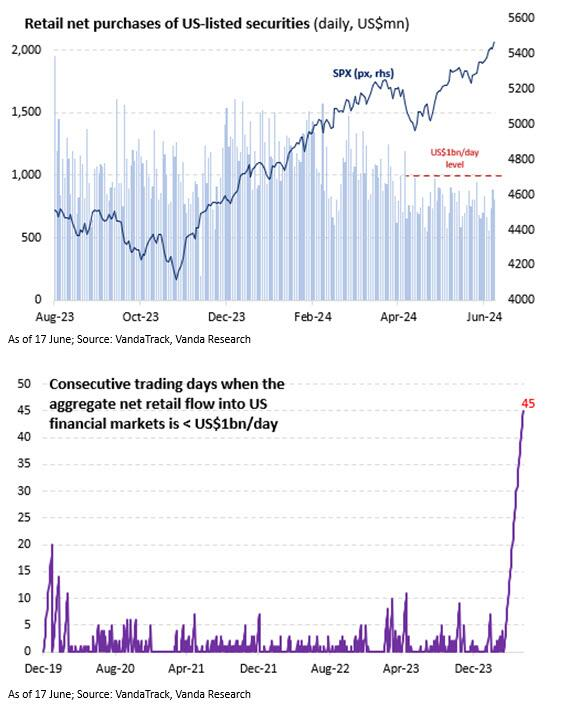

Vanda Research viết trong báo cáo thị trường mới nhất của mình, quý hai đã được đánh dấu bằng sự tạm lắng kéo dài và trầm trọng trong hoạt động giao dịch nhỏ lẻ: "Hoạt động mua cổ phiếu yếu kém của các nhỏ lẻ tại thị trường Mỹ gần đây là một vấn đề khó hiểu."

Theo Vanda, tổng lượng mua ròng cổ phiếu và quỹ ETF vẫn yếu vào thời điểm này trong năm. Tuy nhiên, điểm đáng chú ý là lượng mua ròng hàng ngày đối với chứng khoán niêm yết tại Hoa Kỳ hiện không vượt qua ngưỡng 1 tỷ USD trong 45 ngày giao dịch liên tiếp, chuỗi dài nhất trong kỷ nguyên hậu đại dịch.

Lượng mua ròng chứng khoán Mỹ hiện không quá 1 tỷ USD

Tuy nhiên, trong bối cảnh lượng mua cổ phiếu ảm đạm, các dấu hiệu đặc trưng của việc thiếu các nhà đầu tư nhỏ lẻ lại không xuất hiện. Việc mua các quỹ ETF dài hạn có đòn bẩy tiếp tục không suy giảm trong khi thiếu hoạt động bán thanh lý. Đồng thời, hầu hết các thước đo tâm lý tập trung vào thị trường đều chỉ ra mức độ lạc quan trên mức trung bình.

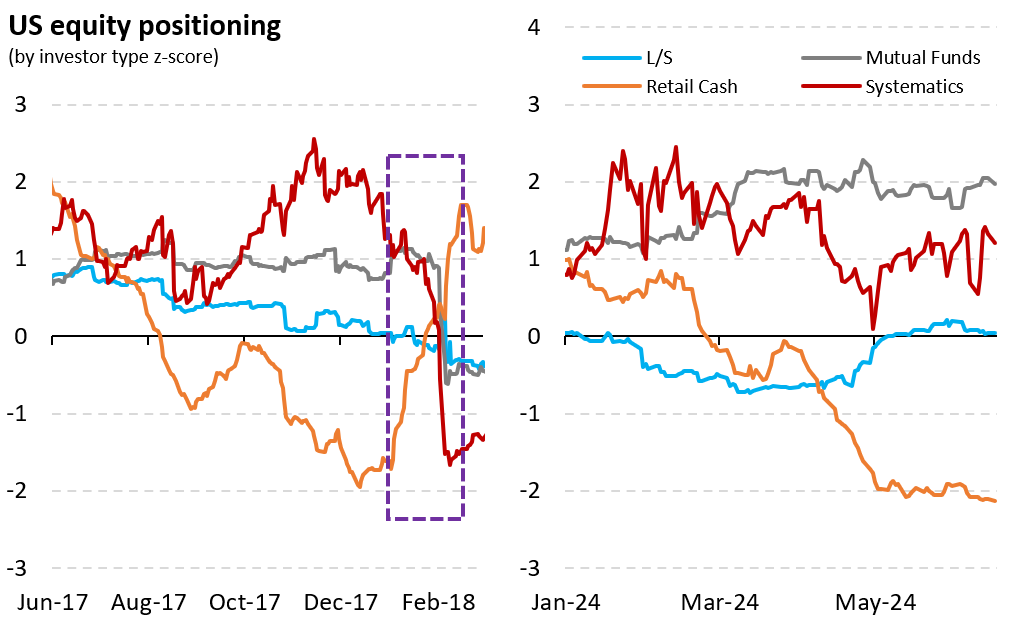

Theo Vanda, lần cuối cùng chúng ta chứng kiến lượng mua cổ phiếu thấp là vào nửa cuối năm 2017. Mặc dù các điều kiện vĩ mô ngày nay rất khác nhau nhưng từ góc độ thị trường, vẫn có một số điểm tương đồng. Cổ phiếu cũng tăng mạnh trong năm 2017. Trong khi các nhà giao dịch nhỏ lẻ giảm tham gia vào thị trường Hoa Kỳ trong khoảng thời gian sáu tháng, thì các tổ chức đã thúc đẩy đà tăng của cổ phiếu. Cuối cùng, điều thu hút các nhà đầu tư nhỏ lẻ quay trở lại là việc chuyển giao 'quyền sở hữu cổ phiếu' từ các nhà đầu tư tổ chức.

Vanda gợi ý rằng điều tương tự cũng có thể xảy ra trong năm nay. Quý mới và mùa báo cáo thu nhập sắp tới của Hoa Kỳ là những chất xúc tác có khả năng khơi dậy sự thay đổi như vậy. Các quỹ phòng hộ đang tập trung sâu sắc vào câu chuyện tăng trưởng thu nhập và do đó, bất kỳ dấu hiệu suy yếu nào cũng có thể tạo cơ hội cho các nhà đầu tư nhỏ lẻ mua lại cổ phiếu từ nhóm nhà đầu tư tổ chức này.

Lượng nắm giữ cổ phiếu Mỹ tại thời điểm hiện tại

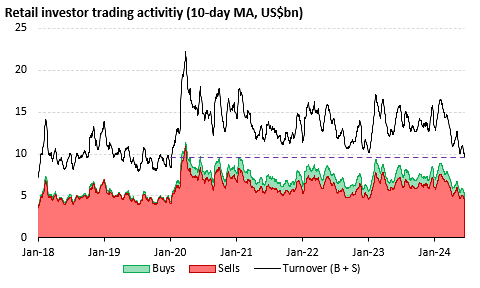

Sự sụt giảm trong hoạt động nhỏ lẻ của các quỹ phòng hộ cũng đã để lại dấu ấn trên tổng doanh thu, hiện đã giảm xuống mức trước Covid. Doanh thu nhỏ lẻ đã giảm xuống dưới mức 10 tỷ USD lần đầu tiên kể từ ngày 10 tháng 1 năm 2020. Đây có phải là một dấu hiệu đáng lo ngại? Vanda cho rằng thật khó để nói. Doanh thu nhỏ lẻ đã vài lần suy yếu mạnh trong thời kỳ hậu Covid, nhưng cuối cùng đã phục hồi nhanh chóng cùng với dòng vốn ròng được đổ vào mạnh. Một lần nữa, vấn đề cuối cùng sẽ phụ thuộc vào việc liệu các nhà giao dịch nhỏ lẻ có nhìn thấy đủ cơ hội hấp dẫn phía trước hay không?

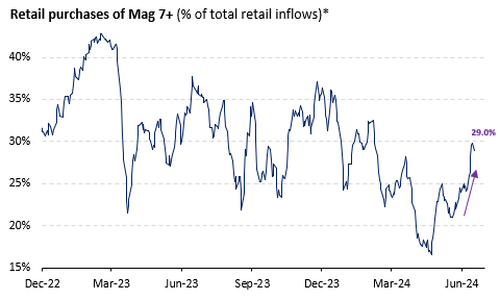

Hoạt động của các nhà giao dịch nhỏ lẻ trong 10 ngày qua

Mặc dù đúng là tổng phạm vi của dòng giao dịch nhỏ lẻ đang giảm nhanh chóng, nhưng điều đó lại một lần nữa có lợi cho các cổ phiếu Mag 7. Và với sự giảm tốc của dòng tiền tổng thể, Vanda chỉ ra rằng điều đó có nghĩa là sự gia tăng trong hoạt động mua cổ phiếu Mag 7 rất có thể là kết quả của sự sụt giảm trong hoạt động mua các cổ phiếu khác, chứ không phải là sự gia tăng (ròng) trong hoạt động mua cổ phiếu các tên tuổi công nghệ vốn hóa lớn này.

Hoạt động mua cổ phiếu Mag 7 tăng

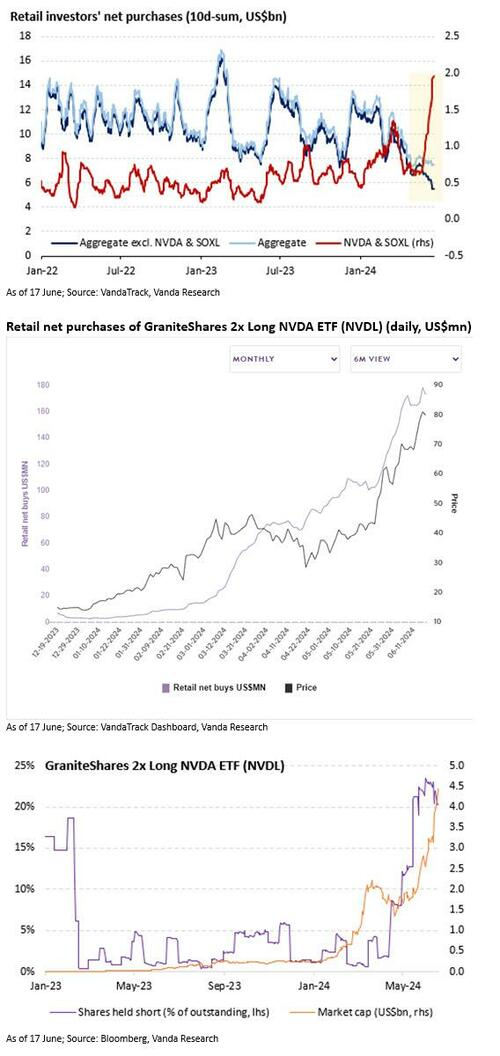

Xem xét kỹ hơn nữa về hoạt động mua cổ phiếu, chúng tôi nhận thấy rằng các nhà giao dịch nhỏ lẻ đang hướng lượng vốn lớn hơn vào các cổ phiếu bán dẫn – chủ yếu là NVDA & SOXL. Hơn nữa, các nhà đầu tư nhỏ lẻ tiếp tục theo đuổi các khoản đặt cược mua có đòn bẩy vào NVDA thông qua quỹ ETF NVDL. Quỹ ETF này hiện đã đạt hơn 4 tỷ USD vốn hóa thị trường - tức là gần bằng 1/3 quy mô của SOXL - chỉ trong hơn sáu tháng.

Các nhà đầu tư nhỏ lẻ tăng mua cổ phiếu bán dẫn

Vanda không ngạc nhiên khi thấy các nhà giao dịch nhỏ lẻ tiếp tục đổ xô vào nhóm cổ phiếu công nghệ vốn hóa lớn này.

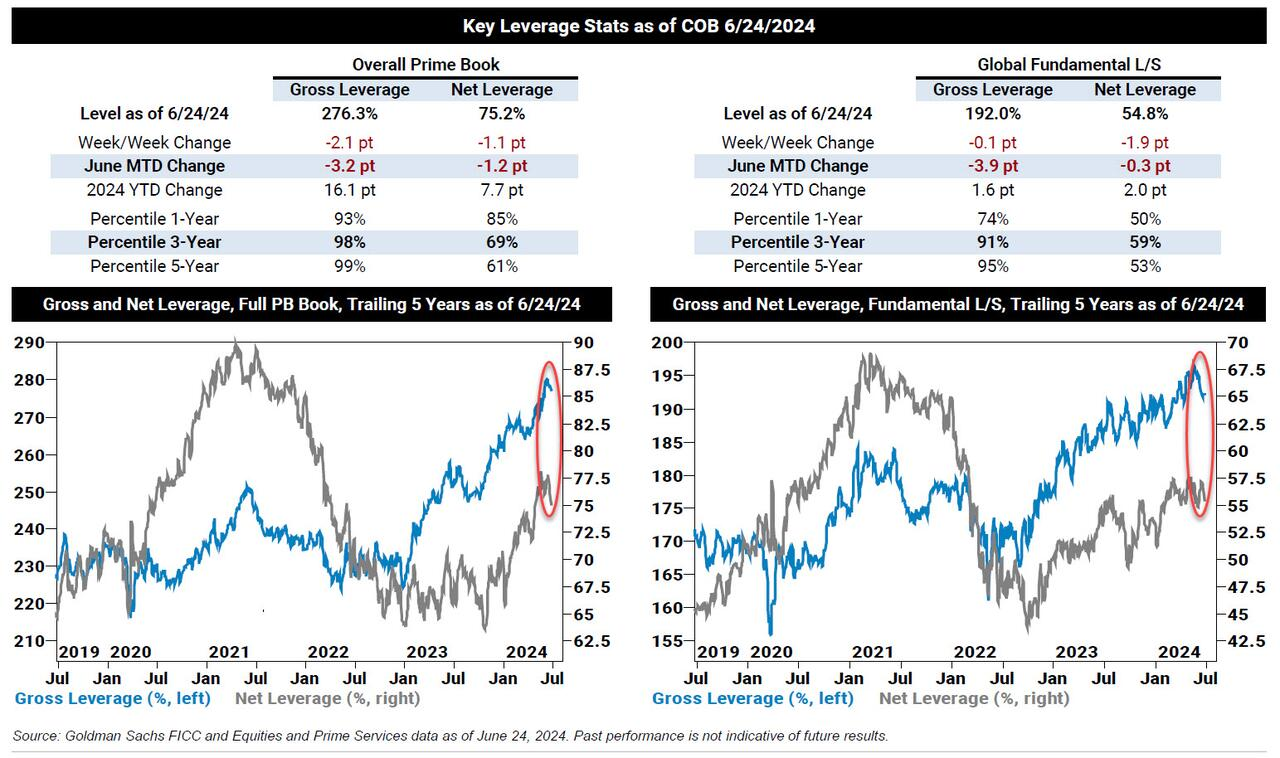

Vấn đề là nếu các nhà giao dịch nhỏ lẻ mua thì ai bán? Để có câu trả lời, chúng tôi đi đến báo cáo mới nhất của Goldman Prime Brokerage, nơi chúng tôi thấy rằng các quỹ phòng hộ đang hoạt động hoàn toàn ngược lại với các nhà đầu tư nhỏ lẻ khi đang bán phá giá cổ phiếu của các tên tuổi công nghệ.

Các quỹ phòng hộ đang bán cổ phiếu công nghệ

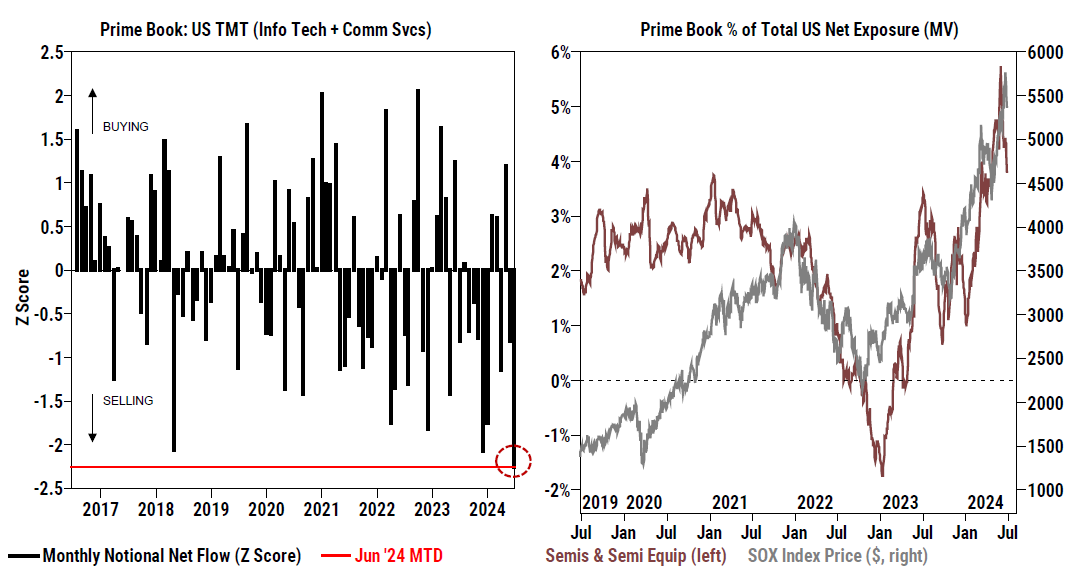

Quan trọng hơn, Goldman lưu ý rằng các quỹ phòng hộ đã bán ròng mạnh cổ phiếu TMT trong tháng qua, dẫn đầu là Semis & Semi Equip. Trên thực tế, như được hiển thị bên dưới, hoạt động bán ròng cổ phiếu TMT trong tháng này của các quỹ phòng hộ chạm mức kỷ lục.

Các quỹ phòng hộ tăng cường bán cổ phiếu TMT

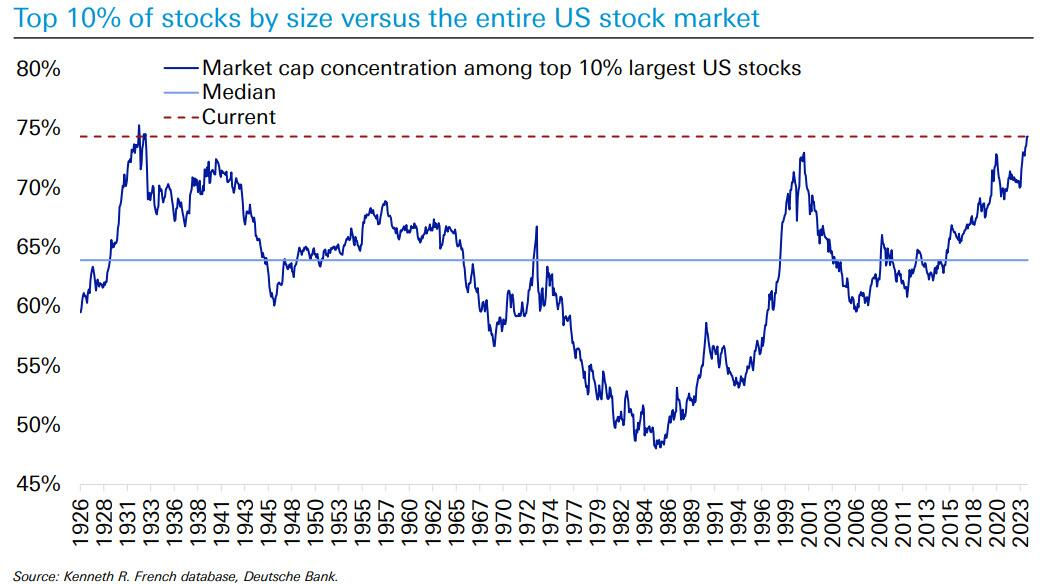

Top 10% các cổ phiếu có vốn hóa lớn nhất thị trường Mỹ

Như vậy, các quỹ phòng hộ đang bán số lượng kỷ lục cổ phiếu công nghệ cho các nhà đầu tư nhỏ lẻ.

Trong khi đó, như Vanda kết luận, bên cạnh việc không ngừng mua vào cổ phiếu các tên tuổi công nghệ, tình hình giao dịch nhỏ lẻ hiện tại vẫn khá bất ổn, nhưng các động lực cơ bản đáng được theo dõi chặt chẽ.

Các cá nhân hiện đang tiếp tục phân bổ nguồn vốn vào cổ phiếu và quỹ ETF nhưng với tốc độ chậm hơn bình thường vào thời điểm này trong năm. Tháng 7 có thể thấy xu hướng này thay đổi phần nào do mùa báo cáo thu nhập sắp tới mang lại cơ hội cho các nhà giao dịch nhỏ lẻ.

Tuy nhiên, có một điểm cần lưu ý là Vanda thừa nhận rằng khi nói đến đòn bẩy, các cách truyền thống để phát hiện việc sử dụng công cụ này trong cộng đồng giao dịch nhỏ lẻ không giải thích được sự gia tăng phổ biến của các sản phẩm có đòn bẩy.

Vanda tin rằng đây vẫn là hoạt động nhỏ lẻ cổ phiếu đáng được theo dõi chặt chẽ, vì nó có khả năng trở thành nguồn gây bất ổn trong tương lai. Sự bất ổn này đến từ việc các quỹ phòng hộ đang làm mọi thứ trong khả năng để chạy trước thị trường.

Zerohedge