BOE sẽ ''tạm dừng hành động'' cho đến tháng 2?

Huyền Trần

Junior Analyst

BOE đang theo dõi tác động từ ngân sách mới của Bộ trưởng Tài chính Rachel Reeves, đặc biệt là ảnh hưởng của việc tăng bảo hiểm quốc gia đối với tiền lương, giá cả và việc làm.

Lạm phát tại Anh tăng lên 2.3% trong tháng 10, vượt mức dự báo và cao hơn mục tiêu 2% của Ngân hàng Trung ương Anh (BOE), so với mức 1.7% của tháng trước. Tuy nhiên, điều này không đủ để thay đổi lập trường thận trọng của Ủy ban Chính sách Tiền tệ (MPC). Sau buổi điều trần trước Ủy ban Ngân khố Quốc hội với sự tham gia của Thống đốc Andrew Bailey và ba thành viên khác, rõ ràng lãi suất sẽ được giữ ở mức 4.75% ít nhất cho đến cuộc họp ngày 6 tháng 2 năm sau.

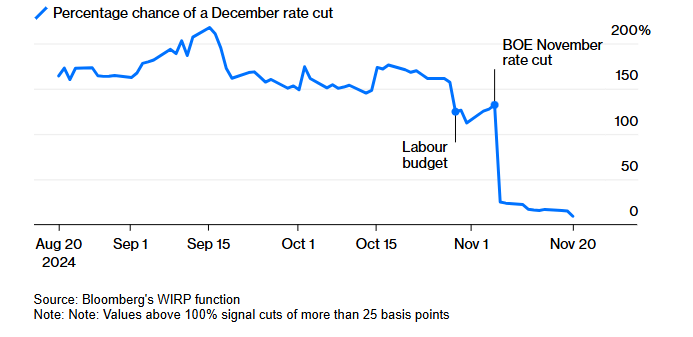

Kỳ vọng giảm lãi suất vào tháng 12 đang giảm dần

Lợi suất trái phiếu chính phủ kỳ hạn 10 năm tăng lên 4.5%, đồng thời toàn bộ lợi suất tăng thêm 5 bps. Đồng bảng Anh ban đầu tăng giá so với USD nhưng sau đó suy yếu. Andrew Bailey hiện giữ lập trường thận trọng, ủng hộ việc quan sát thêm trước khi hành động. Một số thành viên MPC nghiêng về cách tiếp cận “dần dần”, dự kiến giảm lãi suất 25 bps mỗi quý. Quan điểm này mềm mỏng hơn so với kỳ vọng của thị trường, vốn chỉ tính đến hai đợt giảm lãi suất trong năm tới với khả năng nhỏ cho đợt giảm thứ ba.

Thống đốc Bailey không còn thúc đẩy việc hạ lãi suất “quyết liệt hơn” như ông từng nói vào đầu tháng 10 sau động thái giảm lãi suất bất ngờ 50 bps của Fed vào tháng 9. Thay vào đó, ông chọn cách giảm tốc sau khi chứng kiến tác động của lợi suất trái phiếu chính phủ tăng mạnh. BOE cũng đã rút kinh nghiệm từ việc tăng lãi suất vội vàng 50 bps vào mùa xuân năm ngoái. Hiện tại, MPC tập trung nhiều hơn vào các rủi ro mới nổi và kịch bản thay thế, thay vì quá chú trọng vào các dự đoán trung tâm.

Alan Taylor, thành viên mới của MPC, đưa ra quan điểm rằng rủi ro lạm phát và tăng trưởng nghiêng về phía giảm, mở ra khả năng cắt giảm lãi suất nhanh hơn. Tuy nhiên, Bailey cho biết ông hiện đã chuyển sang lập trường trung lập.

Điều này cho thấy MPC cần thêm thời gian để đạt sự đồng thuận trước khi đưa ra quyết định giảm lãi suất, và mốc thời gian khả dĩ nhất vẫn là ngày 6 tháng 2 năm sau tại cuộc họp chính sách tiền tệ hàng quý.

BOE cũng đang theo dõi chặt chẽ các động thái từ Ngân hàng Trung ương Châu Âu (ECB). Dự kiến, ECB sẽ giảm lãi suất tiền gửi xuống 3% vào ngày 12 tháng 12, sau đó có thể thực hiện thêm 5 đợt giảm nữa để đưa lãi suất khu vực đồng euro xuống dưới 2% vào năm sau.

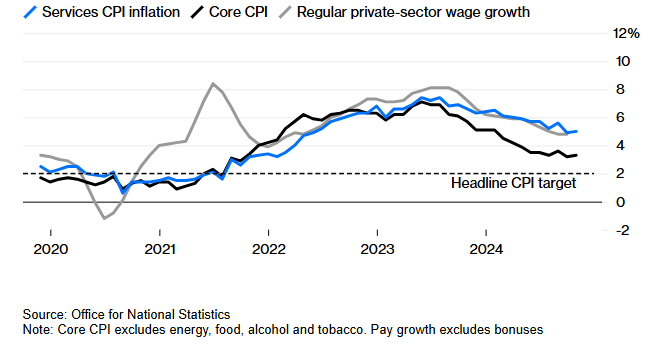

Dữ liệu lạm phát gần đây của Anh không gây áp lực lớn đối với BOE. Lạm phát dịch vụ tăng nhẹ lên 5%, phù hợp với dự báo. Tuy nhiên, lạm phát cơ bản (không bao gồm thực phẩm và năng lượng) tăng lên 3.3%, cao hơn một chút so với kỳ vọng. Giá năng lượng tăng mạnh do trần giá của Ofgem tăng 10%. Giá vé máy bay biến động cũng bị ảnh hưởng, nhưng BOE coi đây là yếu tố tạm thời. Bloomberg Economics dự đoán lạm phát CPI toàn phần tháng 11 sẽ tăng lên 2.5% và duy trì quanh mức này trong năm tới.

Lạm phát vẫn quá cao khiến BOE không thể an tâm

BOE đang chờ đợi để đánh giá tác động từ ngân sách đầu tiên của Bộ trưởng Tài chính Rachel Reeves, công bố vào ngày 30 tháng 10. Đặc biệt, BOE muốn xem việc tăng đóng góp bảo hiểm quốc gia từ doanh nghiệp sẽ ảnh hưởng thế nào đến tiền lương. Thêm vào đó, ngân hàng cũng theo dõi tác động dây chuyền lên giá cả, chi tiêu tiêu dùng và nguy cơ sa thải nếu doanh nghiệp chọn cắt giảm nhân sự thay vì chuyển chi phí cho khách hàng.

Ngân sách “mạnh tay” của Reeves cũng tiềm ẩn rủi ro gây ra những hậu quả không mong muốn, có thể làm suy giảm tăng trưởng kinh tế. Lãi suất vay thế chấp cố định 2 và 5 năm phổ biến đã tăng vượt 4%, cùng với tâm lý lo ngại về ngân sách, khiến thị trường nhà ở giảm sút đáng kể.

BOE ngày càng dựa vào các báo cáo thực tế từ mạng lưới đại diện trên toàn quốc để có được phân tích kịp thời. Dù lạm phát tháng 10 tăng mạnh, các nhà hoạch định chính sách không quá lo lắng. BOE vẫn ưu tiên giảm lãi suất thêm, nhưng khả năng này sẽ không xảy ra trong năm nay.

Bloomberg