5 điểm nhấn trên thị trường tài chính toàn cầu

Trần Quốc Khải

Junior Editor

Giữa lợi suất TPCP tăng của Pháp và tỷ lệ nợ trên GDP khổng lồ của Anh, châu Âu đang gặp khó khăn trong việc tài trợ. Trong khi đó, người đứng đầu SNB đã rút lui với đợt cắt giảm lãi suất cuối cùng và Trung Quốc công bố kế hoạch kích thích kinh tế khổng lồ của mình.

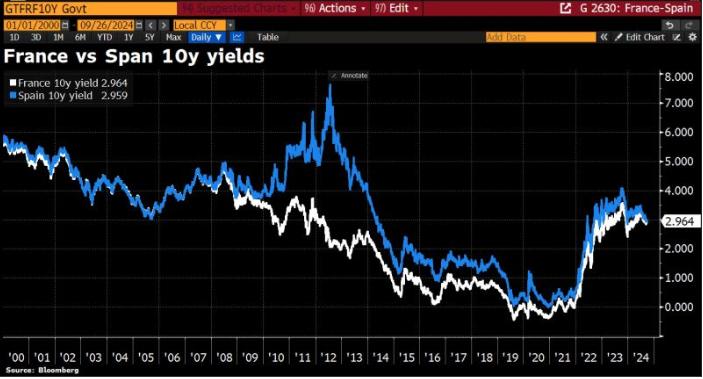

Thông báo về chính phủ Pháp mới do Thủ tướng Michel Barnier lãnh đạo đã không thể tạo dựng được niềm tin vào thị trường tài chính. Lần đầu tiên kể từ năm 2007, lợi suất TPCP kỳ hạn 10 năm của Pháp đã vượt qua Tây Ban Nha.

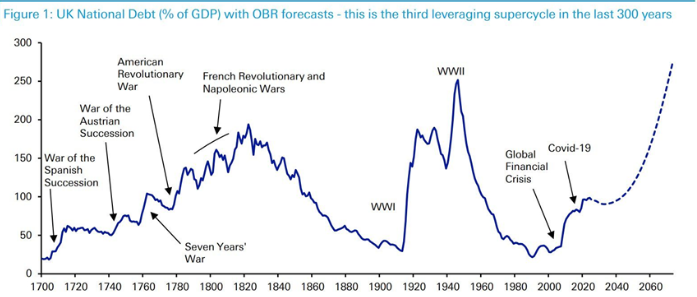

Dự báo thảm khốc về nợ của Anh

Lần đầu tiên kể từ năm 1961, nợ công của Anh đã đạt 100% GDP. Như minh họa trong biểu đồ của Deutsche Bank, đây là siêu chu kỳ nợ thứ ba kể từ năm 1700. Văn phòng Trách nhiệm Ngân sách (OBR) dự báo rằng nợ (tính theo % GDP) có thể tăng lên 274% vào năm 2073-74.

Hai chu kỳ trước chủ yếu do chiến tranh thúc đẩy, trong khi chu kỳ này chỉ đơn giản là kết quả của việc tăng chi tiêu công vượt quá khả năng hoặc mong muốn tăng thuế cần thiết của chính phủ.

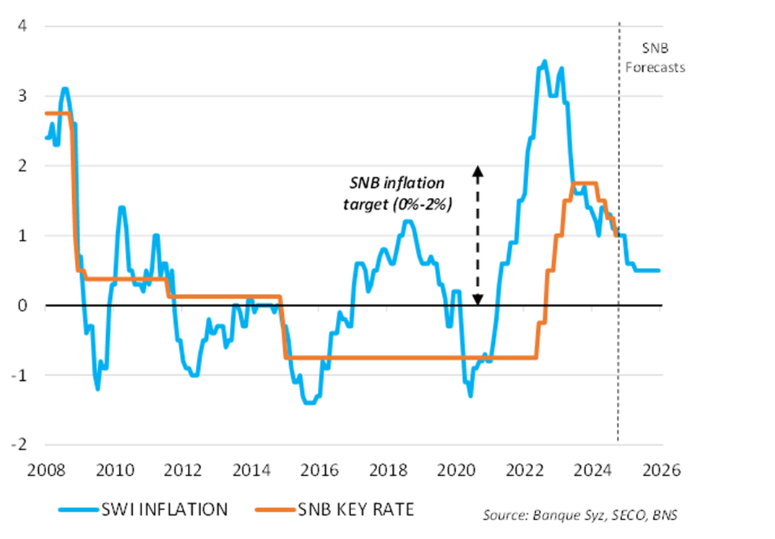

Một lần cắt giảm lãi suất cuối cùng cho Tony Jordan

Ông Jordan rời nhiệm sở bằng lần cắt giảm lãi suất cuối cùng. SNB đã cắt giảm lãi suất chính sách 25 bps xuống mức 1.00%. Kể từ cuộc họp tháng 6 của SNB, hai diễn biến đã khiến NHTW lựa chọn nới lỏng hơn nữa chính sách tiền tệ:

- Lạm phát tiếp tục chậm lại trong suốt mùa hè và đã chứng minh là thấp hơn ước tính của SNB.

- Đồng franc Thụy Sĩ đã mạnh lên so với cả USD và EUR, trở lại mức vào cuối năm 2023 và gần đạt mức đỉnh.

Sự kết hợp giữa áp lực lạm phát hiện tại hạ nhiệt và áp lực giảm phát bổ sung từ đồng CHF mạnh đã bảo đảm việc cắt giảm lãi suất chính sách thêm nữa. Với mức cắt giảm này, SNB chỉ cần đưa chính sách tiền tệ của mình trở lại mức trung lập, với lãi suất thực tế gần 0%.

Thật vậy, động thái của SNB là sự điều chỉnh chính sách theo tỷ lệ lạm phát đang chậm lại (từ 1.4% xuống 1.1%), duy trì lập trường tiền tệ như hồi tháng 6. Không thể coi đây là nới lỏng chính sách tiền tệ đúng nghĩa như trường hợp SNB cắt giảm lãi suất 50 bps. Khả năng phục hồi của tăng trưởng kinh tế ở Thụy Sĩ cho đến nay, cùng với một số áp lực lạm phát dai dẳng trong lĩnh vực dịch vụ, có thể đã ngăn cản SNB lựa chọn tín hiệu nới lỏng rõ ràng ở giai đoạn này.

Triển vọng về lãi suất của SNB sẽ vẫn phụ thuộc rất nhiều vào diễn biến lạm phát và đồng franc Thụy Sĩ. SNB đã điều chỉnh dự báo lạm phát của mình thấp hơn so với tháng 6: hiện tại, họ kỳ vọng lạm phát sẽ ổn định ở mức khoảng 1% cho đến cuối năm 2024, trước khi chậm lại hơn nữa vào năm 2025 với tỷ lệ dự kiến trung bình ở 0.6% (và 0.7% cho năm 2026). Điều này làm nổi bật thực tế là áp lực lạm phát đã hạ nhiệt.

Trong bối cảnh này, SNB phải đảm bảo rằng chính sách tiền tệ ít nhất vẫn trung lập và có thể hơi nới lỏng nếu động lực tăng trưởng kinh tế vẫn ở mức vừa phải. Dựa trên dự báo lạm phát, có thể cần cắt giảm lãi suất thêm 25 bps nữa để giữ lãi suất thực ở mức gần 0%.

Tăng trưởng kinh tế yếu ở các nền kinh tế châu Âu lân cận, chu kỳ cắt giảm lãi suất toàn cầu đang diễn ra ở hầu hết các nền kinh tế phát triển, bất ổn chính trị ở châu Âu và rủi ro địa chính trị toàn cầu đều có thể gây thêm áp lực tăng lên đồng franc Thụy Sĩ trong tháng tới.

Về vấn đề đó, SNB khẳng định lại sự sẵn sàng can thiệp vào thị trường ngoại hối nếu cần. Nếu CHF mạnh hơn nữa vào cuối năm, có thể sẽ có thêm nhiều đợt cắt giảm lãi suất vào tháng 12 và đến năm 2025. Sau khi cuối cùng đã thoát khỏi lãi suất âm, SNB có lẽ muốn tránh rơi trở lại tình trạng như vậy.

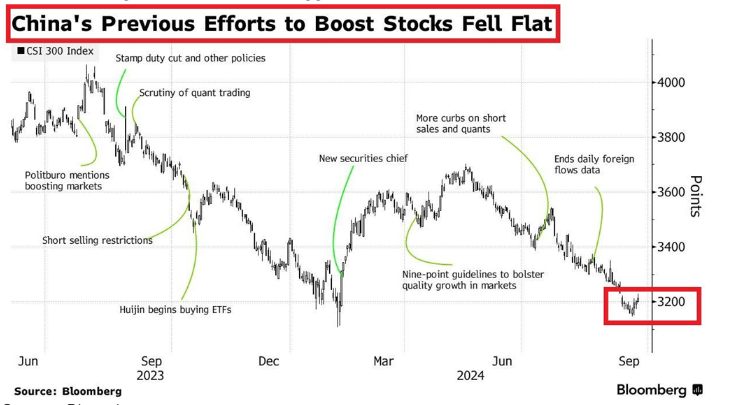

Kích thích của Trung Quốc có hiệu quả không?

Chính quyền Trung Quốc gần đây đã công bố một gói kích thích rộng rãi để ổn định thị trường bất động sản đang gặp khó khăn và hỗ trợ nền kinh tế của đất nước. Một thành phần quan trọng của kế hoạch là PBoC cắt giảm lãi suất thế chấp cho người vay cá nhân và hạ tỷ lệ dự trữ bắt buộc (RRR) đối với các ngân hàng 50 bps.

Ngoài ra, khoản thanh toán ban đầu tối thiểu cho việc mua nhà thứ hai đã được giảm từ 25% xuống 15%. Các đợt cắt giảm RRR tiếp theo, có khả năng từ 25 đến 50 bps, đang được xem xét vào cuối năm nay, mặc dù những điều chỉnh này sẽ không áp dụng cho các ngân hàng nhỏ hơn. Cuối cùng, chính phủ đã đề xuất một quỹ ổn định thị trường trị giá 113 tỷ USD, chiếm chưa đến 1% tổng vốn hóa thị trường chứng khoán của Trung Quốc, để hỗ trợ lĩnh vực tài chính.

Các biện pháp này đã kích hoạt mức tăng đột biến 4.3% ngay lập tức trong chỉ số CSI 300. Nhưng liệu những nỗ lực này có đủ để đối mặt với một trong những bong bóng bất động sản lớn nhất phát nổ không?

Biểu đồ sau đây minh họa tiềm năng của cổ phiếu Trung Quốc có tác động đáng kể và lâu dài hơn so với dự đoán của hầu hết các nhà đầu tư: Lãi suất bán khống cổ phiếu Trung Quốc đã đạt mức cao nhất mọi thời đại. Khi những cổ phiếu này bắt đầu tăng giá, những người bán khống sẽ buộc phải bảo vệ vị thế của mình, thúc đẩy thêm động lực phục hồi của thị trường.

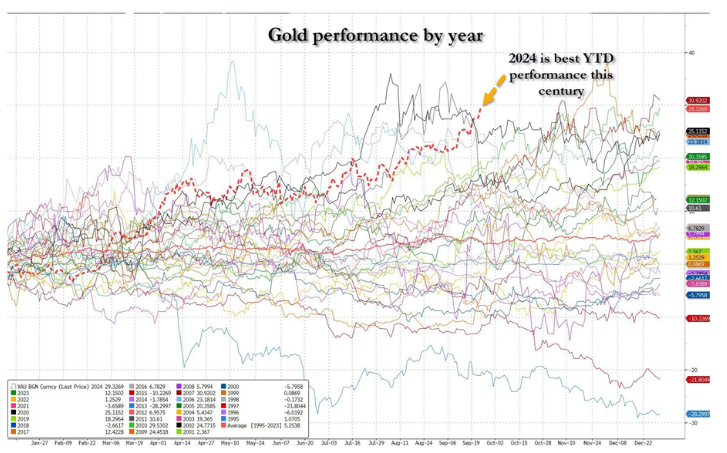

Vàng tiếp tục tỏa sáng

Tuần trước, Vàng đã đạt thêm một kỷ lục nữa, với mức tăng đáng chú ý 30% kể từ đầu năm. Đây là mức tăng trong năm tốt nhất của vàng trong thế kỷ này. Nhìn về phía trước, các xu hướng như phi USD hóa và căng thẳng địa chính trị leo thang có khả năng sẽ duy trì nhu cầu vàng ở mức cao.

Ngoài ra, áp lực tài chính ngày càng tăng ở Mỹ, chẳng hạn như nợ công và thanh toán lãi suất tăng, củng cố vai trò của vàng như một hàng rào đáng tin cậy chống lại lạm phát. Mối quan ngại từ Quỹ Tiền tệ Quốc tế về tính bền vững của các chính sách tài khóa của Mỹ cũng thúc đẩy sức hấp dẫn của vàng như một khoản đầu tư an toàn.

Investing