"Vua trái phiếu" Bill Gross: TPCP kỳ hạn 10 năm đang bị "định giá quá cao" ở mức 4%

Đặng Thùy Linh

Junior Analyst

TPCP kỳ hạn 10 năm của Hoa Kỳ được “định giá quá cao”, TPCP chống lạm phát (TIPS) với lãi suất 1.8% là lựa chọn tốt hơn nếu cần mua trái phiếu. “Tôi không mua”, Bill Gross viết.

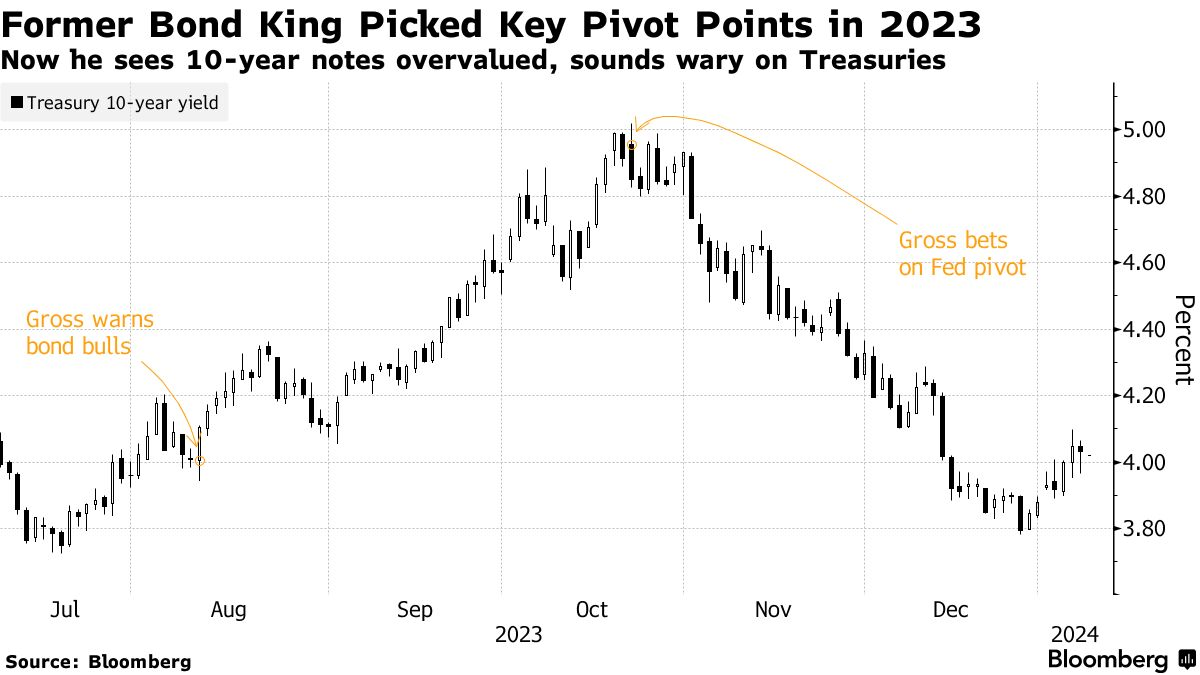

Gross có biệt danh là “vua trái phiếu” khi làm việc tại Pacific Investment Management, công ty do ông đồng sáng lập vào đầu những năm 1970. Ông đã kiếm được hàng triệu USD vào cuối năm 2023 nhờ sự phục hồi mạnh mẽ của trái phiếu sau khi đặt cược lớn rằng Fed sẽ cắt giảm lãi suất vào năm 2024. Điều đó xảy ra trong bối cảnh ông cảnh báo về xu hướng tăng giá không bền vững của trái phiếu vào tháng 8, ngay trước khi đợt giảm giá kéo dài hai tháng khiến lợi suất tăng lên mức cao nhất trong 16 năm.

Thị trường trái phiếu toàn cầu đã phục hồi vào thứ Hai (08/01), sau khi trượt dốc trong những ngày đầu năm 2024 do lo ngại đợt phục hồi cuối năm 2023 đã đi quá xa cũng như quá nhanh. Lợi suất TPCP 10 năm của Mỹ đã tăng 17bps vào tuần trước, mức tăng lớn nhất kể từ tháng 10, do dữ liệu thị trường lao động mạnh mẽ đã thúc đẩy các nhà giao dịch giảm đặt cược vào việc Fed sẽ nới lỏng nhanh chóng.

Lợi suất TPCP 10 năm đã giảm 2bps vào thứ Ba (09/01) xuống mức 4.02% sau khi giá dầu giảm hôm thứ Hai cùng với một cuộc khảo sát người tiêu dùng cho thấy kỳ vọng lạm phát đã giảm. Gross cho biết trong một bài đăng sau đó rằng trái phiếu kỳ hạn ngắn hơn sẽ có ý nghĩa hơn đối với những người quan tâm đến thị trường.

Ông nói tiếp: “Hãy kiên trì chờ đợi đường cong lợi suất 2 năm - 10 năm bình thường trở lại".

Lợi suất TPCP kỳ hạn 10 năm thấp hơn khoảng 35bps so với lợi suất TPCP kỳ hạn 2 năm. Đường cong lợi suất đã đảo ngược kể từ tháng 7/2022, dấu hiệu một cuộc suy thoái sắp xảy ra. Nhà đầu tư đã đặt cược lớn rằng đường cong sẽ đảo ngược trong phần lớn năm qua.

Gross gần đây đang tập trung vào giao dịch arbitrage trên thị trường chứng khoán như một cách để kiếm lời từ một thị trường mà ông cũng cho là được định giá quá cao.

Bloomberg