"Vén màn" tương lai: Thị trường Mỹ năm 2049

Trà Giang

Junior Editor

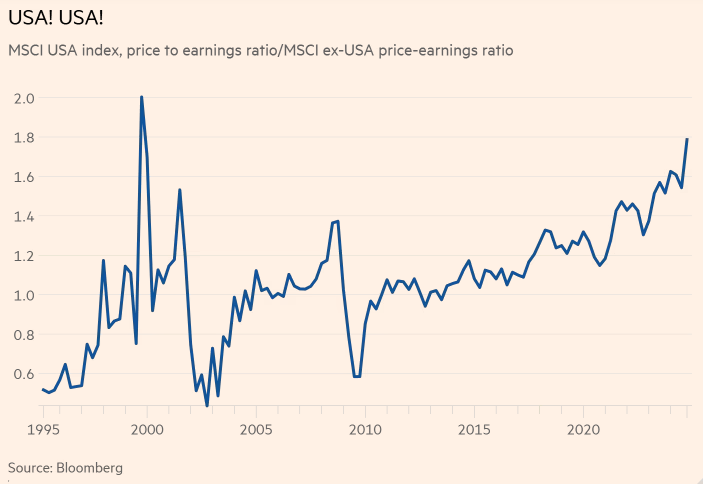

Nước Mỹ từ lâu đã được đánh giá cao hơn các quốc gia khác về mặt tài chính nhờ nhiều lợi thế vượt trội. Họ sở hữu thị trường nội địa khổng lồ, nguồn tài nguyên dồi dào, hệ thống pháp lý hiệu quả, thị trường vốn phát triển mạnh và dân số ổn định. Điều đặc biệt là trong 15 năm qua, khoảng cách này còn được nới rộng thêm, thể hiện qua việc cổ phiếu Mỹ luôn được định giá cao hơn so với các nước khác trên thế giới.

Theo nghiên cứu của Deutsche Bank, cổ phiếu Mỹ đã mang lại lợi nhuận thực 4.9% mỗi năm trong 25 năm qua - một con số ấn tượng nhưng vẫn đứng sau Úc, Ấn Độ và Nam Phi. Tuy nhiên, với mức định giá hiện tại đang ở đỉnh (tương đương giai đoạn 1999-2000), khả năng duy trì mức lợi nhuận này trong 25 năm tới sẽ gặp nhiều thách thức.

Đồ thị biểu diễn Tỷ lệ P/E của Chỉ số MSCI USA so với Toàn Thế Giới

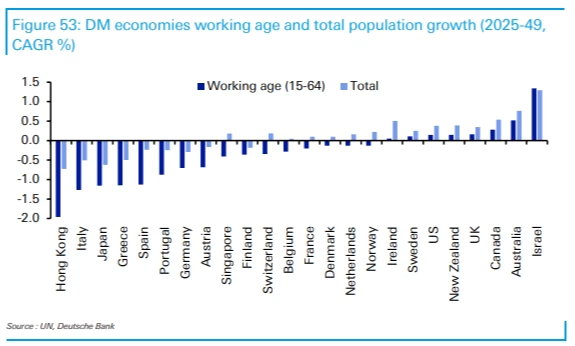

Tốc độ tăng trưởng dân số trong độ tuổi lao động của Mỹ dự kiến sẽ chậm lại, không thể duy trì mức 0.8% hàng năm như trước đây. Điều này có thể ảnh hưởng đến tăng trưởng GDP thực khó đạt mức 2.2%. Tuy nhiên, so với các nền kinh tế phát triển khác như châu Âu, Nhật Bản hay Trung Quốc - những quốc gia đang đối mặt với tình trạng già hóa dân số nghiêm trọng hơn - Mỹ vẫn đang ở vị thế tương đối tốt.

Tăng trưởng GDP thực tế và dân số trong độ tuổi lao động tại các nền kinh tế phát triển (2000-2024)

Với tỷ lệ nợ/GDP đang tiến gần mức 100%, danh mục đầu tư theo tỷ lệ 60/40 (cổ phiếu/trái phiếu) đã mang lại lợi nhuận thực 4.1% trong 25 năm qua, nhưng khó có thể lặp lại con số này vào năm 2049. Tuy vậy, Mỹ vẫn được xem là điểm đến đầu tư an toàn hơn nhiều quốc gia khác.

Tốc độ tăng trưởng dân số tại các nền kinh tế thị trường phát triển (2025-2049)

Vai trò của công nghệ trong tương lai

Để vượt qua các thách thức về định giá cao, tăng trưởng dân số chậm và gánh nặng nợ, việc nâng cao năng suất thông qua công nghệ, đặc biệt là trí tuệ nhân tạo (AI), sẽ đóng vai trò then chốt. Đây được xem là yếu tố quan trọng giúp Mỹ duy trì được mức lợi nhuận tương đương trong 25 năm tới.

SÁNG KIẾN DOGE

Dưới sự dẫn dắt của Elon Musk và Vivek Ramaswamy với vai trò đồng lãnh đạo Bộ Hiệu quả Chính phủ (Doge - được đặt theo tên đồng tiền điện tử yêu thích của Musk). Sáng kiến kéo dài hai năm này nhắm đến việc tinh gọn bộ máy chính phủ Mỹ với mục tiêu cắt giảm 2 nghìn tỷ đô la, tương đương một phần ba ngân sách liên bang. Tuy nhiên, mục tiêu này được đánh giá là quá tham vọng và khó khả thi.

Tình hình tài chính của Mỹ đang trong tình trạng bấp bênh, khiến các nhà đầu tư trái phiếu kho bạc lo lắng. Theo Văn phòng Ngân sách Quốc hội, nợ quốc gia sẽ tăng mạnh từ gần 100% GDP (2024) lên tới 172% vào năm 2054. Thâm hụt ngân sách liên bang cũng dự kiến tăng từ 1.7 nghìn tỷ USD (2023) lên trên 2 nghìn tỷ USD mỗi năm.

Mục tiêu cắt giảm ngân sách 2 nghìn tỷ USD của sáng kiến "Doge" gặp nhiều khó khăn. Khi 60% ngân sách tương đương 3.8 nghìn tỷ USD năm 2023 là chi tiêu bắt buộc, bao gồm 2.1 nghìn tỷ USD cho An sinh xã hội và y tế - những khoản mà chiến dịch tranh cử của Trump cam kết không cắt giảm. Thêm vào đó, 500 tỷ USD cho lương hưu, cựu chiến binh và bảo hiểm ngân hàng cũng khó có thể cắt giảm, và 1 nghìn tỷ USD hỗ trợ người nghèo dù được một số cử tri ủng hộ cắt giảm nhưng cần sự đồng thuận của Quốc hội - một thách thức không nhỏ khi Hạ viện đang trong tình trạng gần như cân bằng về số ghế.

Thêm vào đó, 10% ngân sách dùng để trả nợ, và 20% cho quốc phòng – cả hai đều khó cắt giảm. Chỉ còn khoảng 917 tỷ USD dành cho các cơ quan hành chính, là mục tiêu chính của Doge. Tuy nhiên, Giáo sư Selin chỉ ra rằng việc cắt giảm và chuyển giao trách nhiệm sẽ dẫn đến vấn đề về hiệu quả và tính chịu trách nhiệm trước cử tri. Thậm chí trong kịch bản cực đoan nhất, bao gồm sa thải toàn bộ nhân viên nhà nước và cắt bỏ mọi hỗ trợ xã hội, Doge vẫn thiếu 300 tỷ USD để đạt mục tiêu. Vì vậy, để đạt được mục tiêu cắt giảm ngân sách đáng kể, cần phải xem xét lại các khoản chi tiêu lớn như an sinh xã hội, y tế và quốc phòng, chứ không chỉ tập trung vào cải tổ bộ máy hành chính.

Financial Times