Toàn cảnh tâm lý rủi ro trên thị trường: Lợi suất trái phiếu Mỹ và thế giới đe dọa S&P500

Đỗ Duy Đạt

Associate Manager, FX G7

Chúng ta đã chứng kiến một vài lần tâm lý rủi ro đổi chiều trong vài tuần qua, nhưng những lần đảo chiều đó thường kết thúc chóng vánh và không thể tạo nên một xu hướng bền vững. Trong một cuộc đua những giữa nhà đầu cơ nhỏ lẻ không sử dụng các nguyên tắc phân tích cơ bản truyền thống và sự trở lại của những nhà giao dịch chuyên nghiệp, vẫn còn đó những biến động vô hướng khó dự đoán. Liệu lần đảo chiều gần nhất này có phải là một câu chuyện khác không?

Tâm lý rủi ro lại đảo chiều, liệu đó chỉ là nhất thời?

Trong phiên giao dịch New York hôm thứ Năm, đã có một sự sụt giảm không thể làm ngơ trong các tài sản rủi ro. Điều đò được ghi nhận rõ ràng nhất qua việc chỉ số S&P 500 giảm -2.5% về đường trung bình động MA 50 ngày và cũng là vùng hỗ trợ theo đường xu hướng kéo dài từ mức đáy trong đại dịch (tháng 3 năm ngoái). Nếu những mốc này bị phá vỡ, đó sẽ là tín hiệu đảo chiều rõ ràng nhất. Tiềm năng đảo chiều vẫn hiện hữu, nhưng có vẻ “bánh xe” vẫn chưa quay.

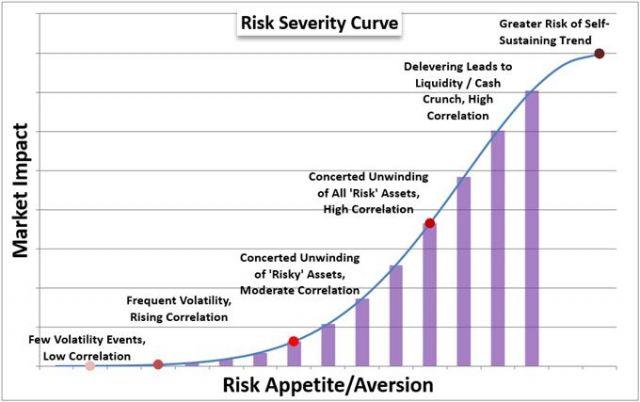

Theo tôi, sâu xa bên dưới hệ thống tài chính, có lẽ yếu tố tạo thành xu hướng chính là động lực mạnh mẽ xung quanh nhu cầu đầu cơ hoặc giảm thiểu vị thế. Trong phiên giao dịch vừa qua, đã có một làn sóng rõ rệt đối với sự gia tăng tâm lý lo ngại rủi ro ở các chỉ số chứng khoán Mỹ, tài sản thị trường mới nổi và thị trường hàng hóa. Tôi nghĩ rằng nhịp sụt giảm hôm thứ Năm là một dấu hiệu của tâm lý lo ngại rủi ro, nhưng một xu hướng giảm thực sự vẫn còn cần nhiều yếu tố xác nhận khác – đặc biệt trong ngắn hạn là khả năng nới rộng đà giảm trong những phiên giao dịch sắp tới.

Mặc dù tôi thường xuyên nhắc đến các chỉ số của Hoa Kỳ - gần đây là S&P 500, Nasdaq 100 hoặc Russell 2000 tùy thuộc vào hoàn cảnh - như một thước đo tâm lý rủi ro trên thịt trường.Nhưng mối tương quan giữa các tài sản không liên quan mới là thứ thực sự nói lên tâm lý rủi ro. Trong phiên vừa qua, đã có một sự trượt dốc không thể làm ngơ trên nhiều thị trường trong suốt phiên giao dịch New York. Ngoài các chỉ số chứng khoán, ETF thị trường mới nổi EEM giảm -2.3%, Đồng giảm -1.2% và chỉ số trái phiếu rác HYG giảm -1.0%. Nếu áp lực này truyền sang các phiên châu Á và châu Âu trước khi “những chú gấu” xuất hiện trở lại vào phiên Mỹ, tôi sẽ rất lo ngại về một nhịp giảm mạnh trước tiếng chuông đóng cửa hôm nay.

Vài ngọn gió ngược chiều không thể nào chống lại cơn sóng thần

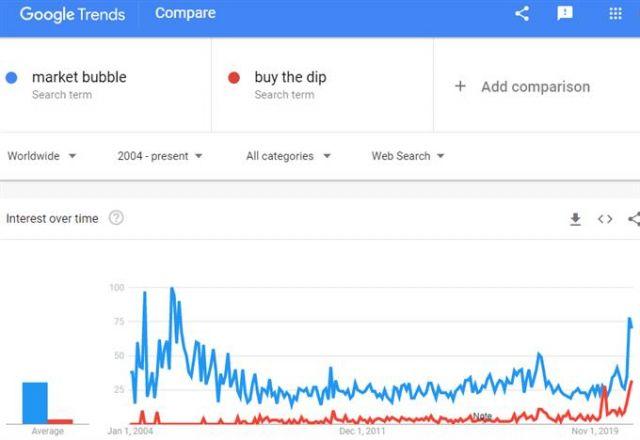

Trong vài tháng qua, những nhà đầu tư nhỏ lẻ đã tạo nên nhiều dấu ấn trên thị trường. Họ đã tạo ra những động lực ấn tượng đằng sau những tài sản như cổ phiếu GameStop, AMC và thậm chí là đồng tiền mã hóa Dogecoin. Tuy nhiên, sau tất cả những biến động điên rồ đó, giá và khối lượng giao dịch của những tài sản này cuối cùng lại quay trở lại mốc “thực tế” hơn. Thị trường càng nhỏ thì càng dễ bị “thao túng” bởi một nhóm các nhà đầu tư. Sau cùng thì những động thái như vậy không phải là sự thay đổi xu hướng thật sự mà chỉ thể hiện ham muốn thuần túy nhằm kiếm lời nhanh chóng. Hơn nữa, đà tằng của những tài sản nhỏ này rất khó có thể mở rộng quy mô ảnh hưởng đến thị trường toàn cầu.

Cần theo dõi gì trong thời gian tới?

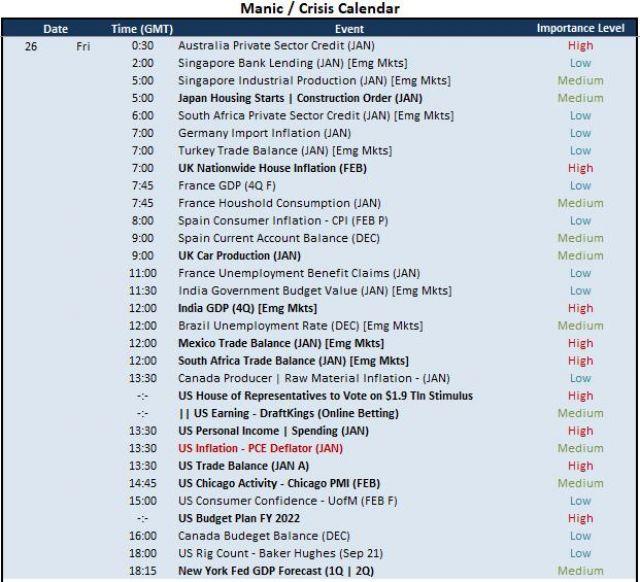

Sự biến động của phiên vừa qua đã khiến tôi chuyển trọng tâm sang những yếu tố có khả năng dẫn dắt thị trường trong ngày giao dịch cuối cùng của tuần. Nếu không phải vì tâm lý lo ngại rủi ro, tôi đã theo dõi dòng tin tức xung quanh cuộc bỏ phiếu dự kiến tại Hạ viện về chương trình kích thích trị giá 1.9 nghìn tỷ USD được đề xuất bởi Chính quyền Biden. Tôi vẫn sẽ theo dõi bất kỳ diễn biến nào liên quan đến gói kích thích tài khóa, nhưng công nhận rằng có nhiều yếu tố khác có thể tác động lên thị trường. Mặt khác, chỉ số tiêu dung cá nhân PCE của Mỹ cho tháng 1 đóng vai trò rất quan trọng ở hiện tại và có khả năng gây ra biến động cho S&P 500, Vàng và USD.

Bất chấp lời cam kết từ ngân hàng trung ương Hoa Kỳ, lợi suất vẫn tiếp tục tăng dù Powell đã cam kết giữ lãi suất cho vay thấp nhằm thúc đẩy sự phục hồi kinh tế. Trong lịch sử, “taper tantrums” đã dẫn đến sự gia tăng lợi suất và đe dọa tâm lý rủi ro tích cực. Nhưng điều đáng nói là vụ việc năm 2013 không làm suy yếu các tài sản rủi ro truyền thống. Tuy nhiên, chúng ta đang ở mức cao hơn nhiều và cũng đang hoàn toàn phụ thuộc vào sự hỗ trợ từ bên ngoài. Hơn nữa, đà gia tăng lợi suất không chỉ là một hiện tượng của riêng nước Mỹ. Lợi suất đang tăng trên toàn cầu và có nguy cơ gây ra tâm lý lo ngại rủi ro trên toàn thế giới.

Đầu tiên và quan trọng nhất, tôi chú ý đến “sức khỏe” của các tài sản rủi ro trên toàn cầu. Điều đó có nghĩa là tôi sẽ theo dõi các chỉ số chứng khoán chính của Mỹ từ phiên Châu Á đến Châu Âu và trở lại phiên giao dịch NY trước thời điểm kết thúc tuần. Trong khi trọng tâm của tôi sẽ chuyển sang các tài sản có rủi ro cao hơn, tôi cũng sẽ theo dõi chặt chẽ diễn biến của đồng USD. Trong lịch sử gần đây, nhiều chính sách kích thích hơn thường được coi là tin tốt cho đồng nội tệ - đáng chú ý nhất là khi đồng Euro mạnh lên hồi tháng 7/tháng 8 năm ngoái. Tuy nhiên, tôi tin rằng mối quan hệ đó đã quay trở lại sự tương quan “truyền thống” và EUR/USD là một thước đó tốt để kiểm tra mối quan hệ đó.