Thị trường chứng khoán châu Âu bùng nổ khiến các chiến lược gia trở tay không kịp

Huyền Trần

Junior Analyst

Stoxx Europe 600 tăng gần 9% từ đầu năm, vượt xa mục tiêu dự báo nhờ dòng vốn toàn cầu và kỳ vọng hòa bình tại Ukraine. Tuy nhiên, giới chiến lược gia cảnh báo nguy cơ thị trường điều chỉnh nếu thiếu thêm động lực mới.

Đà tăng mạnh mẽ của chứng khoán châu Âu lên mức kỷ lục đã khiến nhiều chiến lược gia bất ngờ, buộc họ phải điều chỉnh dự báo nhưng vẫn giữ thái độ thận trọng trước khả năng điều chỉnh trong thời gian tới.

Chỉ số Stoxx Europe 600 đã tăng gần 9% từ đầu năm, vượt mốc 550 điểm trong tuần này — cao hơn mục tiêu trung bình cuối năm là 540 điểm theo khảo sát của Bloomberg công bố hôm thứ Sáu. Dù mức dự báo này đã được nâng so với tháng trước, đà tăng hiện tại vẫn vượt xa kỳ vọng khi nhà đầu tư đẩy mạnh đa dạng hóa khỏi tài sản Mỹ và đặt cược vào khả năng đạt thỏa thuận ngừng bắn tại Ukraine.

Cổ phiếu châu Âu được dự báo sẽ giảm

“Chứng khoán châu Âu đã có khởi đầu năm đầy ấn tượng,” Beata Manthey, chiến lược gia tại Citigroup, nhận định. “Dự báo trước đây của chúng tôi giờ chỉ còn dư địa tăng 3%. Dù vẫn có những yếu tố có thể thúc đẩy thị trường, nhưng các diễn biến liên quan đến thuế quan có thể làm gia tăng biến động.”

Khảo sát cũng cho thấy gần hai phần ba chiến lược gia nhận định thị trường có nguy cơ giảm điểm trong thời gian tới. Dự báo dao động khá rộng, từ mức lạc quan nhất của Deutsche Bank với mục tiêu 590 điểm (tăng thêm 7%) đến mức bi quan nhất của TFS Derivatives Ltd dự đoán chỉ số sẽ giảm 11% xuống 490 điểm.

Sự bứt phá mạnh mẽ này đã buộc các nhà phân tích liên tục điều chỉnh dự báo khi chứng khoán châu Âu vượt trội so với Mỹ từ đầu năm. Triển vọng kinh tế phục hồi, chi phí vay giảm và kỳ vọng gói kích thích tài khóa sau cuộc bầu cử ở Đức đang tạo lực đẩy lớn cho thị trường. Đồng thời, các cuộc đàm phán ngừng bắn tại Ukraine cùng với kỳ vọng về lợi nhuận doanh nghiệp, chương trình mua lại cổ phiếu và các đợt nâng hạng cổ phiếu càng củng cố tâm lý lạc quan của nhà đầu tư.

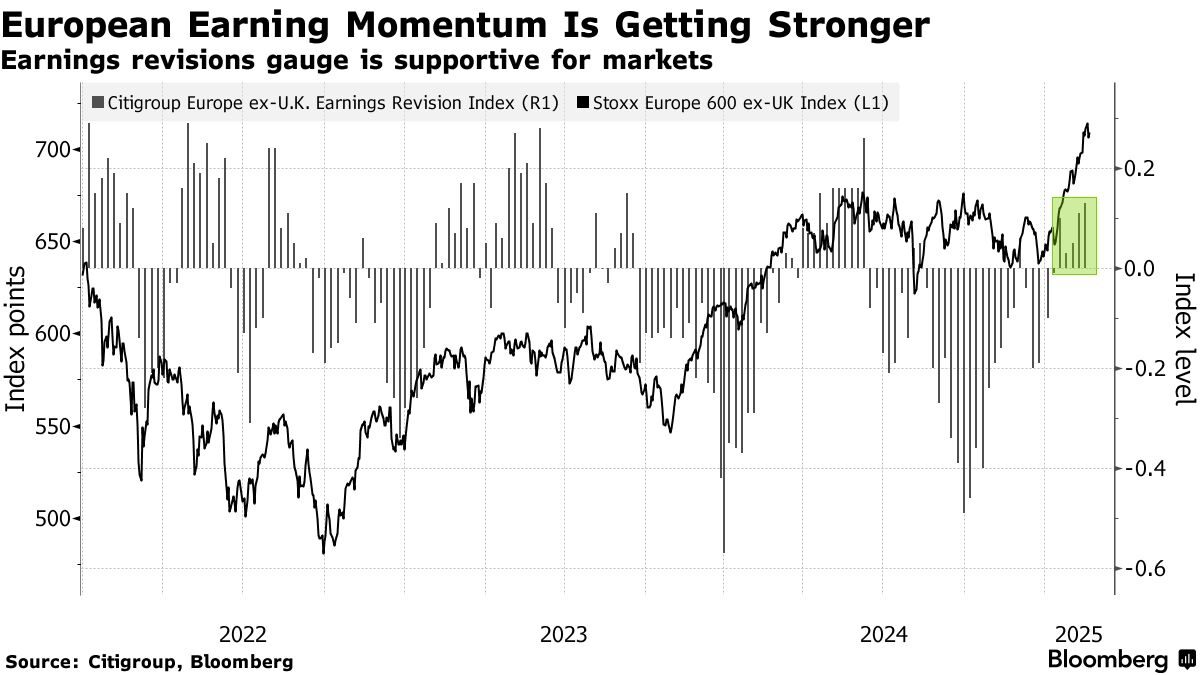

Đà tăng trưởng lợi nhuận tại châu Âu đang mạnh lên

Mùa báo cáo lợi nhuận quý IV tại châu Âu đã mang đến những kết quả vượt xa dự đoán, đưa mức tăng trưởng lợi nhuận theo năm lên 1%, trái ngược hoàn toàn với mức sụt giảm 1.3% theo dự báo ban đầu, theo dữ liệu từ Bloomberg Intelligence. Các nhà phân tích nhanh chóng điều chỉnh kỳ vọng, với chỉ số đo lường mức điều chỉnh lợi nhuận của Citigroup liên tục duy trì vùng tích cực kể từ đầu năm.

Sự hấp dẫn của thị trường châu Âu đang thu hút mạnh dòng vốn toàn cầu. Theo khảo sát mới nhất của Bank of America, các vị thế mua ròng tại khu vực này đã đạt mức cao nhất trong tám tháng qua. Euro Stoxx thậm chí được kỳ vọng sẽ trở thành chỉ số có hiệu suất tốt nhất năm nay theo nhận định của phần lớn nhà đầu tư. Tỷ trọng phân bổ vào cổ phiếu khu vực đồng euro đã tăng vọt 36 điểm phần trăm chỉ trong hai tháng, đạt mức mua ròng 12%, mức cao nhất kể từ tháng 6 năm ngoái.

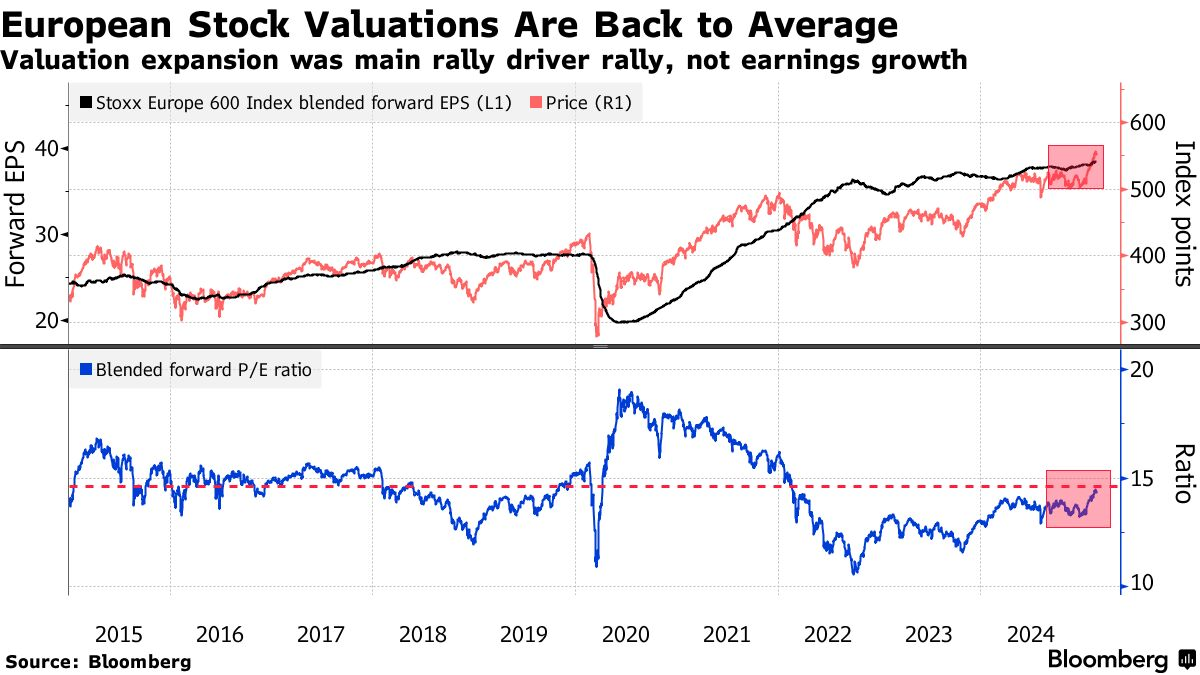

Định giá chứng khoán châu Âu trở lại mức trung bình

Sự bùng nổ của thị trường cùng làn sóng dịch chuyển dòng tiền đã khiến một số chiến lược gia, như Emmanuel Cau của Barclays, cho rằng chứng khoán châu Âu đã chạm ngưỡng định giá hợp lý. Tuy nhiên, những rủi ro tiềm ẩn vẫn hiện hữu, đặc biệt là nguy cơ Mỹ áp thuế lên hàng hóa châu Âu và tác động gián tiếp từ căng thẳng thương mại đến tăng trưởng toàn cầu.

“Để thị trường châu Âu đạt mức định giá cao hơn trung bình, cần có hai yếu tố: Dữ liệu kinh tế tiếp tục cải thiện và mặt bằng lãi suất giảm sâu hơn,” Cau nhấn mạnh.

Triển vọng lãi suất cũng đang tạo lợi thế cho cổ phiếu châu Âu. Ngân hàng Trung ương châu Âu (ECB) được kỳ vọng sẽ cắt giảm lãi suất ba lần từ nay đến cuối năm, trong khi Cục Dự trữ Liên bang Mỹ (Fed) chỉ được dự đoán hạ một đến hai lần. Điều này sẽ gia tăng chênh lệch lãi suất giữa hai khu vực, giúp cổ phiếu châu Âu trở nên hấp dẫn hơn trong mắt nhà đầu tư toàn cầu.

“Chúng tôi từng kỳ vọng thị trường châu Âu sẽ tăng mạnh ngay từ đầu năm, nhưng chỉ trong sáu tuần, chỉ số Stoxx 600 đã gần chạm mức trần trong dự báo của chúng tôi,” Roland Kaloyan, chiến lược gia tại Societe Generale, nhận định. “Nếu xuất hiện thêm những yếu tố hỗ trợ, như triển vọng hòa bình tại Ukraine hoặc các gói kích thích tài khóa mạnh mẽ từ Trung Quốc, thị trường có thể đạt mức mục tiêu rủi ro cao nhất là 570 điểm.”

Bloomberg