Ta thường đánh giá khẩu vị rủi ro thông qua chỉ số S&P 500, nhưng tâm lý cũng có thể được đánh giá bằng tỷ lệ Nasdaq-Dow Jones (để hiểu thêm về tỷ lệ này, có thể tham khảo bài viết sau đây). Tỷ lệ này đã giảm 5 tháng liên tiếp, pha giảm dài nhất trong 4 thập kỷ và sẽ mở cửa năm 2023 quanh mức Fibo thoái lui 38.2% của pha tăng từ năm 2002-2021.

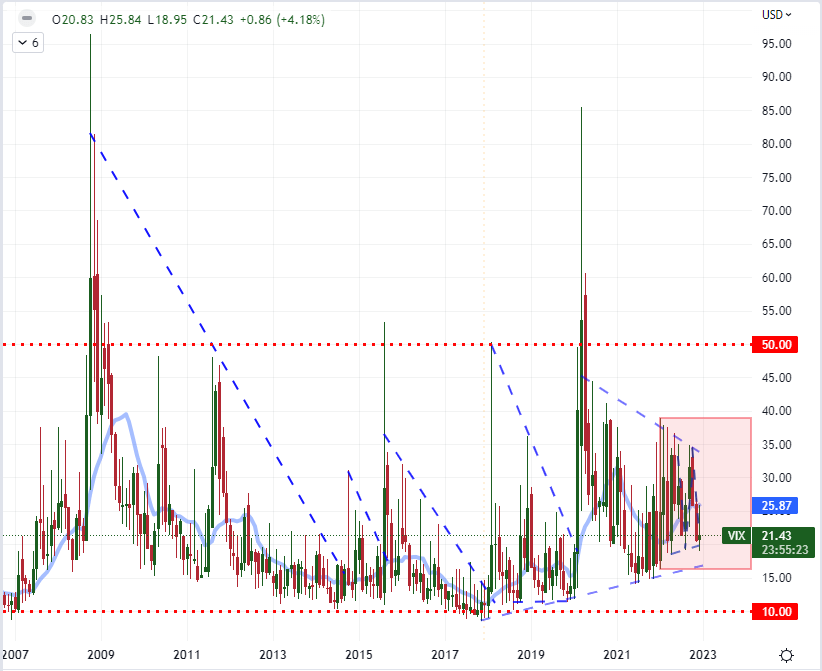

Ta cũng đã có một tranh cãi nảy lửa giữa phe gấu cho rằng tổn hại kinh tế tiềm năng vẫn chưa được phản ánh hoàn toàn vào giá, và phe bò cho rằng pha giảm năm ngoái đã là quá đủ cho thị trường gấu. Có nhiều điều ta cần cân nhắc liệu có trở thành chủ đề chi phối hay không, nhưng ta vẫn có thể nhìn vào biến động ngụ ý để đánh giá tình hình. Chỉ số VIX vẫn còn cách xa giai đoạn đáy năm 2017, và cả giai đoạn tăng mạnh trong năm 2021. Nếu VIX tiếp tục xu hướng này, chỉ số có thể tạo thêm hỗ trợ cho các xu hướng hình thành. Tuy nhiên, nếu ta tiến dần đến các mức cực đoan, đây có thể là tín hiệu đảo chiều.

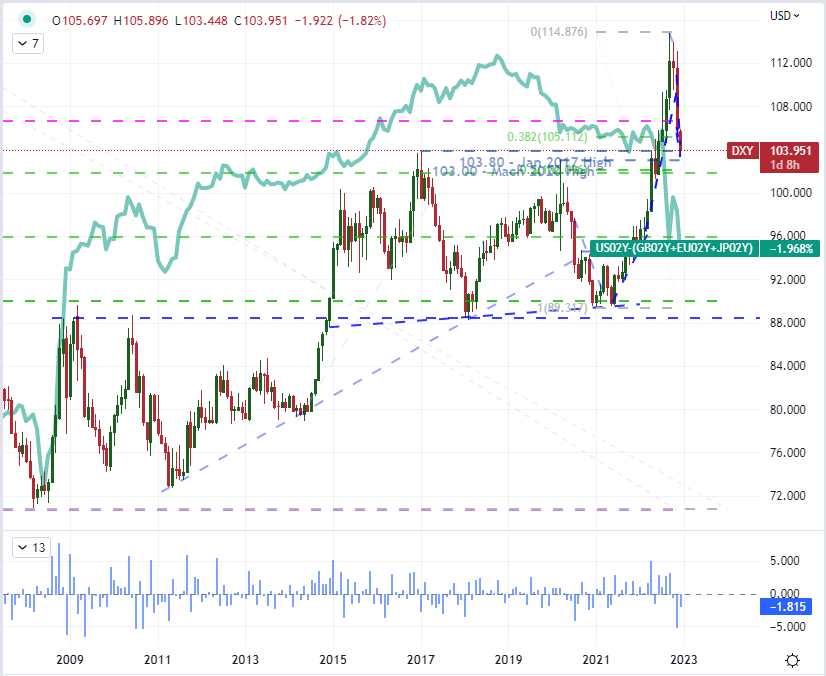

Một chủ đề chung trên thị trường FX mà ai cũng có thể nhận ra trong năm nay là chính sách tiền tệ. Từ lập trường siêu nới lỏng, chính sách lúc này đã thắt chặt hơn rất nhiều với lãi suất tăng đáng kể và thắt chặt định lượng ở công suất tối đa. Sự dịch chuyển này đã ảnh hưởng rất nhiều tới tài sản nhạy cảm với lãi suất, nhưng tương quan giữa các khu vực đã đẩy USD chạm đỉnh nhiều thập kỷ tháng 9 này. Tuy vậy, trong khi được hỗ trợ từ giao dịch chênh lệch lãi suất và khẩu vị rủi ro xấu đi, lợi thế lợi suất của USD lại đang giảm. Xu hướng rủi ro sẽ tiếp tục là yếu tố chi phối chính cùa đồng đô la, và nếu không trở nên quá cực đoan, chênh lệch lợi suất giảm sẽ gây thêm áp lực lên USD.

Chênh lệch lợi suất 2-10 năm thường được giới đầu tư sử dụng làm chỉ báo suy thoái. Nếu đường cong lợi suất đảo ngược (lợi suất 2 năm cao hơn lợi suất 10 năm), thị trường đang lo suy thoái đến gần. Ta sẽ bước vào năm 2023 với đường cong đảo ngược 6 tháng liên tiếp, và chênh lệch lợi suất vừa chạm mức sâu nhất trong 4 thập kỷ. Đây không phải là tin tốt cho mục tiêu hạ cánh mềm của Fed.

USDCNH cũng là một chỉ báo rất tốt về tình hình vĩ mô toàn cầu. Mỹ và Trung Quốc là 2 nền kinh tế lớn nhất thế giới, nhưng lại rất khác nhau nếu xét về động lực tăng trưởng. Trong khi Mỹ dựa nhiều vào chi tiêu, Trung Quốc tập trung nhiều vào nhập khẩu. Do đó tỷ giá giữa 2 đồng tiền thường phản ánh kỳ vọng tăng trưởng toàn cầu và khẩu vị rủi ro nói chung. Quyết định từ bỏ phong tỏa Covid của Trung Quốc đã hỗ trợ nhiều suy đoán về tăng trưởng hồi phục, nhưng nhìn vào bức tranh rộng hơn, USDCNH sẽ chỉ biến động mạnh hơn. Biến động tỷ giá và tương quan giữa 2 nền kinh tế này sẽ có ý nghĩa quan trọng với hệ thống tài chính toàn cầu.

Cuối cùng, nếu nói đến 2022, không thể bỏ qua được chủ đề lạm phát. Từ việc kiên quyết rằng lạm phát chỉ là tạm thời, các ngân hàng trung ương cuối cùng đã phải tăng lãi suất liên tục để kìm hãm áp lực giá. Đại dịch gây sức ép lên chuỗi cung ứng, cùng lượng tiền kích thích khổng lồ đã dẫn đến tình trạng quá nhiều tiền nhưng quá ít hàng hóa. Về cuối năm nay, lạm phát bắt đầu có dấu hiệu hạ nhiệt, nhưng vẫn cao hơn mục tiêu của các ngân hàng trung ương rất nhiều. Để có thêm chi tiết về tình hình lạm phát, giá hàng hóa có thể là một công cụ hỗ trợ hữu dụng. Các hàng hóa khác nhau phản ánh những yếu tố khác nhau. Nhìn vào lúa mì, ta phần nào có thể thấy được ảnh hưởng của cuộc chiến tranh Nga-Ukraine, trong đó Ukraine là một trong những nước xuất khẩu ngũ cốc lớn nhất thế giới.