RBA hạ lãi suất - Liệu đây có là một bước ngoặt thận trọng?

Huyền Trần

Junior Analyst

Việc RBA cắt giảm lãi suất lần đầu tiên sau bốn năm đánh dấu một bước chuyển quan trọng trong nhiệm kỳ của Michele Bullock. Dù vẫn giữ quan điểm thận trọng, bà đã để ngỏ khả năng tiếp tục nới lỏng chính sách, phản ánh áp lực từ cả kinh tế lẫn chính trị.

Sau hơn một năm lãnh đạo Ngân hàng Dự trữ Úc (RBA), Michele Bullock giờ mới thực sự bước vào giai đoạn then chốt của nhiệm kỳ. Quyết định cắt giảm lãi suất hôm thứ Ba – lần đầu tiên kể từ năm 2020 – đánh dấu bước chuyển quan trọng. Bullock và đội ngũ của bà sẽ phải gánh vác trách nhiệm cho chiến lược mới với cả rủi ro lẫn cơ hội. Nhưng trước mắt, họ dường như đang tập trung vào rủi ro nhiều hơn.

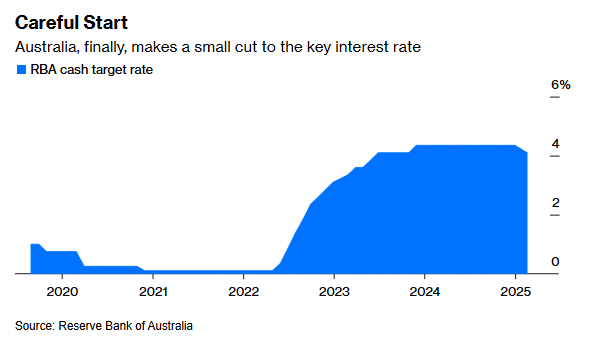

Việc giảm lãi suất 25 bps xuống còn 4.1% mang tính thận trọng. Lạm phát vẫn là thách thức lớn nhất. RBA nhấn mạnh vào sức mạnh của thị trường lao động và dự báo lạm phát sẽ chưa thể quay lại mức mục tiêu trong vài năm tới.

Đáng chú ý, ngân hàng đã tránh cam kết về các bước tiếp theo. Bullock thường sử dụng cụm từ “không loại trừ bất kỳ khả năng nào.” Cụm từ này không xuất hiện trong tuyên bố chính thức, nhưng tinh thần thì vẫn rõ ràng. Điều này khiến giới giao dịch giảm kỳ vọng về những đợt cắt giảm tiếp theo.

Cách tiếp cận này phản ánh rõ quan điểm mà Bullock duy trì từ khi nhậm chức vào tháng 9/2023. Bà không phải người ủng hộ việc truyền thông quá mức về chính sách tiền tệ. Trên thực tế, RBA đã miễn cưỡng bước vào kỷ nguyên truyền thông hiện đại sau khi bị một cuộc đánh giá độc lập thúc đẩy. Đây là một trong những ngân hàng trung ương cuối cùng tổ chức họp báo định kỳ – điều mà các ngân hàng lớn khác đã thực hiện từ lâu. Khi phát biểu, Bullock luôn tập trung vào lạm phát và né tránh việc đưa ra dự báo. Bà thậm chí từng phản ứng gay gắt khi một phóng viên cố khai thác định hướng chính sách và xem đó như một hành động không phù hợp. “Chúng ta cần cẩn trọng, không thể vội vàng,” Bullock nhấn mạnh trong cuộc họp báo sau phiên họp hội đồng hôm qua.

Một phần lý do khiến Michele Bullock duy trì lập trường hawkisk là để tạo khoảng cách với người tiền nhiệm Philip Lowe, người từng bị động trước làn sóng lạm phát năm 2022, giống như nhiều thống đốc ngân hàng trung ương khác.

Cuối cùng Úc cũng đã cắt giảm lãi suất

Tuy nhiên, không thể phủ nhận rằng chiến lược của RBA đã có sự thay đổi rõ rệt trong tuần này. Nếu nền kinh tế tránh được suy thoái, bà sẽ được khen ngợi ngược lại, nếu lạm phát bùng phát trở lại, mọi sự chỉ trích sẽ đổ dồn vào bà. Dù vậy, Bullock không đơn độc trong quyết định của mình – chi phí vay đã giảm ở nhiều nền kinh tế phát triển và một số thị trường mới nổi. Xét trên mặt bằng chung, Australia thậm chí đang đi sau xu hướng.

Sự thận trọng của bà là điều dễ hiểu. Khi Bullock nhậm chức, chỉ số lạm phát ưa thích của RBA vẫn ở mức khoảng 6% – cao hơn nhiều so với mục tiêu 2%-3% – và ngân hàng trung ương đã triển khai đợt thắt chặt chính sách quyết liệt nhất trong nhiều thập kỷ. Tuy nhiên, áp lực giá cả đang dần hạ nhiệt, với lạm phát quý IV chỉ nhỉnh hơn một chút so với giới hạn trên của mục tiêu.

Bullock có thể đồng thời khẳng định rằng RBA đã đạt được tiến triển đáng kể trong việc kiểm soát lạm phát, đồng thời nhấn mạnh rằng chính sách tiền tệ vẫn còn mang tính kiềm chế. Tuy nhiên, thách thức thực sự sẽ đến khi ngân hàng trung ương phải quyết định về các đợt cắt giảm tiếp theo. Trong lịch sử, các ngân hàng trung ương hiếm khi chỉ tăng hoặc giảm lãi suất một lần rồi dừng lại. Kinh nghiệm theo dõi chính sách tiền tệ nhiều năm qua cho thấy đây có thể chỉ là bước khởi đầu, dù chưa chắc đợt cắt giảm tiếp theo sẽ diễn ra ngay trong cuộc họp tới. Khi nhấn mạnh rằng lãi suất hiện tại vẫn đang kìm hãm tăng trưởng kinh tế, Bullock đã để ngỏ khả năng tiếp tục nới lỏng trong thời gian tới, ngay cả khi chưa thể tuyên bố lạm phát đã hoàn toàn được kiểm soát.

Áp lực cắt giảm lãi suất là rất lớn. Khác với Mỹ – nơi phần lớn các khoản thế chấp có lãi suất cố định – hầu hết các khoản vay mua nhà ở Australia biến động theo lãi suất của RBA. Vì vậy, chính sách thắt chặt tiền tệ đã tác động mạnh đến người đi vay. Trong nước, mỗi quyết định về lãi suất đều được truyền thông mô tả như một "phép cứu trợ" cho các hộ gia đình đang chật vật với chi phí sinh hoạt leo thang. Không có gì ngạc nhiên khi vấn đề này mang tính chính trị cao. Công đảng cầm quyền đang đánh mất lợi thế trong các cuộc thăm dò dư luận và một cuộc bầu cử sẽ diễn ra trong vài tháng tới. Nhiều nghị sĩ Công đảng đã công khai kêu gọi RBA nới lỏng chính sách. Dù ngân hàng trung ương luôn khẳng định tính độc lập trong các quyết định của mình, họ cũng không thể làm ngơ trước bối cảnh chính trị. Nếu không có động thái cắt giảm nào trong tuần này, RBA có thể đã tự đặt mình vào thế khó.

Thông thường, một thống đốc ngân hàng trung ương cần thời gian để định hình dấu ấn của mình. Khi kế nhiệm Alan Greenspan vào đầu năm 2006, Ben Bernanke ban đầu vẫn duy trì chính sách thắt chặt dần dần của người tiền nhiệm.

Chỉ đến khi cuộc khủng hoảng tài chính 2008 nổ ra, ông mới chuyển sang cách tiếp cận quyết liệt hơn, tạo nên dấu ấn riêng. Chủ tịch Fed hiện tại, Jerome Powell, cũng tiếp tục lộ trình tăng lãi suất hàng quý của Janet Yellen trước khi chuyển hướng sang nới lỏng vào năm 2019. Tương tự, Kazuo Ueda đã lãnh đạo Ngân hàng Trung ương Nhật Bản gần một năm trước khi chính thức chấm dứt chính sách lãi suất âm do Haruhiko Kuroda khởi xướng vào năm 2016.

Giờ đây, nhiệm kỳ của Michele Bullock tại RBA mới thực sự bắt đầu.

Bloomberg