Phố Wall đã sẵn sàng cho việc hạ lãi suất

Trần Minh Đức

Junior Analyst

Phố Wall tin chắc rằng các chính sách hạn chế của Cục Dự trữ Liên bang sắp kết thúc. Thậm chí, các đầu tư đang giao dịch như thể việc tăng lãi suất chỉ là quá khứ.

JPMorgan Asset Management đã thay đổi quan điểm thận trọng trước đó. DataTrek cho biết các nhà đầu tư hiện đang đổ tiền vào cổ phiếu thay vì giao dịch theo bức tranh vĩ mô.

Nhà đầu tư và các chuyên gia kinh tế gần như nhất trí rằng Fed sẽ tăng lãi suất thêm 25 điểm cơ bản vào thứ Tư. Có nhiều quan điểm khác nhau về việc ngân hàng trung ương sẽ giữ lãi suất cao trong bao lâu và liệu có cần thiết phải tăng lãi suất nữa vào cuối năm hay không. Nhưng có một câu chuyện rõ ràng: Quá trình kiểm soát lạm phát đang có tác dụng, điều đó có nghĩa là các đợt tăng lãi suất lớn và sự biến động đi kèm với chúng đã chắc chắn chỉ là quá khứ.

Theo Alessio de Longis, giám đốc danh mục đầu tư cấp cao của Quỹ toàn cầu Invesco trị giá 1.1 tỷ USD và là người đứng đầu bộ phận đầu tư của Invesco Investment Solutions, “thị trường hiện đã chấp nhận hoàn toàn rằng Fed có làm gì đi nữa, chu kỳ thắt chặt sắp kết thúc. Về vấn đề này, bất ngờ và xúc tác sẽ đến từ ECB hoặc BoE, nơi tôi nghĩ rằng việc tăng lãi suất có thể kéo dài hơn, không phải từ Fed.”

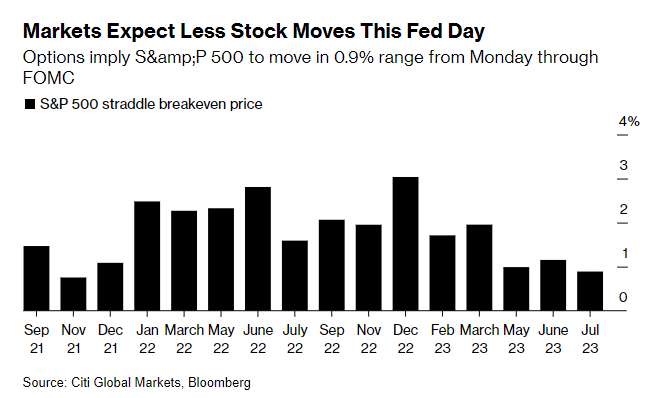

Các nhà giao dịch quyền chọn kỳ vọng phạm vi giao dịch của S&P 500 từ Thứ Hai đến khi kết thúc cuộc họp FOMC vào Thứ Tư sẽ là mức hẹp nhất kể từ tháng 11/2021, theo chuyên gia Stuart Kaiser của Citi. Điều này báo hiệu rằng thị trường đã rõ ràng hơn về quyết định của Fed khi dữ liệu kinh tế ổn định, ông nói.

De Longis đang bác bỏ quan điểm cứng rắn về risk-off mà ông đã giữ vào tháng 3 để mua trái phiếu lợi suất cao và tại các thị trường mới nổi, đồng thời giảm vị thế với tài sản phòng hộ như trái phiếu chính phủ. Ông cũng đang mua cổ phiếu vốn hóa vừa và nhỏ với quan điểm rằng suy thoái kinh tế sẽ không xuất hiện cho đến nửa cuối năm 2024 và Fed chỉ còn một hoặc hai đợt tăng lãi suất nữa.

Một cuộc suy thoái dường như ít có khả năng xảy ra ngay cả đối với Phil Camporeale, giám đốc danh mục đầu tư về các giải pháp đa tài sản tại JPMorgan Asset Management, người hiện đang mua cổ phiếu và trái phiếu nhạy cảm với lãi suất. Ông cho biết, việc kết thúc chu kỳ thắt chặt của Fed sẽ có lợi cho danh mục đầu tư trái phiếu chứng khoán đã bị ảnh hưởng nặng nề khi ngân hàng trung ương không ngừng tăng lãi suất vào năm ngoái.

“Nếu chúng tôi không nghĩ rằng lạm phát đang hạ nhiệt và Fed sắp kết thúc, thì chúng tôi sẽ không thể chấp nhận nhiều rủi ro như vậy vì chúng tôi sẽ không tin tưởng vào đặc tính phòng thủ của trái phiếu”.

Camporeale cho biết với sự biến động dự kiến sẽ giảm, trái phiếu có thể tiếp tục vai trò truyền thống của chúng là cung cấp sự đa dạng hóa trong danh mục đầu tư.

Niềm tin gần đây về triển vọng lãi suất xuất hiện sau khi Phố Wall đã bị ảnh hưởng mạnh bởi những kỳ vọng sai lầm về việc nới lỏng. Fed tiếp tục nói rằng họ sẽ giữ lãi suất cao hơn trong thời gian dài hơn, ngay cả khi thị trường đang định giá giảm lãi suất sớm nhất là vào tháng 12 năm 2023. Các quan chức ngân hàng trung ương cũng cho rằng việc làm đưa lạm phát xuống mục tiêu 2% của họ sẽ cần nhiều nỗ lực hơn, mặc dù kỳ vọng vào thị trường trái phiếu sẽ thấy điều đó sớm xảy ra.

Theo Adam Farstrup, người đứng đầu bộ phận đầu tư tài sản tại Schroder cho biết, Fed có thể cần tiếp tục can thiệp nếu các động lực dài hạn như thị trường lao động bị thắt chặt và quá trình chuyển đổi sang năng lượng xanh khiến giá cả trên toàn cầu cao hơn. Mặc dù trong ngắn hạn, ông nói rằng rõ ràng chính sách của Fed đã phần nào làm giảm lạm phát, nhưng ông đang có quan điểm thận trọng hơn bằng cách trung lập với cổ phiếu khi bối cảnh kinh tế vĩ mô ở Mỹ vẫn còn phức tạp.

Ông nói: “Một trong những hệ quả của áp lực lạm phát mà chúng ta thấy là chu kỳ lãi suất bị chi phối bởi thị trường định nhiều hơn. Các ngân hàng trung ương hiện đang trở nên nghiêm túc hơn với việc phải phản ứng nhanh hơn nhiều trước áp lực lạm phát.”

Và có một số ít nhà phân tích đang chuẩn bị cho thảm họa. Jeffrey Sherman của DoubleLine Capital nói rằng các thị trường nên chuẩn bị cho một cuộc suy thoái sâu ở Mỹ, điều này sẽ đảm bảo việc Fed giảm lãi suất 1%.

Bất chấp sự cảnh giác của một số nhà đầu tư, Nicholas Colas, đồng sáng lập DataTrek Research nói rằng nhìn chung, thị trường không còn lo lắng về các động thái tiếp theo mà Fed sẽ thực hiện. Ông cho biết mối tương quan giữa các ngành của S&P 500 đang dưới mức trung bình 5 năm, cho thấy các nhà đầu tư đang giao dịch các cổ phiếu cụ thể.

Colas cho biết thêm, đợt tăng giá cổ phiếu đã lan rộng đến những chỉ số nhạy cảm về kinh tế. Và sự biến động của chứng khoán cũng giảm xuống, với Chỉ số VIX - còn được gọi là thước đo mức độ sợ hãi của Phố Wall - thấp hơn nhiều so với mức trung bình dài hạn là 20.

Colas cho biết trong một báo cáo giữa tháng 7: “Chính sách của Fed và rủi ro tăng lãi suất quá mức là động lực chi phối cổ phiếu Mỹ từ tháng 1 năm 2022 đến tháng 5 năm 2023”. “Bây giờ, thị trường tin rằng chúng ta đang bước vào một thế giới ‘sau Fed’.”

Bloomberg