Nhiệm kỳ thứ hai của Donald Trump sẽ tiếp tục "kìm hãm" thị trường TPCP Mỹ?

Trần Quốc Khải

Junior Editor

Các nhà giao dịch trái phiếu bước vào năm mới với kỳ vọng giảm sút khi nền kinh tế Mỹ vẫn vững vàng và các chính sách cắt giảm thuế cùng thuế quan của Tổng thống đắc cử Donald Trump đe dọa duy trì áp lực lên thị trường TPCP Mỹ.

Hiện tại, một loạt dữ liệu kinh tế mạnh mẽ, chiến thắng vang dội của đảng Cộng hòa do Trump lãnh đạo và giọng điệu thận trọng của các quan chức Fed đã thúc đẩy sự sụt giảm trên thị trường trái phiếu khi các nhà đầu tư điều chỉnh lại kỳ vọng đối với NHTW.

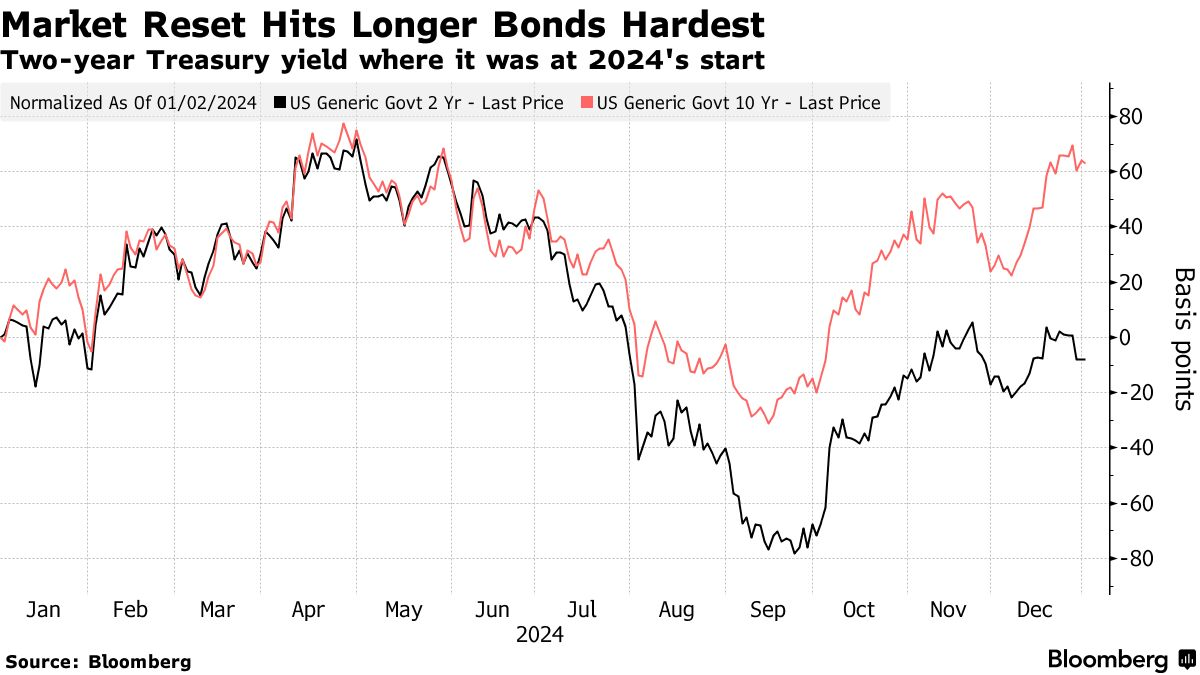

Sự điều chỉnh này đã ảnh hưởng nặng nề nhất đến trái phiếu kỳ hạn dài, đẩy lợi suất của TPCP Mỹ kỳ hạn 10 năm lên gần 4.6%, cao hơn khoảng 1 điểm phần trăm so với thời điểm Fed bắt đầu nới lỏng chính sách tiền tệ vào tháng 9. Trong khi đó, tác động lên TPCP kỳ hạn 2 năm ít hơn, phản ánh sự dịch chuyển của các nhà đầu tư sang các chứng khoán gắn liền với lãi suất chính sách của Fed và ít bị ảnh hưởng bởi triển vọng dài hạn.

“Có nhiều lo ngại về lạm phát (thuế quan, kích thích tài khóa, nhập cư) và một số lạc quan về tăng trưởng (kích thích tài khóa, bãi bỏ quy định), điều này giải thích cho biến động của lợi suất trong vài tháng qua,” Priya Misra, nhà quản lý danh mục đầu tư tại JPMorgan Asset Management, nhận xét.

Biến động giá TPCP Mỹ trong năm 2024

Triển vọng ảm đạm của thị trường trái phiếu đánh dấu một sự thay đổi so với đầu năm 2024, khi nhiều người trên Phố Wall kỳ vọng một năm tăng trưởng vững chắc khi Fed bắt đầu hạ lãi suất từ mức cao nhất trong hơn hai thập kỷ.

Tuy nhiên, những kỳ vọng đó là quá sớm, khiến các nhà đầu tư hiện ngần ngại đặt cược vào một đợt phục hồi trong khi nền kinh tế tiếp tục duy trì đà tăng trưởng. Đồng thời, các kế hoạch cắt giảm thuế và thuế quan của Trump có thể làm gia tăng áp lực lạm phát do thúc đẩy kích thích tài khóa và tăng giá nhập khẩu. Việc thâm hụt ngân sách gia tăng cũng có thể khiến nguồn cung TPCP tăng lên.

Ông Jack McIntyre, nhà quản lý danh mục đầu tư tại Brandywine Global Investment Management, cho biết việc nắm giữ các trái phiếu ngắn hạn không phải là một phương án tồi vào lúc này. “Cho đến khi bạn thấy nền kinh tế thực sự chịu áp lực, ngay cả khi lợi suất đã tăng đáng kể, thì việc giữ trạng thái thận trọng vẫn là điều cần thiết”, ông nhận xét.

Hiện tại, các nhà giao dịch HĐTL dự đoán rằng Fed có thể giữ nguyên chính sách cho đến tận tháng 6 và có khả năng chỉ cắt giảm thêm 0.5 điểm phần trăm lãi suất trong cả năm 2025.

Thị trường sẽ đối mặt với một phép thử về nhu cầu khi một loạt các đợt đấu giá TPCP Mỹ diễn ra vào thứ Hai, sớm hơn một ngày so với thường lệ, do thị trường đóng cửa vào thứ Năm để tưởng nhớ cựu Tổng thống Jimmy Carter. Các phiên đấu giá này sẽ bao gồm cả trái phiếu kỳ hạn 10 năm và 30 năm mới.

Ngay sau đó, báo cáo việc làm hàng tháng của Bộ Lao động Mỹ vào thứ Sáu dự kiến sẽ cho thấy 160,000 việc làm mới được bổ sung trong tháng 12, giảm nhẹ so với con số 227,000 của tháng trước đó, theo khảo sát của Bloomberg.

Bà Priya Misra của JPMorgan cho rằng, với việc lợi suất đã tăng cao, nếu dữ liệu việc làm yếu hơn dự kiến, có thể khiến giá trái phiếu phục hồi. “Một dữ liệu yếu sẽ làm dấy lên các cuộc thảo luận về khả năng Fed cắt giảm lãi suất vào tháng Ba”, bà nhận định.

Bloomberg