Lượng reverse repo giảm mạnh khi Fed dừng QT

Nguyễn Tuấn Đạt

Junior Analyst

Sau hai dòng vốn chảy vào lớn trong tuần, thị trường chỉ ghi nhận dòng vốn rút ra khiêm tốn khoảng 4.3 tỷ USD vào tuần trước, duy trì lượng tài sản ở mức kỷ lục trên 6 nghìn tỷ USD

Tính đến ngày 14 tháng 2, quỹ đầu tư Chính phủ, chủ yếu đầu tư vào các TPCP, reverse repo (RRP) và trái phiếu doanh nghiệp bảo hộ bởi chính phủ, đã giảm 11 tỷ USD xuống còn 4.882 nghìn tỷ USD.

Còn các quỹ thị trường tiền tệ, thường đầu tư vào tài sản có rủi ro cao như thương phiếu đã ghi nhận tài sản tăng 6.55 tỷ USD lên 1.013 nghìn tỷ USD.

Dòng vốn rút ra khoảng 5.3 tỷ USD đều đến từ các quỹ tổ chức, trong khi các quỹ lẻ lại ghi nhận dòng vốn vào 1 tỷ đô la.

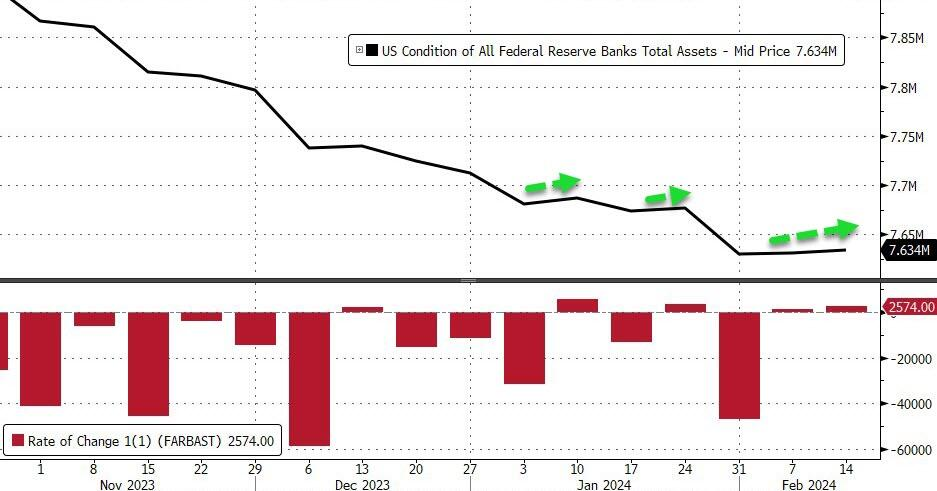

Bảng cân đối kế toán của Fed đang mở rộng tuần thứ hai liên tiếp thêm 2.6 tỷ USD và đã tăng trong 4/6 tuần gần đây.

Sau khi giảm mạnh vào cuối tháng 1, chính sách thắt chặt định lượng (QT) của Fed dường như không biến động trong tháng 2.

Đây là đà giảm theo hai tuần ở mức nhỏ nhất từ tài sản của Fed.

Tất nhiên, Fed sẽ không dừng áp dụng QT mà không có tuyên bố chính thức, và sự đình trệ này có lẽ chỉ là một sự cố kỹ thuật liên quan đến việc thanh toán và thời gian.

Tuy nhiên, đây là điều đáng chú ý, dựa trên các sự kiện dưới đây.

Dự trữ ngân hàng tại Fed giảm nhẹ trong tuần qua, trong khi vốn hóa thị trường chứng khoán Mỹ vẫn cách biệt đáng kể.

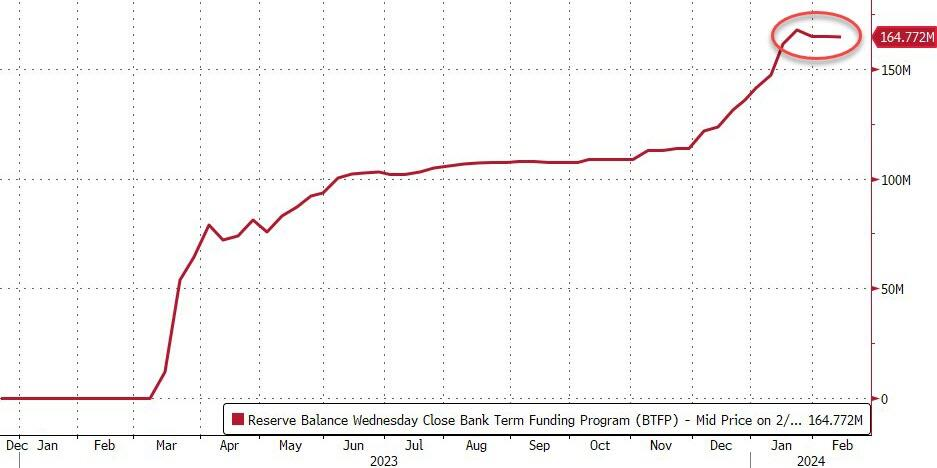

Việc sử dụng gói cứu trợ của Fed từ các ngân hàng duy trì ở gần mức cao kỷ lục 165 tỷ đô la kể từ khi chương trình cho vay không lãi suất từ Fed kết thúc.

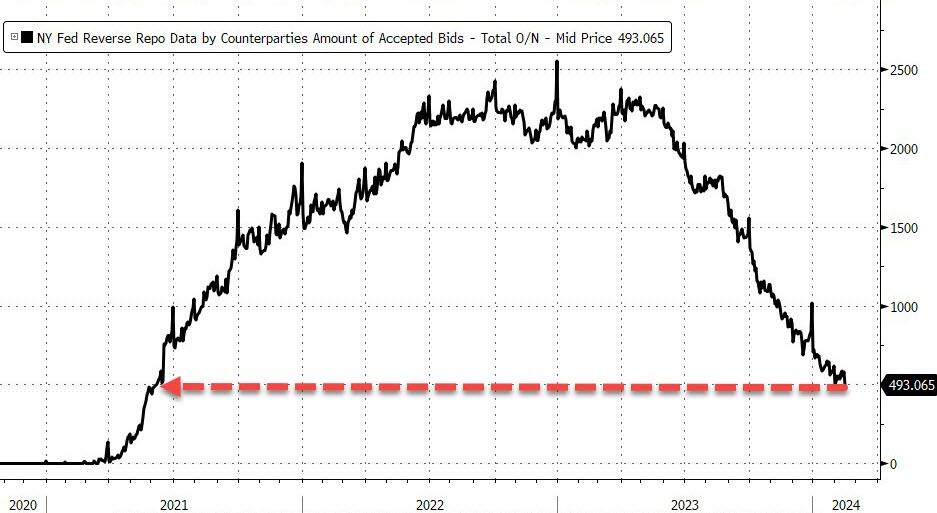

Và cuối cùng, lượng reverse repo của Fed giảm mạnh 82 tỷ USD xuống dưới 500 tỷ đô la lần đầu tiên kể từ tháng 6 năm 2021.

Đây là sụt giảm trong tháng lớn nhất kể từ tháng Mười, khá bất ngờ vì việc sử dụng RRP đã ổn định gần đây.

Như Scott E.D. Skyrm của Curvature lưu ý: "Điều bất ngờ hơn là lượng RRP có xu hướng giảm khi lãi suất repo qua đêm thấp hơn lãi suất chung (lãi suất reverse repo hiện ở mức 5.3%)."

Vì vậy, điều này chỉ ra rằng một số nhu cầu về vốn cần phải cấp bách hơn.

Ủy ban Tư vấn Trái phiếu Mỹ lưu ý rằng trong khi hầu hết mong đợi RRP sẽ giảm xuống 0, một vài người kỳ vọng sẽ duy trì ở mức khoảng 200 tỷ đến 300 tỷ USD.

Tầm quan trọng của RRP đã được Lorie Logan, Phó Chủ tịch Fed Dallas, lưu ý vào tháng 1 khi bà nói rằng Fed nên chậm lại trong quá trình thắt chặt định lượng khi lượng RRP tiến gần đến mức thấp.

Điều này có nghĩa là chúng ta đang đúng về tháng 3 khi chương trình BTFP đáo hạn và các ngân hàng bị buộc phải tài trợ cho khoản lỗ 160 tỷ USD của họ thông qua cửa sổ chiết khấu.

Bloomberg