Liệu đã đến lúc giới đầu tư trái phiếu Nhật Bản phải suy nghĩ về việc quản trị rủi ro danh mục?

Nguyễn Thanh Lịch

Junior Analyst

Giới đầu tư Nhật Bản nắm giữ TPCP đang phải đối mặt với tình thế ngày càng phức tạp khi chi phí dự phòng rủi ro danh mục đầu tư của họ tăng lên mức cao nhất kể đợt bùng phát đại dịch đầu tiên.

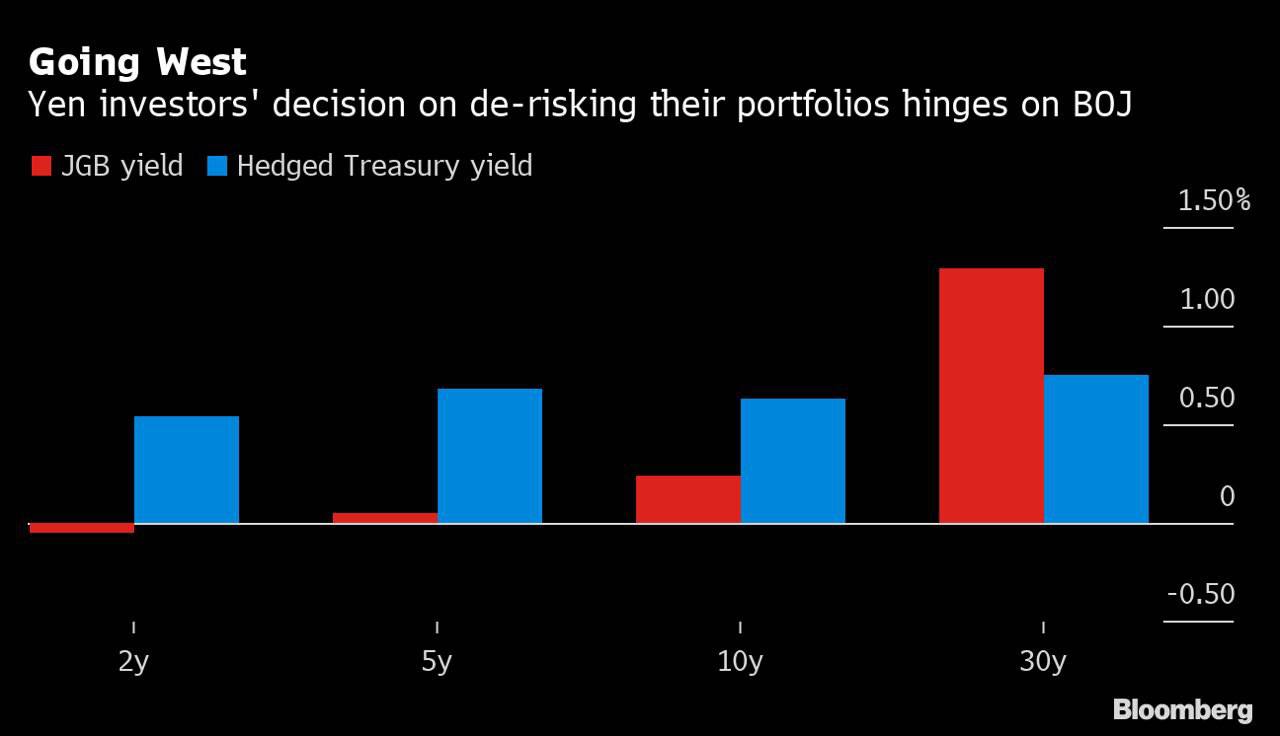

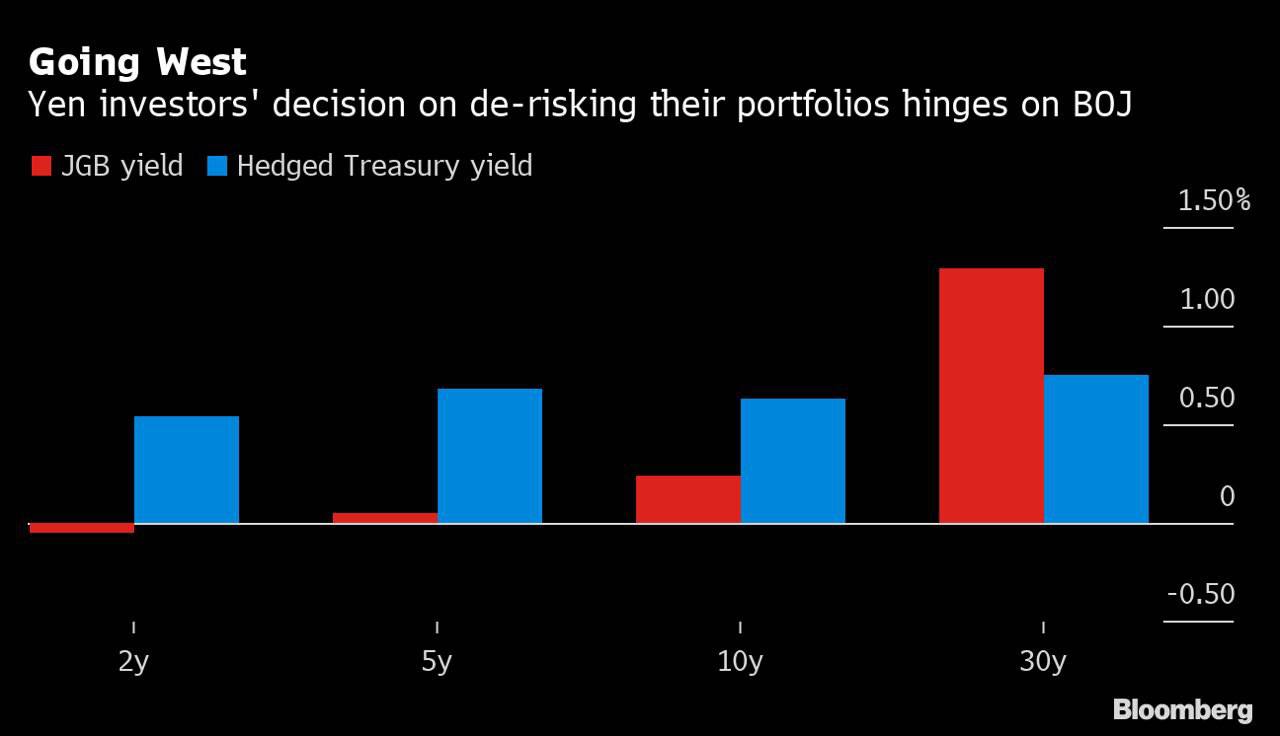

Chi phí dự phòng cho các khoản đầu tư TPCP Nhật Bản đã vượt mức 2.5%, như vậy lợi suất thu được nhờ chênh lệch sẽ rơi vào khoảng từ 0.54% - 0.75% tùy thời gian đáo hạn, vẫn bỏ xa các khoản có kỳ hạn từ 30 năm.

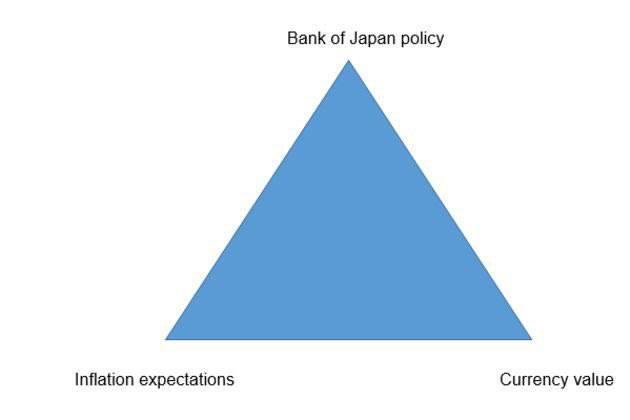

Trong vòng 2 năm qua, các nhà đầu tư không phòng ngừa rủi ro danh mục đầu tư cũng được hưởng lợi từ đà tăng của USD/JPY như một khoản lãi coupon, nhưng cho tới thời điểm hiện tại có lẽ họ cần phải thay đổi. Lợi suất TPCP Nhật Bản đã tăng cao hơn, USD/JPY thì cũng có xu hướng đi theo cả 2 chiều, về cơ bản, việc quyết định phòng hộ hay không phụ thuộc vào lạm phát kỳ vọng tại Nhật Bản và việc liệu BOJ sẽ hành động nếu diễn biến lạm phát chuyển biến xấu.

Về cơ bản có thể coi đó như là định giá của đồng Yên. Mặc dù JPY đang khá rẻ, đồng Yên có thể bị định giá thấp trong khoảng thời gian lâu hơn mức chấp nhận được. Việc giá trị của 1 đồng tiền rẻ hay đắt hiếm khi trở thành yếu tố thúc đẩy chính, nhưng thật không may cho đồng Yên.

Trong trường hợp BOJ điều chỉnh chính sách khiến biên độ giao dịch lợi suất TPCP Nhật Bản kỳ hạn 10 năm (hay có thể là mức kỳ hạn khác) mở rộng hơn, đồng Yên sẽ chịu ảnh hưởng. Tuy nhiên, nếu lạm phát dai dẳng, thậm chí xấu hơn và BOJ vẫn kiên định với chính sách hiện tại sau cuộc bầu cử Thượng viện vào tháng tới, đồng Yên có thể suy yếu.

Đồng Yên đã giao dịch khá ảm đạm trong một thời gian dài, trừ khi có phép màu từ bây giờ tới thứ Năm, Yên Nhật sẽ kết thúc quý thứ 6 giảm liên tiếp. Hãy chờ đợi bởi mọi thứ vẫn chưa tới thời điểm cao trào, các trader TPCP Nhật Bản có lẽ vẫn gặp nhiều cám dỗ trước khi nghĩ tới việc quản trị rủi ro danh mục.

Bloomberg