Liệu chính sách thuế quan của Trump có khép lại kỷ nguyên thống trị của chứng khoán Mỹ?

Trà Giang

Junior Editor

Những biến động mạnh trên thị trường tài chính toàn cầu đang làm lung lay niềm tin vào vị thế độc tôn của kinh tế Mỹ.

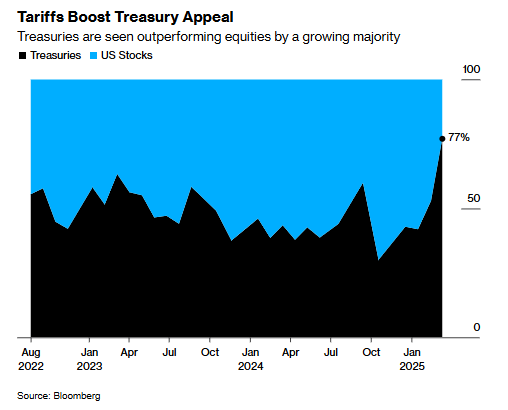

Theo khảo sát Bloomberg Markets Live Pulse, các nhà đầu tư đang có quan điểm lạc quan nhất đối với trái phiếu Kho bạc Mỹ (Treasuries) so với cổ phiếu trong ít nhất ba năm qua, khi các chính sách thuế quan của Tổng thống Donald Trump tiếp tục khuấy động nền kinh tế và làm lung lay niềm tin vào sự ổn định của thị trường chứng khoán Mỹ.

Kết quả khảo sát với 504 nhà đầu tư được thực hiện trong tuần này cho thấy, trái phiếu Kho bạc Mỹ được kỳ vọng sẽ mang lại lợi suất điều chỉnh theo biến động tốt hơn so với cổ phiếu trong tháng tới. Đáng chú ý, có đến 77% người tham gia đặt niềm tin vào Treasuries—mức cao nhất kể từ khi dữ liệu này bắt đầu được thu thập vào năm 2022. Điều này phản ánh sự thay đổi sâu sắc trong chiến lược đầu tư của giới tài chính, khi nỗi lo về chính sách thuế quan và bất ổn kinh tế ngày càng gia tăng.

Trái phiếu Mỹ hưởng lợi nhờ thuế quan

Khảo sát này đánh dấu một bước ngoặt lớn trong tâm lý thị trường kể từ khi Trump giành nhiệm kỳ thứ hai. Trước đó, chiến lược "Trump Trade" từng thổi bùng làn sóng lạc quan, thúc đẩy giá cổ phiếu tăng mạnh với kỳ vọng nền kinh tế Mỹ sẽ tiếp tục duy trì đà tăng trưởng ấn tượng. Tuy nhiên, xu hướng này đã nhanh chóng đảo chiều khi Trump áp thuế lên hàng hóa từ Canada, Mexico, Trung Quốc và châu Âu, khơi mào một cuộc chiến thương mại quy mô lớn, khiến thị trường chứng khoán lao dốc và đẩy chỉ số S&P 500 vào vùng điều chỉnh sau khi mất hơn 10% giá trị so với đỉnh lịch sử.

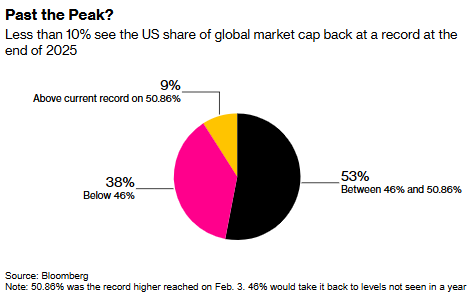

Không chỉ chứng khoán Mỹ bị ảnh hưởng, tâm lý hoài nghi về triển vọng dài hạn của cổ phiếu Mỹ cũng ngày càng rõ rệt. Chỉ 9% nhà đầu tư được khảo sát tin rằng tỷ trọng vốn hóa thị trường của Mỹ trong tổng vốn hóa toàn cầu sẽ phục hồi về mức kỷ lục đầu năm 2025, trong khi khoảng 40% dự đoán con số này sẽ giảm về mức thấp chưa từng thấy trong hơn một năm qua. Đáng chú ý, phần lớn nhà đầu tư nhận định rằng chính sách thuế quan, chứ không phải chính sách tiền tệ của Cục Dự trữ Liên bang Mỹ (Fed), sẽ là yếu tố quan trọng nhất tác động đến định giá cổ phiếu trong thời gian tới.

Triển vọng vốn hóa toàn cầu: Chứng khoán Mỹ có còn ở đỉnh?

Các chiến lược gia của JPMorgan Chase & Co. cảnh báo: “Chừng nào những mức thuế bất ngờ, nhà đầu tư khó có thể kỳ vọng vào một thị trường ổn định, mà thay vào đó, nên sẵn sàng đối mặt với những đợt suy giảm.”

Gần một nửa số nhà đầu tư tham gia khảo sát cho biết họ sẽ giảm tỷ trọng nắm giữ chỉ số S&P 500 trong tháng tới, trong khi chưa đến 20% có kế hoạch tăng vị thế.

Đáng chú ý, niềm tin vào khả năng Trump sẽ can thiệp nếu thị trường chứng khoán tiếp tục giảm cũng đang suy yếu. Trong nhiệm kỳ đầu tiên, nhà đầu tư từng tin rằng ông sẽ điều chỉnh chính sách nếu chứng khoán lao dốc—một chiến thuật được gọi là “Trump Put”. Tuy nhiên, lần này, chỉ chưa đến một nửa số người được hỏi kỳ vọng tổng thống sẽ ra tay cứu vãn thị trường. Bình luận gần đây của Trump rằng “thị trường lên xuống là chuyện bình thường” cho thấy ông có cách tiếp cận thờ ơ hơn so với trước đây.

Hơn một nửa số nhà đầu tư tin rằng lợi suất trái phiếu Kho bạc Mỹ kỳ hạn 10 năm sẽ giảm trong tháng tới, khi những bất ổn kinh tế khiến giới giao dịch đặt cược vào khả năng Fed sẽ nới lỏng chính sách tiền tệ mạnh hơn trong năm nay.

Chitrang Purani, nhà quản lý danh mục trái phiếu tại Capital Group Inc., nhận định: “Biên độ an toàn được phản ánh vào thị trường tín dụng và cổ phiếu hiện rất mỏng, khiến các tài sản này có rủi ro bất cân xứng cao.”

Theo ông, năm nay có thể là thời điểm nhà đầu tư nên cân nhắc lại danh mục đầu tư, khi những rủi ro tiềm ẩn đối với tăng trưởng kinh tế ngày càng rõ rệt. “2025 có thể là một năm thuận lợi cho dòng vốn chảy vào trái phiếu,” ông nói thêm.

Trong thị trường lãi suất, phần lớn nhà đầu tư không kỳ vọng đường cong lợi suất sẽ dốc lên đáng kể trong ngắn hạn. Hơn 90% tin rằng lợi suất trái phiếu Kho bạc Mỹ sẽ tiếp tục duy trì mức thấp hơn so với trái phiếu chính phủ Đức (Bunds) trong nhiệm kỳ thứ hai của Trump, khác xa với giai đoạn đầu nhiệm kỳ trước.

Chỉ 8% dự báo chênh lệch lợi suất giữa trái phiếu Kho bạc Mỹ kỳ hạn 10 năm và Bunds của Đức sẽ tăng vượt 200 điểm cơ bản vào cuối năm 2025—một mức phổ biến trong nhiệm kỳ đầu của Trump.

Kevin Khang, Trưởng bộ phận nghiên cứu kinh tế toàn cầu tại Vanguard Group Inc., cảnh báo trong một báo cáo tuần này: “Sau nhiều năm nền kinh tế Mỹ duy trì khả năng chống chịu tốt và thị trường chứng khoán tăng trưởng nhờ lợi nhuận doanh nghiệp, định giá tài sản rủi ro hiện đã phản ánh rất ít rủi ro suy giảm.”

Ông nhấn mạnh rằng, trái phiếu Kho bạc Mỹ đang mang lại một sự cân bằng rủi ro và lợi nhuận tốt hơn nhiều so với cổ phiếu, và đó có thể là lý do chính khiến giới đầu tư dịch chuyển mạnh dòng vốn sang trái phiếu trong giai đoạn đầy biến động này.

Bloomberg