Làn sóng lợi suất TPCP Mỹ tăng cao khơi dậy lo ngại về cuộc khủng hoảng mới

Quỳnh Chi

Junior Editor

Một diễn biến đáng quan ngại đang dần hiện hữu khi chiến tranh thương mại do Tổng thống Donald Trump khởi xướng gây áp lực lên thị trường tài chính: Trái phiếu chính phủ Mỹ - vốn được coi là tài sản trú ẩn an toàn trong giai đoạn biến động - đang bất ngờ đánh mất tính hấp dẫn vốn có của mình.

James Athey, nhà quản lý danh mục đầu tư tại Marlborough Investment Management, nhận thấy tình hình hiện tại gợi nhớ đến làn sóng thanh lý giao dịch chênh lệch (basis-trade unwinds) vào giai đoạn đầu đại dịch - khi quá trình giảm đòn bẩy tài chính trên diện rộng kích hoạt chuỗi sự cố đối với chiến lược đầu tư phổ biến của các quỹ phòng hộ, khiến thị trường trái phiếu sụt giảm mạnh.

Mặc dù chưa có bằng chứng xác thực về việc các nhà tạo lập thị trường cắt giảm nguồn tài trợ hoặc các quỹ phòng hộ bị mắc kẹt trong vị thế bất lợi, Athey vẫn không thể loại bỏ cảm giác rằng những biến động gần đây chỉ là dấu hiệu sơ khởi của rủi ro tiềm ẩn đang ẩn náu dưới bề mặt thị trường.

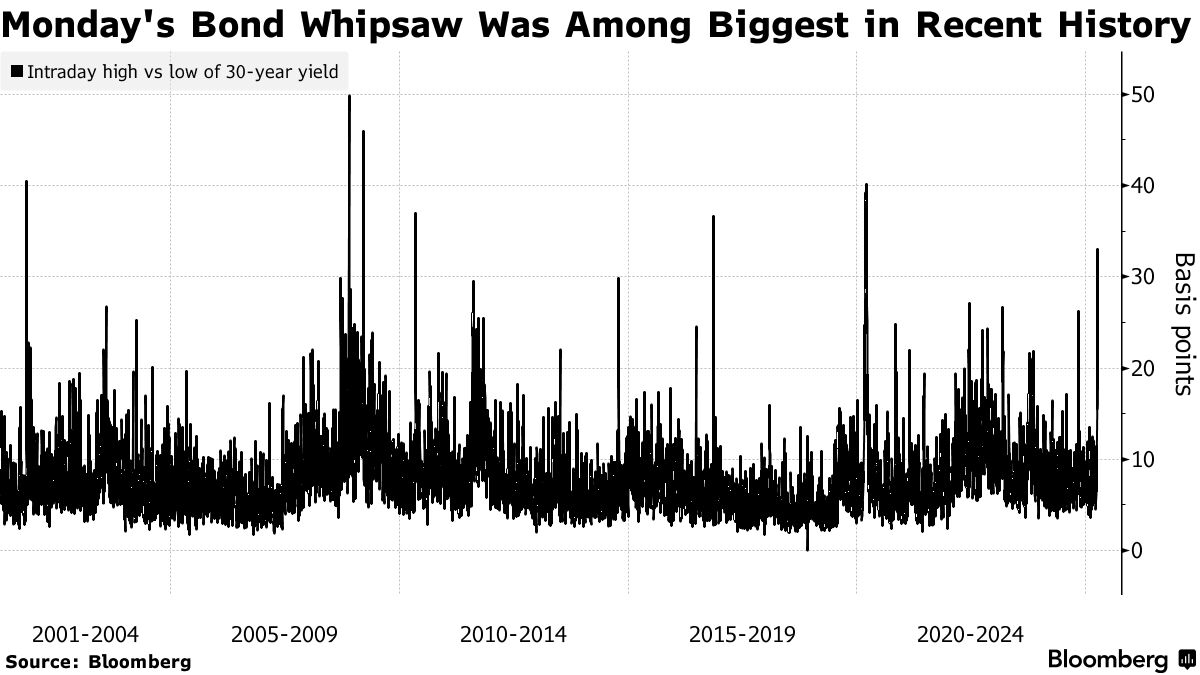

"Tình hình hiện tại gợi nhớ đến tháng 3/2020 khi chúng ta chứng kiến những biến động dữ dội, có khả năng liên quan đến giao dịch chênh lệch," vị chuyên gia này nhận xét. "Tuần trước, chúng tôi chưa quan sát thấy dấu hiệu nào về việc các quỹ phòng hộ bị dừng lỗ trong giao dịch chênh lệch hợp đồng tương lai trái phiếu, nhưng bất ngờ lợi suất đã tăng vọt."

Giao dịch chênh lệch là chiến lược đầu tư mà các quỹ phòng hộ triển khai để đặt cược vào mức chênh giữa giá trái phiếu Kho bạc giao ngay và giá hợp đồng tương lai tương ứng. Do biên độ chênh lệch thường rất nhỏ, các nhà đầu tư thường vay nợ để tạo đòn bẩy cho vị thế của mình, có thể lên tới 50 hoặc 100 lần vốn đầu tư ban đầu. Các ước tính gần đây cho thấy tổng giá trị vị thế hiện tại khoảng 1.000 tỷ USD, gần gấp đôi so với con số năm năm trước.

Vấn đề phát sinh khi biến động thị trường đảo lộn cơ chế kinh tế của chiến lược này, buộc các nhà đầu tư phải thanh lý vị thế nhanh chóng để đáp ứng nghĩa vụ trả nợ. Quá trình này có thể tạo hiệu ứng dây chuyền khiến lợi suất trái phiếu tăng mạnh, hoặc tệ hơn, dẫn đến tình trạng đóng băng thị trường Trái phiếu Kho bạc, tương tự diễn biến từng xảy ra vào năm 2020.

Ed Al-Hussainy, chiến lược gia lãi suất tại Columbia Threadneedle Investment, khẳng định rằng quá trình giảm đòn bẩy trong giao dịch chênh lệch đã đóng vai trò đáng kể trong việc đẩy lợi suất dài hạn tăng cao những ngày gần đây. Ông dẫn chứng thông qua chênh lệch giữa lãi suất hoán đổi (swap rate) kỳ hạn 30 năm và lợi suất Trái phiếu Kho bạc kỳ hạn tương đương đã ghi nhận biến động một ngày lớn nhất trong nhiều năm vào thứ Ba, chạm mức thấp kỷ lục.

"Hiện tượng này phù hợp với giả thuyết về việc thanh lý giao dịch chênh lệch tại phân khúc 30 năm, nơi tiềm ẩn nhiều cơ hội lợi nhuận nhất," ông nhận định.

Dù vậy, không phải mọi chuyên gia đều chia sẻ quan điểm này.

Tim Magnusson, Giám đốc đầu tư tại quỹ phòng hộ Garda Capital Partners và là chuyên gia thị trường với ba thập kỷ kinh nghiệm, cho rằng mặc dù có "một số áp lực vừa phải" trong thị trường giao dịch chênh lệch, tình hình hiện tại không thể so sánh với những giai đoạn căng thẳng gần đây.

"Đội ngũ vĩ mô của chúng tôi phân tích rằng, liên quan đến hiện tượng lợi suất tăng vọt vào thứ Hai, nhiều chiến lược phòng ngừa rủi ro đã được thiết lập khi thị trường chuyển hướng vào vị thế mua ròng Trái phiếu Kho bạc trong bối cảnh thị trường cổ phiếu sụt giảm mạnh tuần trước," ông giải thích. "Các vị thế này đã nhanh chóng bị đóng lại vào hôm qua, đặc biệt sau khi xuất hiện thông tin ban đầu - mà sau đó được xác nhận là không chính xác."

"Trong bối cảnh Fed có thể không tiến hành cắt giảm lãi suất như kỳ vọng, khó có thể duy trì các chiến lược phòng ngừa rủi ro khi thị trường cổ phiếu đang ổn định và phục hồi," ông bổ sung, đồng thời lưu ý rằng "thanh khoản thị trường suy giảm nghiêm trọng trong đợt tăng lợi suất này."

Một số chuyên gia thị trường cho rằng đợt sụt giảm giá trái phiếu tuần này chủ yếu do hoạt động chốt lời trước khi có đợt phát hành Trái phiếu Kho bạc quy mô lớn. Bộ Tài chính Hoa Kỳ đã phát hành thành công 58 tỷ USD trái phiếu kỳ hạn ba năm vào thứ Ba với lợi suất 3,78%, đồng thời chuẩn bị phát hành thêm 39 tỷ USD trái phiếu 10 năm và 22 tỷ USD trái phiếu 30 năm.

Nhóm phân tích khác lập luận rằng nguyên nhân chính đến từ sự điều chỉnh kỳ vọng thị trường về chu kỳ cắt giảm lãi suất của Cục Dự trữ Liên bang, với dự báo số đợt cắt giảm sẽ ít hơn so với dự đoán ban đầu. Một số khác cho rằng mối lo ngại ngày càng tăng về tác động tiềm tàng của các biện pháp thuế quan do Tổng thống Trump áp đặt đối với tăng trưởng kinh tế và lạm phát đang thúc đẩy dòng vốn lớn dịch chuyển sang tài sản tiền mặt.

"Đáng lo ngại nhất, đây có thể là dấu hiệu sớm cho thấy nhà đầu tư đang tích cực thanh lý vị thế ngay cả đối với các tài sản chất lượng cao," Andrew Hollenhorst, chuyên gia phân tích tại Citigroup Inc., nhận định trong báo cáo có tiêu đề 'Lợi suất Trái phiếu Kho bạc đang tăng?'. "Các quan chức Fed rất có thể đang theo dõi sát sao những biến động này và có thể phản ứng theo hướng nới lỏng chính sách tiền tệ nếu xu hướng tăng bất thường của lợi suất Trái phiếu Kho bạc tiếp diễn."

Các cơ quan quản lý đã đặc biệt chú trọng giám sát hoạt động giao dịch chênh lệch sau khi buộc phải can thiệp vào năm 2020, khi biến động thị trường quy mô lớn dẫn đến yêu cầu ký quỹ bổ sung đối với hợp đồng tương lai TPCP và làm trầm trọng thêm tình trạng căng thẳng thanh khoản trên thị trường repo. Diễn biến này khiến trái phiếu giao ngay hoạt động kém hiệu quả hơn so với hợp đồng tương lai - đảo ngược hoàn toàn các điều kiện mà chiến lược giao dịch chênh lệch nhằm khai thác - gây ra tổn thất đáng kể cho các quỹ phòng hộ.

Để ứng phó với tình huống, Fed đã triển khai cam kết mua trái phiếu trị giá hàng nghìn tỷ USD nhằm duy trì hoạt động ổn định của thị trường và cung cấp các cơ chế tài trợ khẩn cấp cho thị trường repo.

Chỉ mới tháng trước, một hội đồng chuyên gia tài chính đã đề xuất với Fed xem xét thiết lập chương trình can thiệp khẩn cấp, nhằm mục đích đóng các vị thế giao dịch đòn bẩy cao của quỹ phòng hộ trong trường hợp phát sinh khủng hoảng trên thị trường TPCP có quy mô 29 nghìn tỷ USD.

"Một số người có thể đặt câu hỏi 'vậy vấn đề nghiêm trọng ở đâu khi lợi suất TPCP chỉ tăng nhẹ?'" cựu Thống đốc Fed và hiện là Giáo sư Đại học Harvard, Jeremy Stein, phân tích. "Quan trọng là vai trò nền tảng của thị trường TPCP trong hệ thống tài chính toàn cầu và kỳ vọng của thị trường về tính thanh khoản, vận hành hiệu quả của công cụ này. Nếu các yếu tố nền tảng này bị đặt dấu hỏi, đó chắc chắn không phải tín hiệu tích cực, đặc biệt trong bối cảnh hiện tại."

Đối với một số nhà phân tích, biến động trong các mức lãi suất tham chiếu khác nhau liên quan đến repo cũng hàm ý về quá trình thanh lý carry trade đang diễn ra.

Biên độ chênh lệch repo ngày càng mở rộng "phản ánh khá rõ nét hoạt động giảm đòn bẩy trong các giao dịch chênh lệch trái phiếu," theo nhận định của Rishi Mishra, chuyên gia phân tích tại Futures First Canada Inc.

Bất kể có phải là hệ quả trực tiếp từ chiến lược giao dịch chênh lệch hay không, các nhà giao dịch và nhà đầu tư đều thống nhất rằng biến động gia tăng của Trái phiếu Kho bạc đang thúc đẩy quá trình tái cơ cấu danh mục đầu tư theo hướng giảm thiểu rủi ro.

"Thực tế là chúng ta đã chứng kiến đợt bán tháo mạnh mẽ vào thứ Hai và tiếp diễn ở mức độ nhất định vào thứ Ba, phản ánh rõ nét bản chất phân mảnh của thị trường tài chính hiện nay," Greg Peters, người đồng quản lý danh mục đầu tư trị giá hơn 800 tỷ USD với vai trò Đồng Giám đốc đầu tư tại PGIM Fixed Income, nhận định.

Bloomberg