Khi những điều phi lý trở thành chuẩn mực: Định nghĩa lại ‘bình thường’ trong thời đại siêu bình thường hóa

Trà Giang

Junior Editor

Trong bối cảnh các chỉ số tài chính dường như chỉ còn phản ánh kỳ vọng đầu cơ và chính sách nới lỏng cực độ hơn là nền tảng thực của nền kinh tế, ngày càng nhiều chuyên gia cho rằng toàn bộ hệ thống kinh tế hiện tại đã rơi vào một trạng thái đặc biệt: siêu bình thường hóa (hypernormalization).

Đây không đơn thuần là hiện tượng kinh tế mà là một trạng thái xã hội – tâm lý, khi những gì vốn dĩ phi lý, méo mó, thậm chí nguy hiểm lại được số đông chấp nhận như một chuẩn mực "bình thường mới".

Khái niệm hypernormalization do nhà nhân học người Nga Alexei Yurchak đưa ra, và được nhà làm phim tài liệu Adam Curtis phổ biến trong tác phẩm cùng tên. Nó mô tả một trạng thái xã hội, nơi mọi người đều biết rằng hệ thống đang mục nát, nhưng không ai có tầm nhìn hay niềm tin vào một mô hình thay thế khả thi, nên mọi người tiếp tục sống trong một "bình thường giả lập", vừa biết là sai nhưng vẫn coi là thật.

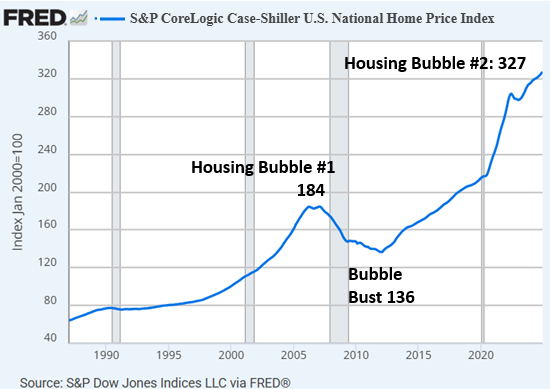

Điều đáng sợ là mô tả đó không còn là chuyện của Liên Xô những năm 1980 – mà đang ngày càng đúng với nền kinh tế Mỹ và toàn cầu ở thời điểm hiện tại. Những bong bóng đầu cơ trong cổ phiếu, nhà đất, tiền mã hóa, hàng hóa – vốn có tính chất bất thường, phi thực tế – giờ lại được xem là nền tảng tăng trưởng và tạo ra "của cải". Việc giá nhà tăng gấp đôi trong vài năm, chứng khoán công nghệ tăng hàng trăm phần trăm chỉ nhờ kỳ vọng AI, hay tài sản kỹ thuật số được giao dịch như một loại tôn giáo tài chính… tất cả đều được xem là "bình thường".

Trong trạng thái siêu bình thường hóa đó, nền kinh tế không còn phản ánh năng suất, sáng tạo hay đổi mới – mà chủ yếu vận hành dựa trên các lớp ngôn từ, hình ảnh, niềm tin được kiểm soát có chủ đích. Đây không còn là nền kinh tế thực, mà là một mô phỏng kinh tế – nơi thông điệp và truyền thông quan trọng hơn thực tế doanh thu hay năng lực cạnh tranh.

Một ví dụ dễ thấy là các bong bóng đầu cơ hiện nay không bị xem là nguy hiểm, mà trái lại được coi là tất yếu và cần thiết để duy trì tăng trưởng. Giá tài sản tăng không còn là dấu hiệu cảnh báo, mà là mục tiêu chính sách. Và bởi vì hệ thống phụ thuộc vào các bong bóng này để giữ hình ảnh về sự "giàu có" và "tăng trưởng", nên việc đối mặt với thực tại – một nền kinh tế thật, không có lớp trang điểm tài chính – trở thành điều đáng sợ nhất.

Sự sụp đổ đầu cơ là điều hiển nhiên, không phải bất thường

Nỗi sợ này không chỉ nằm ở các nhà đầu tư, mà còn ở chính các thể chế quản lý. Khi ngân hàng trung ương và các bộ tài chính không còn giải pháp nào ngoài việc tiếp tục hỗ trợ bong bóng, họ mặc nhiên chấp nhận rằng thực tại không còn đủ hấp dẫn để làm nền tảng cho niềm tin kinh tế. Đây là thời điểm mà mô hình tăng trưởng thực đã bị thay thế bởi mô hình quản trị kỳ vọng.

Tuy nhiên, như mọi mô hình siêu ảo, cấu trúc này không thể tồn tại mãi. Một khi sự bất tín lan rộng – khi người dân và nhà đầu tư không còn tin vào lớp vỏ bọc – hệ thống sẽ sụp đổ không phải do thiếu dòng tiền, mà do mất niềm tin vào chính logic nội tại của nó. Và đó là cách các xã hội siêu bình thường hóa sụp đổ: đột ngột, toàn diện và không có phương án cứu hộ.

Cuối cùng, nếu các nhà hoạch định chính sách và xã hội không dám nhìn thẳng vào thực tại – rằng bong bóng là bất thường và việc nó vỡ là điều bình thường – thì tương lai kinh tế sẽ tiếp tục bị dẫn dắt bởi nỗi sợ. Sợ mất giá tài sản, sợ giảm tốc, sợ mất niềm tin… Nhưng đáng sợ hơn cả là sợ phải đối mặt với hiện thực – điều tưởng như hiển nhiên, nhưng đã bị che phủ bởi quá nhiều lớp sơn màu tài chính.

investing