Goldman Sachs: Dữ liệu tín dụng mới của Trung Quốc là một "mớ hỗn độn đáng thất vọng", làm dấy lên đồn đoán về QE?

Trần Quốc Khải

Junior Editor

Dữ liệu tín dụng mới của Trung Quốc gây thất vọng, khiến nhiều người đồn đoán về khả năng nước này sẽ triển khai nới lỏng định lượng (QE). Sự yếu kém trong tăng trưởng tín dụng và tài chính xã hội đã làm dấy lên kỳ vọng rằng Bắc Kinh sẽ phải thực hiện các biện pháp mạnh mẽ hơn để hỗ trợ nền kinh tế.

Hai tuần trước, khi thế giới vẫn còn bị cuốn hút bởi ý tưởng vô lý của Jim Cramer rằng cổ phiếu Trung Quốc có thể tăng gấp đôi chỉ trong vài tuần chỉ vì Bắc Kinh đã đưa ra vài lời trấn an và bởi vì khi nói đến những nhà đầu tư “ngây thơ”, không nơi nào có nhiều hơn Trung Quốc, và khi Goldman Sachs “hài hước” nâng hạng cổ phiếu Trung Quốc sau khi chúng đã tăng 30%, chúng tôi đã cảnh báo rằng bữa tiệc sắp kết thúc chỉ vì một lý do đơn giản: như chúng tôi đã nói trong bài viết "Tại sao đà tăng của Trung Quốc sẽ không bền vững", Trung Quốc sẽ không thể tái tạo những đợt phục hồi trước đây đơn giản vì Bắc Kinh không thể tái tạo sự bùng nổ tín dụng đã giúp khởi động lại nền kinh tế Trung Quốc trong các đợt suy thoái trước đây, vào năm 2012, 2015 và 2020.

Cụ thể, đây là những gì chúng tôi đã nói:

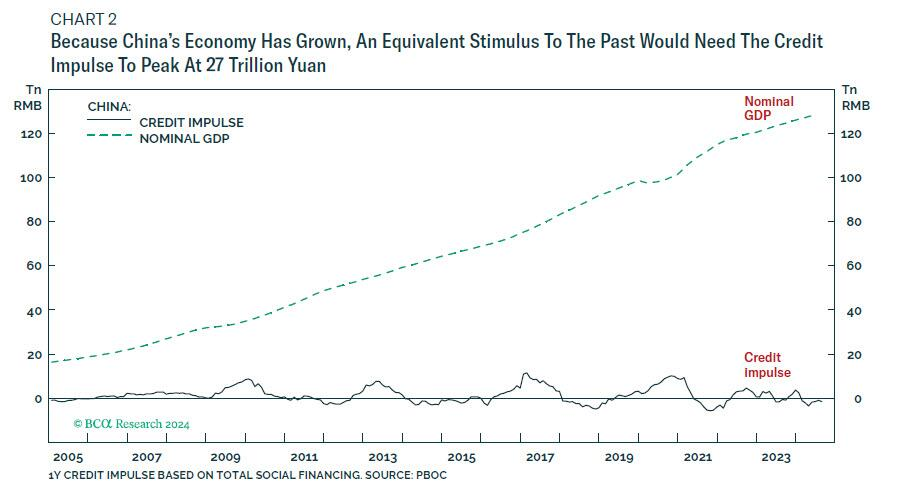

Trong chu kỳ kích thích năm 2015, tăng trưởng tín dụng của Trung Quốc đạt đỉnh ở mức 13.5 nghìn tỷ nhân dân tệ, tương đương hơn 15% GDP. Khi nền kinh tế danh nghĩa của Trung Quốc hiện lớn gấp đôi, một kích thích tương tự sẽ cần tăng trưởng tín dụng đạt đỉnh 27 nghìn tỷ nhân dân tệ.

Tuy nhiên, trong lần đạt đỉnh gần đây nhất, tăng trưởng tín dụng của Trung Quốc thậm chí không đạt tới 5 nghìn tỷ nhân dân tệ! Điều này có nghĩa là để so sánh với chu kỳ năm 2015, chu kỳ kích thích hiện tại cần phải lớn gấp năm lần so với đỉnh gần đây nhất.

Điều này sẽ đòi hỏi một sự đảo ngược lớn trong xu hướng giảm của các chu kỳ kích thích trong hai thập kỷ qua. Sau khi tăng trưởng tín dụng đạt đỉnh ở mức khổng lồ 25% GDP vào năm 2009, các đỉnh sau đó chỉ đạt 15%, 15%, 10%, và chỉ 3%. Điều này quan trọng bởi vì khi đỉnh tín dụng giảm, sự thúc đẩy tăng trưởng cũng giảm theo.

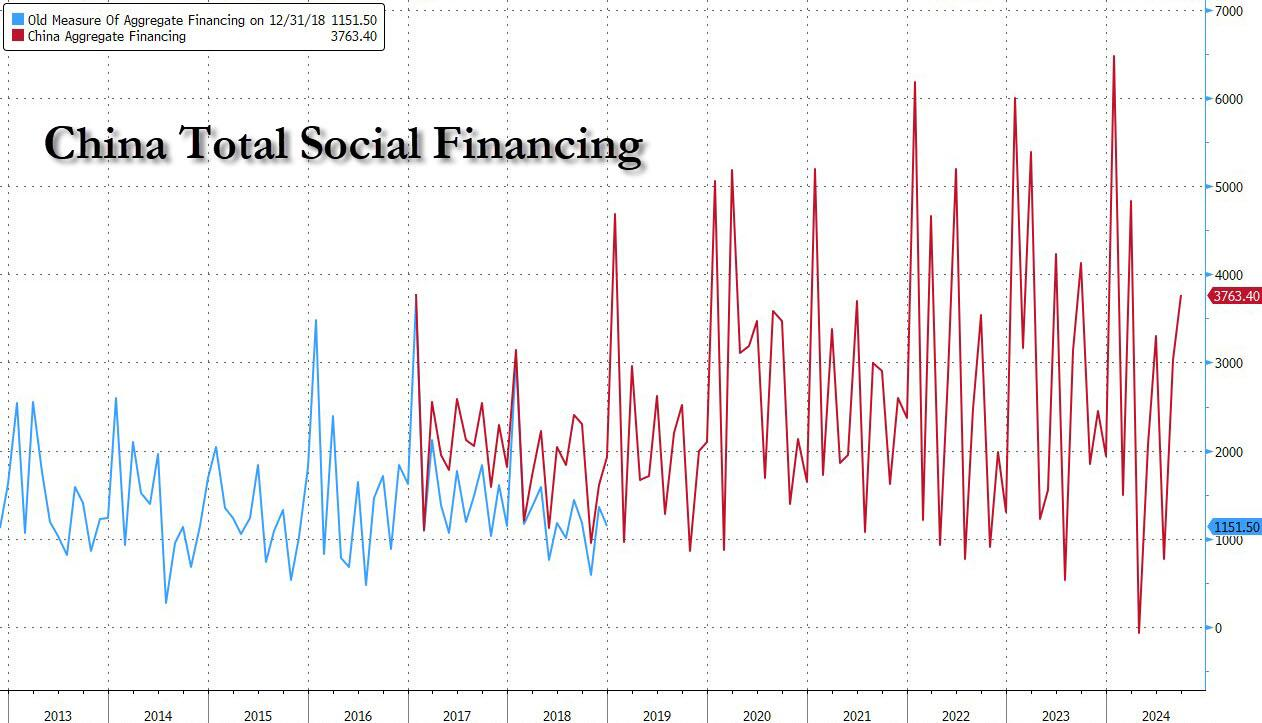

Chúng tôi đề cập đến điều này bởi vì hôm nay Trung Quốc đã công bố dữ liệu tín dụng mới nhất cho tháng 9, và đó là một mớ hỗn độn: tổng tài chính xã hội (TSF) - chỉ số rộng nhất về tín dụng, cùng với các khoản vay mới bằng nhân dân tệ, vẫn yếu như thị trường mong đợi.

Dưới đây là các chi tiết:

- Khoản vay mới bằng nhân dân tệ: 1,590 tỷ nhân dân tệ trong tháng 9 (khoản vay cho nền kinh tế thực: 1,973 tỷ nhân dân tệ) so với dự báo của Bloomberg: 1,938 tỷ nhân dân tệ.

- Tăng trưởng khoản vay bằng nhân dân tệ tồn đọng: 8.1% so với cùng kỳ năm ngoái trong tháng 9, giảm từ 8.5% so với cùng kỳ năm ngoái trong tháng 8.

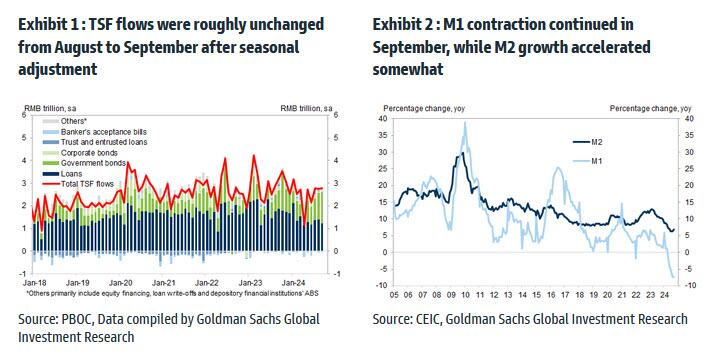

- Khoản vay mới bằng nhân dân tệ không đạt kỳ vọng của thị trường và thấp hơn nhiều so với một năm trước. Tăng trưởng khoản vay tồn đọng đã giảm xuống 8.1% trong tháng 9 (so với 8.5% trong tháng 8). Ngoài ra, thành phần của các khoản vay mới cho thấy nhu cầu tín dụng vẫn yếu trong tháng 9. Sau khi điều chỉnh theo mùa, các khoản vay hộ gia đình chỉ tăng nhẹ 1.7% tháng so với tháng (so với 2.1% trong tháng 8), với sự gia tăng trong các khoản vay ngắn hạn. Tăng trưởng tài trợ hóa đơn vẫn ổn định (31.6% tháng so với tháng trong tháng 9 so với 34.4% trong tháng 8), trong khi tăng trưởng các khoản vay trung và dài hạn của doanh nghiệp giảm xuống 8.6% trong tháng 9 (so với 10.1% trong tháng 8).

- Tổng tài chính xã hội (TSF): 3,760 tỷ nhân dân tệ trong tháng 9, phù hợp với dự báo của Bloomberg: 3,575 tỷ nhân dân tệ.

- Tăng trưởng TSF tồn đọng: 8.0% so với cùng kỳ năm ngoái trong tháng 9, giảm từ 8.1% trong tháng 8. Tăng trưởng TSF tồn đọng theo tháng: 8.4% trong tháng 9, không thay đổi so với tháng 8.

- Dòng TSF hầu như không thay đổi từ tháng 8 đến tháng 9, do sự gia tăng trong việc phát hành TPCP đã bù đắp cho sự sụt giảm trong phát hành trái phiếu doanh nghiệp. Cụ thể, phát hành ròng TPCP đã tăng lên 1,349 tỷ nhân dân tệ so với 1,174 tỷ nhân dân tệ trong tháng 8 sau khi điều chỉnh theo mùa, trong khi phát hành ròng trái phiếu doanh nghiệp đã giảm 41 tỷ nhân dân tệ trong tháng 9 sau khi điều chỉnh theo mùa so với 85 tỷ nhân dân tệ trong tháng 8. Tính theo năm, tăng trưởng TSF tồn đọng giảm xuống 8.0% từ 8.1% trong tháng 8. Tăng trưởng TSF tồn đọng theo tháng không thay đổi ở mức 8.4% sau điều chỉnh theo mùa trong tháng 9.

- Cung tiền M2: 6.8% so với cùng kỳ năm ngoái trong tháng 9 so với dự báo của Bloomberg: 6.4%, tháng 8: 6.3%; đáng lo ngại hơn, tăng trưởng M1 giảm 7.4% so với cùng kỳ năm ngoái trong tháng 9, so với 7.3% trong tháng 8.

Theo Goldman, dữ liệu tín dụng tháng 9 cho thấy nhu cầu tín dụng của khu vực tư nhân vẫn yếu: tăng trưởng khoản vay hộ gia đình vẫn thấp, và tăng trưởng khoản vay doanh nghiệp đã giảm. Dữ liệu cung tiền cho thấy các tín hiệu trái chiều: cung tiền M1 vẫn tiếp tục thu hẹp sâu, nhưng tăng trưởng cung tiền M2 đã tăng trong tháng 9 (nhắc lại, M1 phải vượt qua M2 để Trung Quốc có cơ hội phục hồi thành công). Tờ Securities Times báo cáo rằng sự gia tăng trong tăng trưởng M2 được thúc đẩy bởi dòng vốn vào tiền gửi ngân hàng và tiền gửi ký quỹ, nhờ đợt tăng vọt của thị trường chứng khoán vào cuối tháng 9; tất nhiên, sự sụt giảm sau đó có nghĩa là M2 sẽ nhanh chóng đảo chiều. Quan trọng hơn, sự thu hẹp sâu của M1 vẫn cho thấy khả năng áp lực giảm phát trong những tháng tới.

Kết luận: đây là một bước đi rõ ràng sai hướng đối với Trung Quốc và mong muốn của Bắc Kinh trong việc tái kích thích nền kinh tế, và nhắc chúng tôi nhớ lại điều chúng tôi đã nói một tuần trước, khi chúng tôi trích dẫn lời cảnh báo của một nhà giao dịch Goldman rằng trừ khi Trung Quốc triển khai QE ngay bây giờ, họ sẽ rơi vào một hố sâu hơn nhiều trong vòng 12 tháng tới, vì chỉ có một điều quan trọng đối với Trung Quốc: tăng trưởng của M1 so với M2, cụ thể là: "Nếu đợt phục hồi này có tiếp tục, bạn cần thấy M1 tăng nhanh hơn M2 (nhu cầu đối với số dư giao dịch cao hơn nhu cầu đối với số dư tiết kiệm) và bạn cũng cần thấy một đường cong dốc hơn nhiều."

Điều này đưa chúng ta đến tin tức sáng nay, bởi vì chỉ vài giờ sau khi dữ liệu tín dụng đáng thất vọng mới nhất được công bố, tờ Caixin của Trung Quốc đã báo cáo rằng bước đầu tiên để triển khai QE toàn diện có thể đã bắt đầu, cụ thể là việc phát hành TPCP đặc biệt siêu dài hạn trị giá 6 nghìn tỷ nhân dân tệ trong ba năm, như một phần trong nỗ lực thúc đẩy nền kinh tế đang chậm lại thông qua kích thích tài khóa.

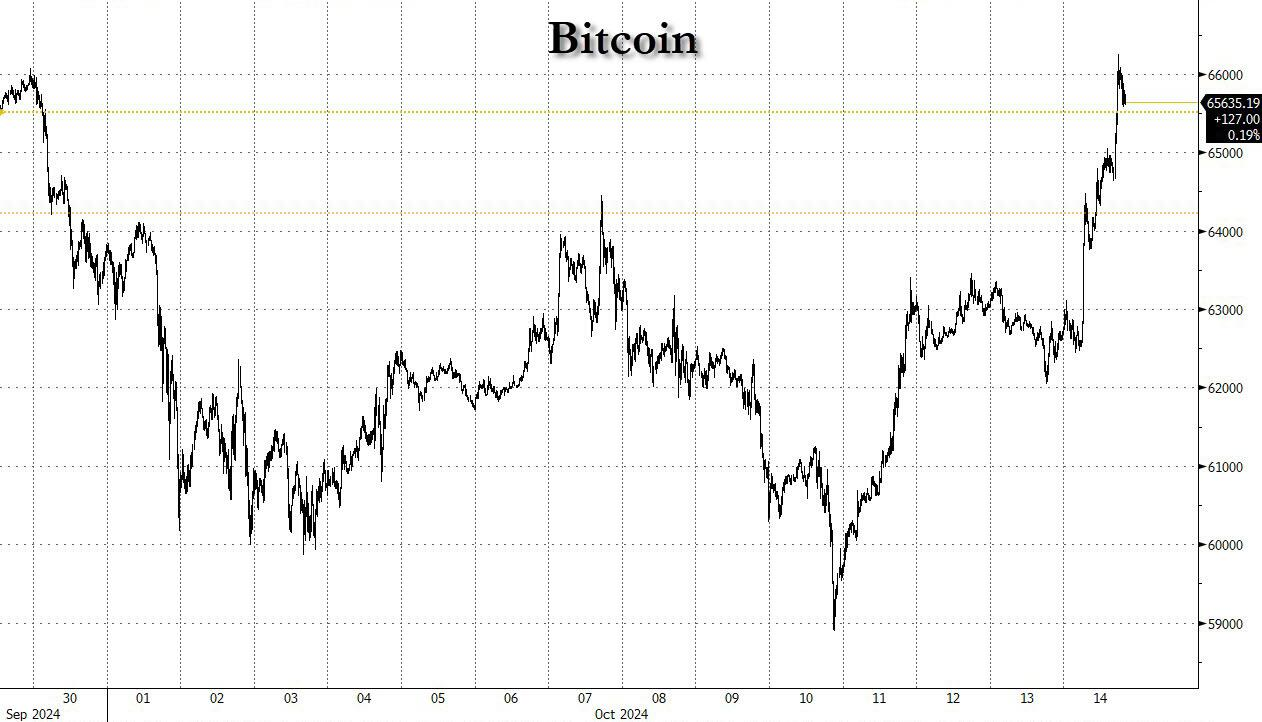

Với số tiền lớn như vậy, NHTW sẽ phải hỗ trợ nhu cầu, và do đó, QE là không thể tránh khỏi. Và, như một lời nhắc nhở, một tuần trước chúng tôi cũng đã nói rằng "nếu Trung Quốc triển khai QE, giá dầu sẽ tăng vọt, và bitcoin cùng vàng sẽ tăng lên mức cao kỷ lục mới ngay khi Bắc Kinh khởi động làn sóng tái lạm phát toàn cầu tiếp theo." Điều này giải thích tại sao bitcoin đã tăng vọt hôm nay.

ZeroHedge