Fed sẽ quay lại với cuộc chiến với lạm phát?

Quỳnh Chi

Junior Editor

Kinh tế Mỹ đứng trước ngưỡng kích thích mới, cảnh báo nguy cơ lạm phát quay lại

Fed đã cắt giảm 25 điểm cơ bản. Tuy nhiên, câu hỏi then chốt đang được đặt ra là Fed sẽ hạ lãi suất đến đâu trong chu kỳ nới lỏng này. Những tín hiệu gần đây từ thị trường trái phiếu cho thấy mức độ cắt giảm có thể không sâu như kỳ vọng của giới đầu tư và dự báo trước đó của các nhà hoạch định chính sách.

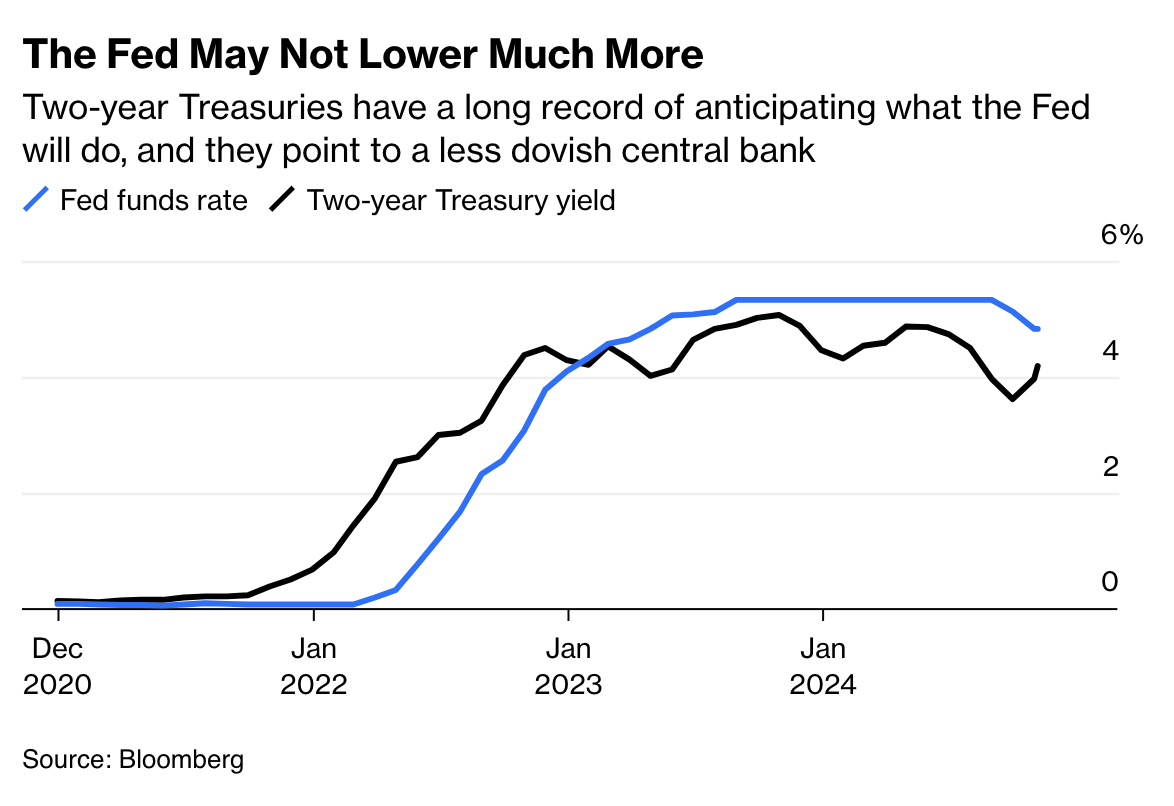

Dự báo này được đúc kết từ biến động của lợi suất trái phiếu kho bạc kỳ hạn 2 năm - một chỉ báo có khả năng dự báo đáng tin cậy về xu hướng lãi suất điều hành của Fed. Năm 2021, chỉ báo này đã sớm cảnh báo về đợt thắt chặt tiền tệ để kiểm soát lạm phát nhiều tháng trước khi Fed chính thức hành động. Gần đây, chỉ báo này cũng đã giảm điểm trước khi Fed bắt đầu chuyển sang chính sách nới lỏng vào tháng 9.

Tuy nhiên, trong những tuần gần đây, lợi suất trái phiếu 2 năm đã phát đi tín hiệu khác biệt - không phải về việc liệu Fed có hạ lãi suất hay không, mà về độ sâu của chu kỳ cắt giảm sắp tới.

Hơn một tháng trước, khi lợi suất này dao động quanh mức 3.5%, đã củng cố quan điểm chung về việc Fed đang hướng tới lãi suất mà cao hơn 0.5 - 1 điểm phần trăm so với mục tiêu lạm phát 2%. Fed càng làm tăng thêm kỳ vọng này trong Báo cáo Dự báo Kinh tế tháng 9, với dự kiến từ thành viên trung vị của Ủy ban Chính sách Tiền tệ về việc lãi suất điều hành sẽ giảm xuống còn 3.4% vào cuối năm sau.

Tuy nhiên, diễn biến bất ngờ đã xuất hiện khi lợi suất 2 năm đột ngột tăng vọt 70 điểm cơ bản lên 4.2% trong vài tuần qua. Đây là một biến động đáng kể, phản ánh thị trường trái phiếu đang điều chỉnh kỳ vọng, chỉ còn dự báo thêm hai đợt giảm 25 điểm sau động thái tuần này. Theo đó, lãi suất điều hành có thể sẽ ổn định trong vùng 4 - 4.25% - một mức cao hơn đáng kể so với lãi suất đích ban đầu.

Lịch sử cho thấy diễn biến trái phiếu kho bạc 2 năm thường là chỉ báo đáng tin cậy về động thái chính sách của Fed. Hiện tại, chỉ báo này đang hàm ý chính sách tiền tệ có thể sẽ kém "mềm mỏng" hơn so với dự đoán của thị trường.

Trái phiếu chính phủ Mỹ kỳ hạn 2 năm dự báo Fed sẽ kém "dovish" hơn

Điều gì đã thúc đẩy thay đổi này? Dù khó đoán định tâm lý thị trường, một số diễn biến gần đây liên quan đến mục tiêu kép của Fed - tối đa hóa việc làm và ổn định giá cả - đáng chú ý. Về việc làm, kinh tế Mỹ không còn dấu hiệu suy thoái và kéo theo thị trường lao động suy yếu. Lo ngại suy thoái lan rộng năm 2022 dường như được xác nhận khi tỷ lệ thất nghiệp bắt đầu leo thang một năm sau, từ mức thấp 3.4% tháng 4/2023 lên đỉnh 4.3% vào tháng 7. Diễn biến này buộc Fed phải cân bằng giữa mục tiêu việc làm và lạm phát, cuối cùng dẫn tới quyết định nới lỏng chính sách tiền tệ.

Thực tế, những dấu hiệu suy thoái đã hoàn toàn biến mất. Sau khi loại trừ yếu tố lạm phát, nền kinh tế đã tăng trưởng ấn tượng với tốc độ khoảng 3% trong hai quý vừa qua, trong khi mô hình dự báo GDP của Fed Atlanta cho thấy đà tăng trưởng có thể đạt 2.4% trong quý này. Tỷ lệ thất nghiệp cũng đã được cải thiện, giảm xuống còn 4.1% kể từ tháng 7, bất chấp một số dao động trong số liệu việc làm. Diễn biến này lý giải việc lợi suất trái phiếu 10 năm đã vượt nhẹ so với lợi suất 2 năm, dần xóa bỏ hiện tượng đảo ngược đường cong lợi suất - vốn được nhiều người xem là dấu hiệu cảnh báo suy thoái. Rõ ràng thị trường lao động không còn cần nhiều hỗ trợ như trước.

Trong nỗ lực kiểm soát lạm phát - một trong hai nhiệm vụ trọng yếu của Fed, dù chỉ số giá đang dần tiến tới mục tiêu 2%, thách thức phía trước có thể trở nên phức tạp hơn sau cuộc bầu cử tổng thống. Theo phân tích của Ủy ban Ngân sách Liên bang Có trách nhiệm (CRFB) - tổ chức giám sát độc lập phi đảng phái, các chương trình chi tiêu được Trump đề xuất có thể đẩy thâm hụt ngân sách tăng thêm tới 15,000 tỷ USD trong một thập kỷ tới.

Đây sẽ là một gói kích cầu tài khóa có quy mô chưa từng có, đặc biệt khi xét trong bối cảnh thâm hụt ngân sách đã tích lũy lên tới 11,000 tỷ USD kể từ năm 2020 - động lực chính thúc đẩy làn sóng tăng giá gần đây. Tình hình càng trở nên đáng quan ngại hơn với các cam kết của Trump về việc gia tăng hàng rào thuế quan và đẩy mạnh chính sách trục xuất lao động nhập cư. Bên cạnh đó, quy mô bảng cân đối của Fed hiện đã lên tới con số khổng lồ 7,000 tỷ USD - một mức kích thích tiền tệ vượt xa mọi tiền lệ trước đại dịch Covid. Sự kết hợp của các yếu tố này đang tạo ra một môi trường thuận lợi cho áp lực lạm phát quay trở lại.

Các chỉ báo khác từ thị trường trái phiếu cũng phản ánh lo ngại tương tự. Tỷ lệ hoà vốn 5 năm - chênh lệch giữa lợi suất trái phiếu thường và trái phiếu được bảo vệ trước lạm phát kỳ hạn 5 năm, một thước đo quan trọng về kỳ vọng lạm phát - đã tăng từ mức 1.8% hồi tháng 9 lên 2.5%. Tương tự, tỷ lệ hoà vốn 10 năm cũng đã vượt mục tiêu 2% của Fed, leo lên 2.4%. Dù chưa quá cao so với mục tiêu của Fed, xu hướng tăng này đáng được quan tâm.

Một nền kinh tế tăng trưởng vững chắc, được hậu thuẫn bởi chính sách tài khóa và tiền tệ nới lỏng mạnh mẽ, khó có thể gây suy yếu thị trường lao động. Thay vào đó, có nguy cơ khiến lạm phát neo ở mức cao hơn mục tiêu của Fed. Đây có thể là lý do khiến lợi suất trái phiếu 2 năm báo hiệu Fed sẽ thận trọng hơn trong việc hạ lãi suất.

Vì vậy, nhà đầu tư nên theo dõi sát diễn biến lợi suất trái phiếu 2 năm. Chỉ báo này có thể mang lại những thông tin hữu ích về định hướng chính sách của Fed hơn cả những phát biểu sắp tới của ngân hàng trung ương và Chủ tịch Jerome Powell.

Bloomberg