Đà tăng cổ phiếu tiếp tục sau dữ liệu lạm phát của Mỹ

Vân Chi

Junior Editor

Thước đo lạm phát cơ bản của Cục Dự trữ Liên bang (Fed) hạ nhiệt vào tháng trước, cùng với sự phục hồi của chi tiêu hộ gia đình, đã giúp cổ phiếu bứt phá lên mức kỷ lục trong quý đầu tiên.

Chỉ số giá tiêu dùng cá nhân CPI, không bao gồm mặt hàng dễ biến động như năng lượng và thực phẩm, đã tăng 0.3% so với tháng trước, chậm lại so với mức tăng mạnh vào tháng 1.

Dữ liệu được công bố khi các thị trường đóng cửa nghỉ lễ vào Lễ tạ ơn cho thấy mặc dù lạm phát đã hạ nhiệt, nó vẫn ở mức cao hơn so với Fed mong đợi, dẫn đến việc hạn chế dư địa cắt giảm lãi suất trong năm nay. Đồng thời, những dữ liệu này giúp các chiến lược gia tin rằng nền kinh tế sẽ tiếp tục phát triển sau chiến dịch tăng lãi suất của Fed trong hai năm qua.

Steve Sosnick, Trưởng bộ phận chiến lược tại Interactive Brokers, cho biết: “Tóm lại, tôi thấy điều này không ảnh hưởng đến quan điểm của Fed hay thị trường vào lúc này”.

Thị trường swaps hôm thứ Năm đã giảm kỳ vọng vào việc Fed sẽ cắt giảm lãi suất ngay trong tháng 6, được củng cố bởi công bố mới nhất của Fed. Hôm thứ Tư, Thành viên hội đồng Thống đốc Fed Christopher Waller cho biết: không cần vội vàng cắt giảm lãi suất, đồng thời nhấn mạnh rằng dữ liệu kinh tế gần đây thuận lợi cho việc trì hoãn hoặc giảm số lần cắt giảm trong năm nay.

Chủ tịch Fed Jerome Powell cho biết dữ liệu hôm thứ Sáu đúng như những gì ông mong đợi, nhưng cũng thừa nhận rằng dữ liệu này không tốt bằng năm ngoái.

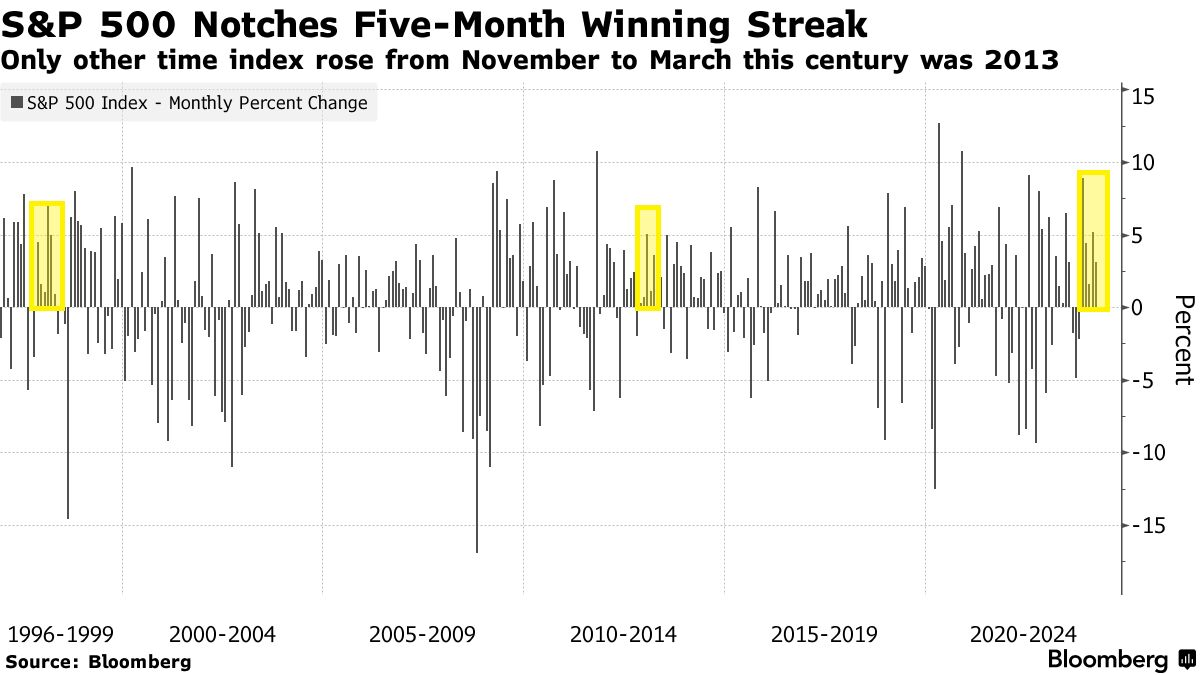

Dữ liệu này được đưa ra sau một quý khởi sắc với thị trường chứng khoán, khi các nhà đầu tư trông chờ vào việc Fed sẽ hạ cánh mềm. Chỉ số S&P 500 tăng 10% trong ba tháng đầu năm, phá kỷ lục 22 lần trong năm nay, nâng vốn hoá thị trường chứng khoán Mỹ lên thêm 4 nghìn tỷ USD. Sự tăng trưởng nhanh chóng đã khiến một số người lo lắng về việc thị trường đang tăng quá mạnh. Trái phiếu kỳ hạn 2 năm vốn nhạy cảm với kỳ vọng chính sách của Fed hơn các trái phiếu kì hạn 10 năm, và trái phiếu này đã tăng 5 bps lên 4.62% vào thứ Sáu.

Sosnick cho biết trong báo cáo hôm thứ Sáu, sự chênh lệch giữa chi tiêu và thu nhập rất đáng quan ngại. Mặc dù chi tiêu cao hơn sẽ thúc đẩy nền kinh tế ngắn hạn, nhưng điều này sẽ không bền vững khi chi tiêu tăng mà thu nhập giảm. Chi tiêu cá nhân đã tăng 0.4% trong tháng trước, cao hơn dự đoán ở mức tăng 0.1%.

Biến động hàng tháng của chỉ số S&P 500

Đây là những bình luận khác ở Phố Wall:

Dan Suzuki, phó giám đốc đầu tư tại Richard Bernstein Advisors:

"Đây là một báo cáo chưa đủ cụ thể, vì vậy tôi không nghĩ nó sẽ thay đổi gì diễn biến lạm phát hay quan điểm của Fed. Mức lạm phát vẫn duy trì trên mức Fed mong muốn, và nếu đà tăng trưởng cứ tiếp tục hoặc mạnh như trước đây sẽ dẫn đến nguy cơ lạm phát tăng mạnh. Như vậy có khả năng sẽ không có một lần cắt giảm lãi suất nào từ Fed, mà thậm chí còn tăng."

Marvin Loh, chiến lược gia vĩ mô cấp cao tại State Street Global Markets:

"Dữ liệu lạm phát đúng như mong đợi. Fed đã dự đoán số liệu này thông qua chỉ số giá tiêu dùng CPI và sản xuất PPI vào tuần trước. Lạm phát siêu lõi - lạm phát dịch vụ không bao gồm năng lượng và nhà ở đã bất ngờ giảm, mở ra khả năng cho đợt cắt giảm vào tháng 6. Nhìn chung, Fed vẫn chưa thể đạt được mục tiêu lạm phát 2% một cách dễ dàng, nhưng đây là ngưỡng thấp để bắt đầu quá trình bình thường hóa vào mùa hè này."

Chris Low, nhà kinh tế trưởng tại FHN Financial:

"Dữ liệu này nhấn mạnh sự thận trọng mà Thành viên Hội đồng Thống đốc Fed Chris Waller và những người khác đã bày tỏ gần đây. Họ vẫn kỳ vọng sẽ có đợt cắt giảm lãi suất trong năm nay, nhưng theo Waller, “không cần phải vội vàng”, đặc biệt là với mức chi tiêu tiêu dùng thực tế mạnh nhất kể từ tháng 12."

Zachary Hill, người đứng đầu quản lý danh mục đầu tư tại Horizon Investments:

"Dữ liệu này không làm thay đổi triển vọng của chính sách tiền tệ. Nhưng điều đó củng cố lập trường rằng các thành viên hawkish của Fed đã tiến xa hơn gần đây. Điều này càng củng cố thêm quan điểm cho rằng sự phát triển của dữ liệu sắp tới sẽ là kim chỉ nam cho lãi suất, chứ không phải các dự báo kinh tế."

Jeffrey Roach, nhà kinh tế trưởng tại LPL Financial:

"Triển vọng chi tiêu tiêu dùng đang suy yếu, đặc biệt là khi thu nhập ròng giảm trong tháng Hai. Lạm phát dịch vụ cơ bản đang hạ nhiệt và có thể sẽ tiếp tục trong suốt năm nay. Vào thời điểm Fed họp vào tháng 6, dữ liệu sẽ đủ thuyết phục để họ bắt đầu quá trình bình thường hóa lãi suất. Nhưng ở thời điểm hiện tại, thị trường cũng cần kiên nhẫn như Fed."

Jay Hatfield, giám đốc điều hành của Infrastructure Capital Advisors:

"Dữ liệu có thể có chút tích cực đối với thị trường vào thứ Hai, nhưng ta có thể tính ra PCE từ CPI/PPI. Ngoài ra, CPI của Pháp công bố sáng nay chỉ ở mức 0.3% so với kỳ vọng là 0.6%, với tăng trưởng qua từng năm giảm từ 3% xuống 2.3%. Dữ liệu này củng cố quan điểm rằng ECB sẽ cắt giảm lãi suất vào tháng 6 và Fed sẽ trì hoãn việc cắt giảm lãi suất sang tháng 7, bởi vì PCE có thể tiếp tục hơi căng thẳng trong vài tháng tới, khi tiền thuê nhà tiếp tục làm gia tăng lạm phát một cách đáng kể."

Bloomberg