Cổ phiếu châu Âu: Món hời hay chỉ là ảo tưởng?

Huyền Trần

Junior Analyst

Cổ phiếu châu Âu có vẻ hấp dẫn với giá rẻ, nhưng sự khác biệt về định giá không như kỳ vọng. Các công ty lớn từ châu Âu không hề rẻ như tưởng tượng.

Goldman Sachs vừa công bố kế hoạch mở rộng tham gia lĩnh vực tín dụng tư nhân, theo chân hàng loạt ngân hàng lớn và nhà quản lý tài sản khác. Đây là phân khúc đang thu hút sự tham gia đông đảo trong ngành tài chính, nhưng liệu tất cả có thể duy trì mức lợi nhuận cao như cổ phiếu với rủi ro thấp như trái phiếu?

Chênh lệch giá trị giữa cổ phiếu Mỹ và châu Âu

Hiện nay, chênh lệch giá trị giữa cổ phiếu các công ty lớn của Mỹ và châu Âu, tính theo P/E, đã chạm mức kỷ lục 65%, một khoảng cách vượt xa so với tiêu chuẩn lịch sử. Một cuộc tranh luận sôi nổi đang diễn ra: Các nhà đầu tư theo trường phái giá trị cho rằng mức chênh lệch này sẽ sớm thu hẹp, trong khi những người tin vào sức mạnh vượt trội của kinh tế Mỹ dự đoán tăng trưởng và lợi nhuận sẽ tiếp tục duy trì mạnh mẽ trong tương lai.

Liệu cổ phiếu châu Âu có phải là cơ hội đầu tư giá rẻ vào kinh tế Mỹ?

Một góc nhìn khác cho rằng cổ phiếu châu Âu có thể là cách để tiếp cận gián tiếp vào kinh tế Mỹ với chi phí thấp hơn. Thường có quan niệm rằng 40% doanh thu của S&P 500 đến từ thị trường quốc tế, nhưng con số tương tự cho châu Âu lại không rõ ràng.

Theo S&P Capital IQ, 246 trong số 350 công ty thuộc chỉ số S&P Europe có doanh thu từ thị trường Mỹ chiếm khoảng 22% tổng doanh thu. Điều này tạo ra tiềm năng hấp dẫn khi đầu tư vào chỉ số châu Âu, vừa rẻ hơn thị trường Mỹ, vừa hưởng lợi từ sự phát triển của nền kinh tế Mỹ.

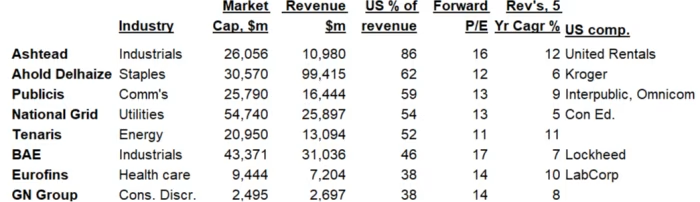

Bảng so sánh các công ty giữa châu Âu và Mỹ

Giá trị thực sự có hấp dẫn?

Tuy nhiên, vấn đề không đơn giản. Lợi thế chỉ xuất hiện khi các công ty châu Âu có doanh thu lớn từ Mỹ được định giá thấp hơn so với thị trường Mỹ. Nhìn vào các tên tuổi lớn như Novo Nordisk (55% doanh thu từ Mỹ), LVMH (25%), SAP (32%), ASML (11%) và Hermes (19%), tỷ lệ P/E trung bình của họ đạt 34, thậm chí còn cao hơn Alphabet, Microsoft, Apple và Meta.

Để tìm kiếm giá trị đầu tư hợp lý hơn, cần tập trung vào những doanh nghiệp ít được chú ý. Khi so sánh giữa các công ty châu Âu và đối thủ Mỹ có cùng đặc điểm về tăng trưởng và doanh thu từ Mỹ, kết quả cho thấy mức định giá không khác biệt nhiều. Ví dụ, tỷ lệ P/E của Ashtead khá giống với United Rentals, hay Ahold không khác biệt nhiều so với Kroger. So sánh này cho thấy lợi thế từ "giá hời" của cổ phiếu châu Âu không rõ ràng như mong đợi.

Báo cáo CPI vào thứ Tư có thực sự đáng lo ngại?

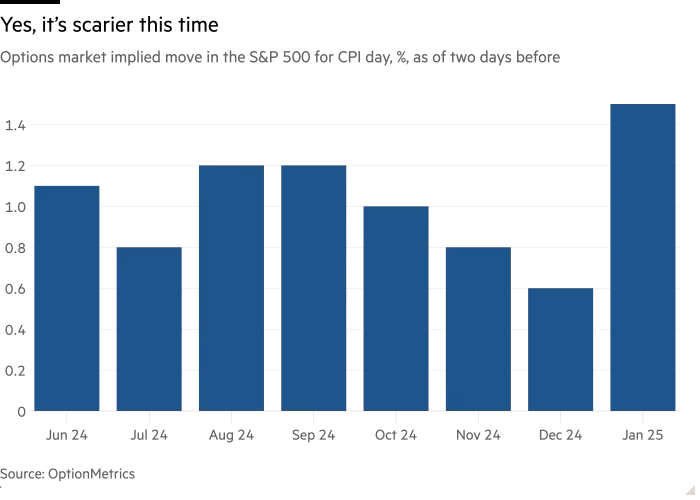

Như chúng tôi đã đề cập trước đây, báo cáo CPI vào ngày mai thực sự mang tầm quan trọng lớn: Khi thị trường trái phiếu đã bắt đầu phản ứng với các dữ liệu kinh tế nóng, một sự tăng nhẹ trong lạm phát sẽ là một cú sốc, trong khi một sự giảm nhẹ sẽ là một tin vui.

Thực tế, tất cả các báo cáo CPI gần đây đều được xem là quan trọng, và nói chung, thời điểm hiện tại luôn mang cảm giác rủi ro và bất ổn hơn so với quá khứ (Có phải đây là một dạng tâm lý phi lý? Nếu chưa có tên gọi, có thể gọi điều này là "hiệu ứng Armstrong"). Tuy nhiên, báo cáo lần này dường như khiến các nhà đầu tư lo lắng hơn so với các báo cáo gần đây, nếu nhìn vào một số chỉ số. Garrett DeSimone từ OptionMetrics đã đưa ra dữ liệu về mức độ biến động dự báo của thị trường quyền chọn đối với chỉ số S&P 500 vào ngày thứ Tư, so với bảy báo cáo trước đó.

Nỗi lo lạm phát dần quay trở lại

Tính toán thanh khoản tối thiểu

Một số độc giả đã gửi câu hỏi và phản hồi liên quan đến con số thanh khoản mà chúng tôi đã đề cập trong thư tuần trước. Chúng tôi đã sử dụng tổng số dự trữ mà Fed giữ cho các ngân hàng cùng với số dư trong chương trình reverser repo của Fed. Tổng hợp này cho thấy mức tiền sẵn có cho các ngân hàng và quỹ tiền tệ của Mỹ tại mỗi thời điểm.

Việc xác định các con số này có thể hơi phức tạp. Trong Hệ thống Dữ liệu Kinh tế Dự trữ Liên bang (FRED), có rất nhiều loạt dữ liệu của Fed. Quan trọng là, Fed cũng giữ dự trữ cho các ngân hàng trung ương quốc gia khác và cho phép các ngân hàng nước ngoài tham gia chương trình repo qua đêm, những tài sản này không nên được tính vào thanh khoản của Mỹ. Cộng thêm "Dự trữ với Ngân hàng Dự trữ Liên bang" (không bao gồm tài sản nước ngoài) và "Khác" trong "Các thỏa thuận mua lại đảo ngược" (là các quỹ của Mỹ trong RRP), chúng ta có con số 3.48 nghìn tỷ USD.

Tuy nhiên, cần lưu ý rằng con số này chỉ là một phép so sánh thô sơ. Chúng tôi đã so sánh thanh khoản hiện tại, tính theo tỷ lệ GDP, với mức thanh khoản trong cuộc khủng hoảng repo năm 2019, khi mức thanh khoản đó được coi là quá thấp. Tuy nhiên, vào tháng 9 năm 2024, đã có một sự gia tăng ngắn hạn nhưng không mong muốn trong tỷ lệ tài chính qua đêm của chứng khoán (SOFR), tức là tỷ lệ lãi suất mà các ngân hàng cho vay lẫn nhau dựa trên các tài sản trái phiếu chính phủ. Điều này cho thấy chúng ta có thể đang tiến gần đến mức thanh khoản tối thiểu của hệ thống, và có thể kết thúc chính sách thắt chặt định lượng (QT) sớm hơn dự đoán.

Như đã nói, việc kết thúc QT sẽ là một quá trình "học hỏi qua thực tế".

Financial Times